2月6日,快狗打车通过港交所上市聆讯。

58同城旗下的三支IPO预备军,天鹅到家赴美折戟,安居客招股书失效,已成立8年的快狗打车终于跨出了上市之路的一大步,快狗打车终于上市在望。根据快狗打车去年8月底递交的招股书来看,其预计寻求上市估值30亿美元,约190亿人民币,募资4-5亿美元。有消息称快狗打车已经开始预路演,预期3月3日正式登陆港交所,有望冲刺同城货运第一股。

快狗打车是家什么公司?

快狗打车背靠58,前身为58同城旗下的速运业务。

迄今为止,快狗打车共完成A、B、C三轮融资,其中A轮融资约为1.23亿美元,B轮融资为1.85亿美元,C轮融资规模为6323.6万美元。其中,淘宝中国参与A轮融资,58到家、菜鸟、UBS(瑞银)参与B轮融资,58到家参与C轮融资。C轮融资后,快狗打车的估值为15亿美元。

上市前,快狗打车的最大股东为58到家,持股比例为50.51%,第二大股东是GoGoVan Cayman,持股比例达17.58%。此外,淘宝中国持股比例达12.92%,菜鸟持股比例为2.84%。

一朝改名,步步落后?

作为最早的线上同城物流领域玩家之一,在2018年之前货拉拉和快狗打车(原58速运),占据着绝大多数市场份额。而由于最初,两家公司在业务侧重点上的不同,也形成了早期货拉拉在对于C端小单用户方面更占优势,快狗打车在B端企业服务方面更强的局面。

在与货拉拉的直面竞争中,集团为了提升品牌认知度,于2018年8月将品牌升级为快狗打车。这次改名还引起了不小的风波,很多司机师傅认为该名称有点侮辱性含义,让不少司机转移到了货拉拉阵营,这成为了一个戏剧化的转折点。

2019年之后,快狗打车开始走下坡路。

在此前,快狗打车在和货拉拉南北对峙,两者市场实力虽有所差距,但也算棋逢对手。2019年的数据显示,货拉拉司机端用户300万,注册用户达到2800万;快狗打车的司机用户为3百万,注册用户为1980万。

58速运改名快狗打车后,不仅市场份额快速下滑,即便是原先占有优势的企业端货运也开始优势下滑。即便是在快狗打车的大本营北京市场,随处可见的也是货拉拉,快狗打车的车辆越来越少。

2020年,滴滴也加入了货运的大战,这对于当时还是行业第二的快狗打车,更是一场劫难。

不仅因为滴滴的网约车业务与货运业务非常相似,而且彼时的滴滴太有钱了。

在网约车市场,滴滴就烧钱烧成了冠军,在货运市场,滴滴再度使用它的钞能力对司机端、用户端疯狂补贴。

面对补贴大战,快狗打车只能被迫迎战,而快狗打车的上一轮 2.5 亿美元融资还停留在2018年,想烧钱,多少有点力不从心。招股书显示,2018 年~2020 年,快狗打车的销售及营销费用分别为 5.24 亿元、2.96 亿元、1.95 亿元,呈现连年下降的趋势。

随后的 2020~2021 年,快狗打车又接连完成两轮战略融资以补血。2021年前9个月,快狗的销售及营销费用为2.31亿元,已超出2020年全年。

即便如此,快狗在与滴滴货运等新玩家的攻防战中依然损失惨重。招股书数据显示,按2020年的交易总额计算,货拉拉的支配地位并未被动摇,市场份额约为 54.7%;而快狗打车虽勉强保全了行业第二把交椅,但其市场占有率已下滑至 5.5%。截止2021年前9个月,快狗打车市场份额已经被滴滴货运所反超,成为市场第三;而市场份额也从2020年的5.5%下降至3.4%,减少2.1个百分点。

流血的上市?

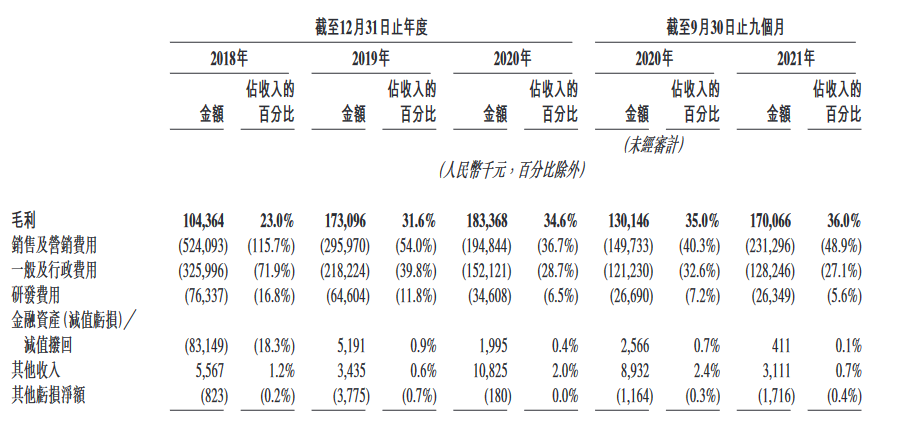

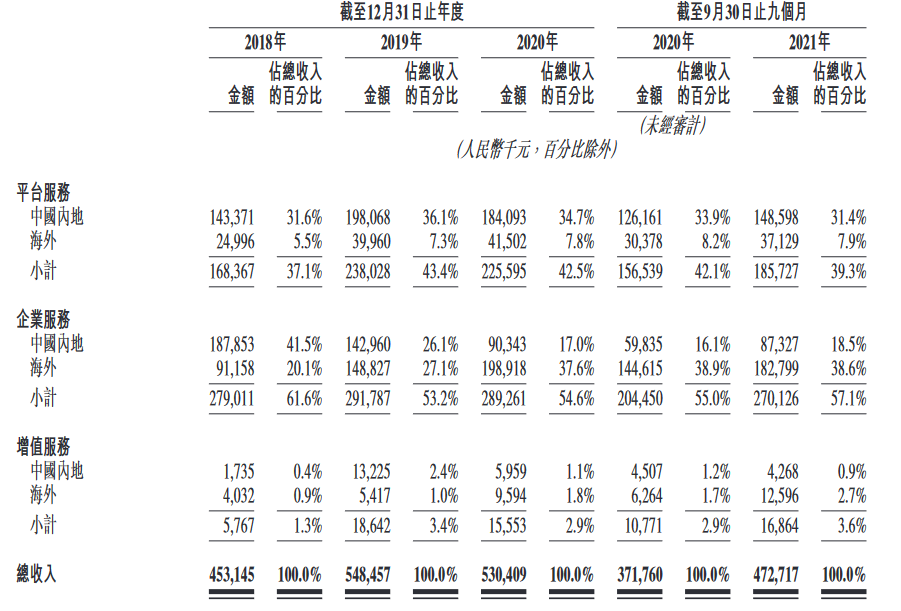

数据显示,2018年至2021年9月,快狗打车分别录得营业收入4.53亿元、5.48亿元、5.30亿元和4.73亿元,而2021年前三季度营业收入同比增长27.15%,其毛利率同期分别为23.0%、31.6%、34.6%和36.0%。

快狗打车收入和毛利率虽然稳中有升,但业绩不断增长的背后却是连续4年亏损。快狗打车在2018年亏损10.7亿元,2019年亏损减少到1.84亿元,到2020年,亏损幅度再次扩大,净亏损达到6.68亿元,而2021年前三季度亏损净额为3.93亿元,累计亏损超23亿元。

亏损的主要原因就是高昂的营销费用。

招股书显示,快狗打车2018年至2021年前三季度销售及营销费用支出分别是5.24亿元、2.96亿元、1.95亿元、2.31亿元,分别占当年营收的115.7%、54%、36.7%,48.9%。而快狗打车的研发费用有下降趋势。2018-2020 年,快狗打车研发费用分别为 7633.7万元、6460.4万元、3460.8万元,占总收入的比重从16.8% 下降至6.5%。

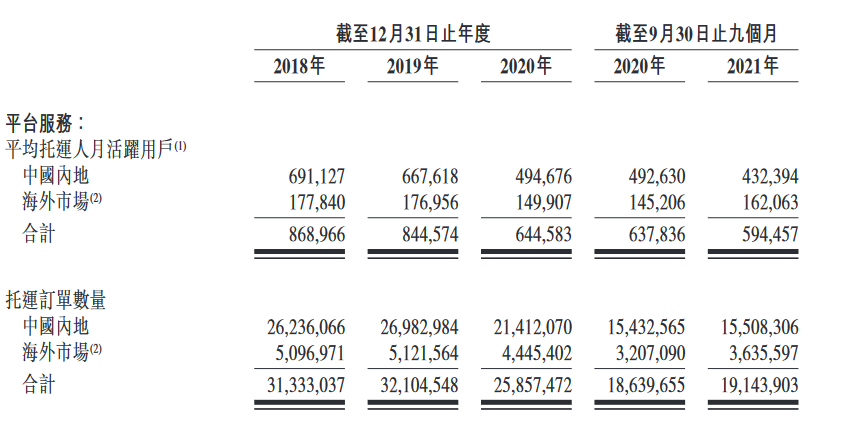

该公司的营销费用主要来自用户补贴和广告投放。但是营销砸下去的钱却没有带来有效的用户提升。招股书显示,快狗打车平台服务上的托运人平均月活跃用户数从 2018 年的 86.9 万,下降至2020年的64.5万,降幅达到25.8%;到2021年前9个月,这一数据降为 59.4 万,同比下降 6.8%。而托运订单方面,平台托运订单数从2018年的3133万单下降至2020年的2586万单,降幅为17.5%。

那么,快狗的优势在哪?

同城货运与网约车业务,有一个明显的差别,就是网约车业务可以依靠烧钱烧出市场,烧出用户使用惯性,但是同城货运,即便烧钱烧的够狠,也烧不出用户惯性,因为使用频率太低,养不出平台忠实用户。

快狗打车CEO何松也深知这一点:“补贴只是一种阶段性战术手段而非长久之计,是一个不可持续的生意,你不能永远做一单亏几十块钱。”

C端生意不好做,B端成为了快狗打车的发力点。其企业服务成为了目前的主要收入来源,2020年此类收入占比为54.6%。

快狗在此时积极推进上市,或是储备“粮草”,或是抢占先机,是快狗不得不走的一步。

此时上市,对于一家企业来说,是一种极好的背书行为,能快速树立形象。且在市场份额最高的港交所,有望进一步提振投资者信心,获得更好的估值。同时,在海外同样会需要大量补贴,上市回血,再输血海外,也成为了必然之举。

所以,仍然有不少看好快狗打车的,比如瑞银。

瑞银预期,GOGOX在2021年至2024年间的收入分别可达6.6亿元人民币、11.9亿元人民币、23.7亿元人民币和47.0亿元人民币,即在2021年至2024年间的收入复合年均增长率可高达93%。

瑞银给予GOGOX的估值介乎138亿港元至197亿港元,相当于今年预测市销率介乎10.2倍至13.2倍,远高于包括达达、满帮等在内的物流运输服务平台平均市销率仅约2.9倍。

但不管如何,快狗打车仍然面临诸多挑战。

能否在群狼环伺中,成功突围,或许仍需时间来给予答案。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表