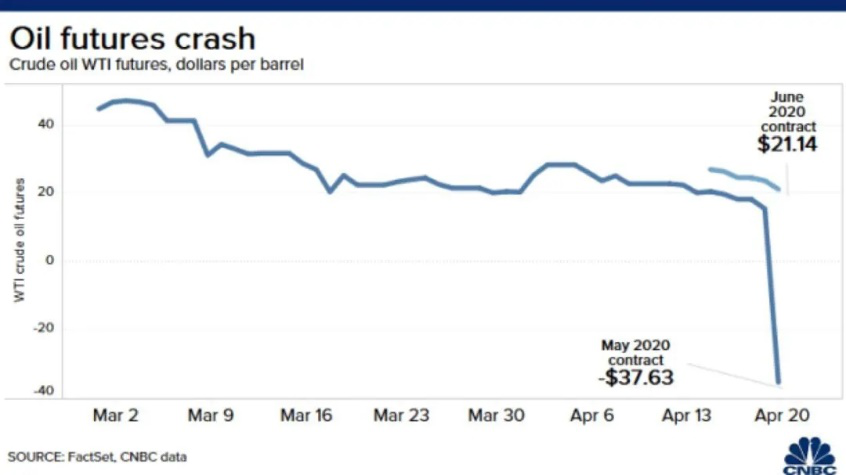

2020年“活久见”系列又增加一例:美国5月WTI原油期货收盘暴跌为负值,收于每桶-37.63美元,历史性首次跌入负值,盘中最低价每桶-40.32美元。

一时间网上段子横飞,“去加油站加油,可以倒贴钱了”,想想何止太美好?

这一事件颠覆了公众的认知,小嘉深感有责任探寻这背后的“秘密”。

跌入负值的是期货不是现货

现货就是一手交钱一手交货,到加油站加油买的就是现货。可以不给钱试试~“霸王油”~

期货不同于现货,不需要一手交钱一手交货。期货的价格是指交易确定后,买卖双方约定在未来一个特定的日期里进行实物交割的价格。

WTI期货基本上是每个月一个合约,每个月交割一次,这次跌入负值的是5月份合约,6月份合约的价格还在15美金以上。

很多媒体这么介绍:“5月合约将在美国当地时间4月21日(北京时间22日凌晨02:30)进行交割。多数经纪商会在4月16日至20日展期。为了避免被强制平仓,部分交易者往往会提前平掉5月份的合约,重新建仓下6月的合约,造成5月份合约出现许多卖盘,价格大跌。”里面疑点重重,我们一一解读。

简单讲,持有原油期货合约一直到交割日时有一下四个选择:

1. 卖出期货合约

2. 领取原油,并将原油存起来/卖出去

3. 把原油领出来倒掉,原油不是牛奶,无法直接倒掉,直接毙掉这个选项

4. 不领取原油 (违约)

持有期货合约,如果不提前卖掉的话,到了交割日就要进行实物交割。

持有期货合约的投资者就可以到交割地去领取石油了。这个是真的倒贴钱!按照收盘价-37.63美元来看,去交割地每拉一桶原油,不仅免费,还能再获取36.63美元的现金。

如果持有合约但是不领原油(就是不履行交割手续),就需要交付违约费用。也就是说,如果没有将合约卖掉(平仓)不去拉油都不行。

很多的投资机构和个人买入期货都是投机行为,不是为了真正的获得实物,所以就会赶在交割日之前把合约卖掉。

到目前为止,投机者选择抛售期货合约并导致期货价格下跌都很好理解,但为什么会出现负值?难道石油比“垃圾”都不值钱,这显然颠覆了我们的三观。

石油期货价格为什么会是负值?

大背景是,油市遭到黑天鹅事件连续冲击,已经连续下跌数月。石油产量和供应量远远大于市场的需求量。

石油价格那么低,现在囤油是个好主意?

WTI期货的原油是美国西部的德克萨斯州的轻质原油,品质非常的好,含硫量比布伦特原油还要低。这么物美贴钱的好物品,囤着绝对是个“好主意”。

5月份布伦特原油期货的价格为20多美元,而同时期的WTI原油期货的价格却-37多美元,这种价格的巨大差异不仅是因为全球的供给和需求的失衡,更重要的是WTI原油短期内在美国交割困难。

美国的WTI原油的交割地点不在沿海,而是在俄克拉荷马州一个叫库欣市的地方,距离海岸500英里以上(800公里以上)。

图片来自Google Earth

据路透纽约4月21日报道的美国官方数据显示,截至4月中旬,美国重要原油中心俄克拉荷马州库欣(Cushing)的库容已占用70%。而且剩下的库容已被目前正在向该地运油的公司预订一空。

2020年4月21日,美国库欣,油库航拍图

石油马上无地存放

历来石油存储主要有两种方式,一个陆地租油库,另一个是海上租油轮。

过去2个月,海上邮轮运费已暴涨600%。

普氏能源估计,全球原油存储能力为14亿桶,但本月底,储量就将达到13亿桶,剩余1亿桶库存剩余空间。

按IEA月度石油市场报告统计,3月份全球石油产量降至9920万桶/日,而市场普遍认为当前全球石油需求大约8000-8500万桶/日,每日约1500-2000万桶的供应过剩量。

理论上讲,只需约1周时间,全球仅存的1亿桶库存空间便能填满。

储罐库容不够,同时面临疫情带来的物流不畅,存储成本过高,生产商宁愿接受负油价,不得不赔钱让买家拉走。

石油储存的特殊性

国际上一桶原油的标准容量是42加仑(美制加仑),约合159公升。

石油的物理属性决定了它是买家最难处理的商品,普通人想靠“囤油”赚一笔,或者收藏,那简直就是不可能任务....

l 原油燃点低,在30~51度。

l 毒性大,易挥发。在存储过程中会有“小呼吸”作用。

静置存储的原油,白天受太阳辐射使油温升高,引起上部空间气体膨胀和油面蒸发加剧,管内压力随之升高,当压力达到呼吸阀允许值是,油蒸汽就逸出造成损耗和挥发。产生小呼吸。

当前主力合约期货价格

目前原油期货的主力合约已经过度到6月份。4月23日,布伦特原油6月的期货合约的实时价格超过22美元。WTI原油6月份期货合约的实时价格超过15美元。

5月WTI期货合约价格出现负值的本质——当前的市场环境决定了当前的价格情况,叠加库存基本用尽,市场预期是极度悲观的,才有了负价格的出现。后期来看,6月合约临近到期仍将面临较大考验。

5月以沙特和俄罗斯为首的产油国将开始全球减产,也有助于帮助美国市场缓解压力。基准情景判断5月美国石油市场仍将供应过剩,但过剩压力将有所减轻,原油库存不会用尽,6月合约临近到期时(6月合约5月19日到期)仍将承压。

知名美国石油做多ETF(USO)与期货关系

USO是一只跟踪WTI轻质原油合约的ETF基金,其业绩基准是WTI最近一个月合约,主要投资于近月合约,然后以现金和国债等作为保证金。可以让投资者变相的投资大宗商品,而不用直接参与商品期货交易。

目前USO的主要持仓是纽约商品交易所(NYMEX)和洲际交易所(ICE)的WTI合约。从其官网公布的4月20日持仓来看,持有大量的6月和7月近月合约,5月合约到期前的移仓已经完成。目前持有的NYMEX 6月WTI合约占到68%,持仓规模约为27.97亿美元。

伴随着油价的大跌,USO的净值和交易价格亦是一落千丈。以下是USO近期的净值趋势图。近期原油看多的普遍亏损,能否通过看空盈利呢?

投资者应该储备的原油看多、看空工具

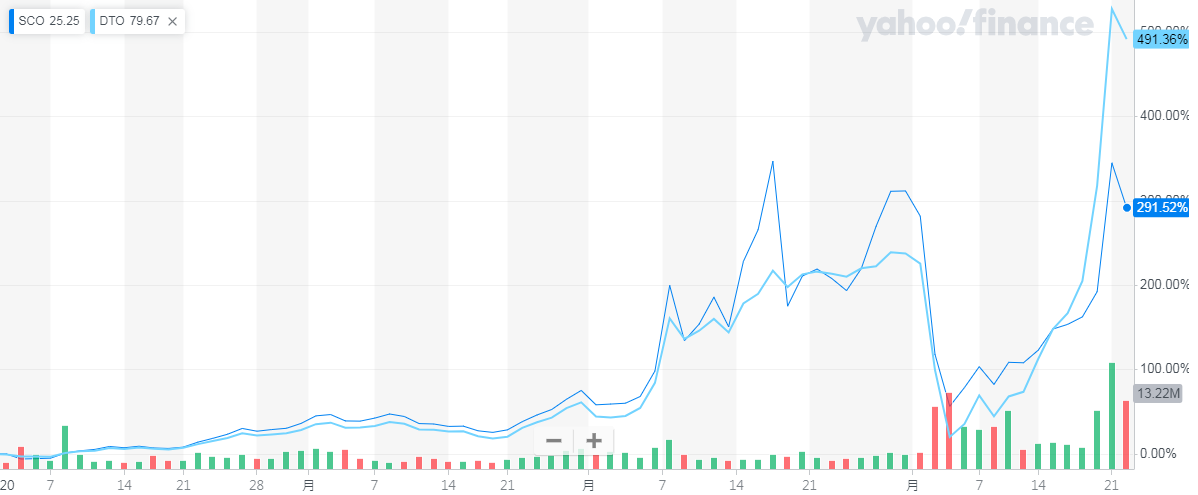

对比市场上主流的原油ETF,从今年1月份开始,截至4月22号的统计数据。

USO: United States Oil Fund LP ETF追踪美国西得州中质原油(WTI)原油期货价格,以及部分短期美债,低硫轻质原油等,单倍做多。市值3.47亿,成交量4.39亿。

XOP: 主要追踪标普油气开采精选行业指数(S&P Oil & Gas Exploration & Production Select Industry Index),投资的是上游进行石油和天然气开采生产的公司的股票. 市值18.42亿,成交量1144.88万。

BNO: 主要是追踪布伦特原油的每日价格走势,投资组合中的其他投资包括其它与石油相关的期货合约、远期合约、互换合约、现金、现金等价物和美国政府债务。市值3182.85万,成交量719.06万。

DBO: PowerShares DB Oil追踪WTI中的低硫轻质原油, DBO的抵押品还包括美国国债、美国政府主要的货币投资组合以及PowerShares美国国债抵押品组合ETF。市值2.05亿,成交量918.31万。

SCO: ProShares UltraShort Bloomberg Crude Oil 追踪为彭博WTI原油分指数,即WTI原油的期货价格,两倍做空。市值4.89亿,成交量1322.05万。今年以来的涨幅291.52%。

DTO: DB Crude Oil Double Short ETN追踪标的为德意志银行石油指数,即WTI原油的期货价格,两倍做空(ETN)。市值9128.11万,成交量2.56万。今年以来的涨幅491.36%。

有两倍看空,必然也需要两倍看多,如果疫情过去,石油价格上涨了呢!

UCO: ETF-ProShares DJ-UBS 追踪为彭博WTI原油的期货价格,两倍做多。市值2.09亿,成交量3669.23万。

DIG: ProShares Ultra Oil & Gas追踪道琼斯油气指数,反应美国石油天然气公司整体表现,两倍做多。市值1.62亿,成交量28.68万。

国内大众石油消费者受益如何?

早在2016年1月,国家发改委设定了成品油价格调控下限,当国内成品油价格挂靠的国际市场原油价格低于每桶40美元时,国内成品油价格不再下调。

若后期原油持续深跌,计价周期内挂靠原油均价低于40美元/桶,或将能触发“地板价”规则,国内成品油限价将不再调整。

也就是说,原油均价高于40美元/桶的部分,成品油限价或仍将按幅度进行调整,低于40美元/桶均价的部分不做调整。

从年初的60美元降到40美元,我们将节省33.33%,也很不错了!

最后还是要嘱咐一句,投资有风险,入市需谨慎。带杠杆的ETF不适宜长期持有,请根据个人偏好谨慎选择。

尊嘉课堂:

WTI原油也叫德克萨斯轻质原油,是美国原油期货的基准油,也就是标的物。

布伦特原油是一种北海原油,在伦敦商品期货市场种交易,也就是为大家熟知的ICEBrent。

返回列表

返回列表