01 经济危机来了?

突如其来的非冠肺炎让全球人民都深受其害。中国打了上半场,世界正打下半场,华人打了整个全场。同样受到重大影响的还有经济和股市。

从尊嘉金融上查看行情,上证指数在2月3日大跌7.72%,从2976.53跌至2746.61,接着走了一个M头,于3月19号迎来了第一季度的最低点2648.80。2月3号下跌是因为国内封城恐慌,3月17号开始下跌是因为美国继续开闸放水,释放流动性。美国道琼斯指数从2月12日(美东时间)的高点29568.57,跌至3月23日的最低点18213.65,最高跌幅38.4%,27个交易日内跌到了2016年。

所以大家非常关心股市完蛋了,经济危机来了?在回答这个问题之前,我们先了解一下经济是怎么运行的?

02 经济机器如何运行

经济看似复杂,其实是以简单和机械的方式在运行着。经济有几个简单的零部件和无数次重复的简单交易组成。经济是无数简单交易的总和,而交易时刻都在发生,每次买卖东西就是一次交易。在交易中买方通过货币或信用向卖方交换商品、服务或者金融资产(股票等)。

信用在使用时和货币一样,因此把花费的货币和信用加在一起就是支出总额。支出总额/产销总量 = 价格。

交易是经济机器的最基本零件,所有的经济周期和动力都是交易造成的。

一个市场由买卖同一种商品的所有买方和卖方组成,例如小麦市场、汽车市场、股票市场和千百万种其它市场。经济就是由全部市场内的交易组成。

个人、企业、银行和政府都在以上述方式从事交易。用货币和信用交换商品、服务或者金融资产。

03 信贷是经济中最重要的组成部分

信贷中的贷款人和借款人与交易中的买方和卖方没有两样。贷款人通常希望自己的钱能生出更多的钱,而借款人则是想通过借钱来购买当前无法负担的某种东西,比如汽车、住房或者投资(比如开办企业)。

借贷可以同时满足贷款人和借款人的需要。借款人保证偿还借款,称为本金,并支付额外的款额,称为利息。利率高时借贷就会减少,因为贷款变的昂贵,利率低时借贷就会增加,因为贷款变的便宜。

信贷和债务是一对胞兄弟,债务是贷款人的资产,是借款人的负债。

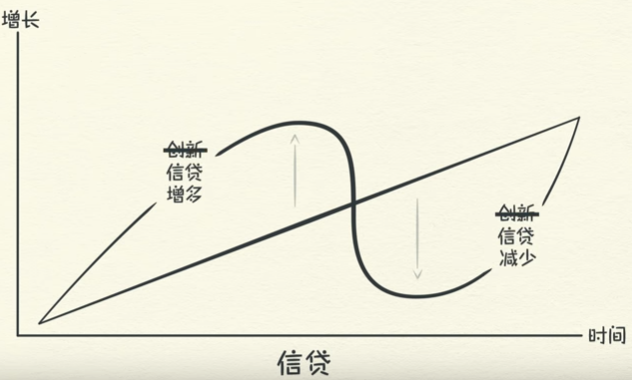

04 经济周期的产生

收入的增加会带来借贷的增加,从而能够增加支出,由于一个人(企业)的支出是另一个人(企业)的收入,这会导致借贷的进一步增加并不断循环,这一自驱动的方式导致经济增长。

实际上借贷是向未来的自己借钱,到了约定的时间都是要偿还债务的,由于债务的偿还将较少支出,而且一个人(企业)的支出是另一个(企业)人的收入,这会导致借贷的进一步减少并不断循环,经济出现下行。

就因为如此才产生了经济周期。

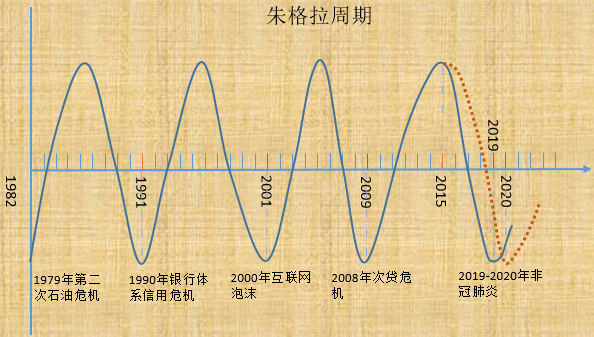

05 朱格拉周期

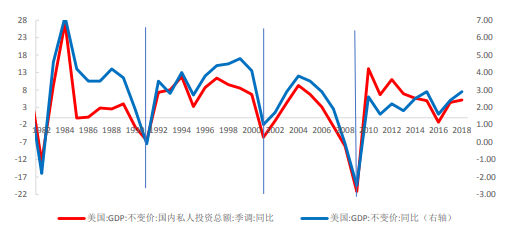

最经典、最常见的经济周期是朱格拉周期。这是1860年法国经济学家朱格拉提出的一种为期 9-10年的经济周期。该周期是以国民收入、失业率和大多数经济部门的生产、利润和价格的波动为标志加以划分的。

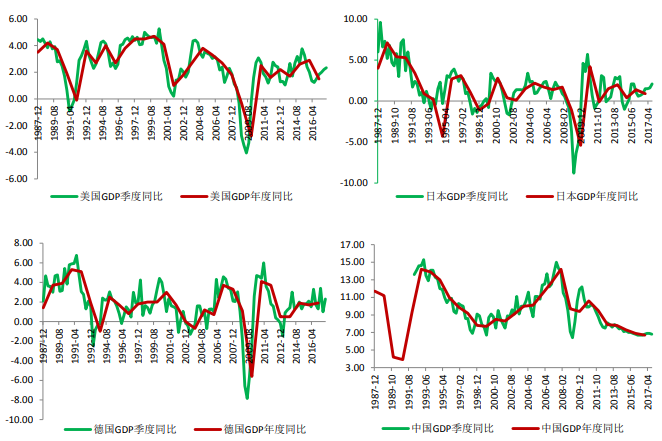

美国是世界经济周期的晴雨表,而且有鲜明的朱格拉周期特征。

这一轮的美国经济周期在2015 年出现见顶迹象,2016年经济增速下滑,向潜在经济增速收敛,但是特朗普减税又刺激了消费和投资,经济增速反弹,经济周期拉长。2019年,美国 PMI、债券利差等指标显示经济形势恶化,实际经济增速也确实开始下降了,不过美联储预防式降息、重新扩表,经济周期再度拉长。

经济周期可以被拉长,但终究不能避免。就像被吹大的气球会越来越薄,能够轻易的被戳破。突如其来的非冠肺炎让本就下滑的经济受到了重创。

朱格拉周期将危机理论和经济周期联系在了一起,危机是加强经济周期的导火索。朱格拉定义了什么是繁荣(Prosperity)、衰退(Recession)和危机(Crisis)。

1. 当经济衰退时,市场出清留下高效率企业。这些高效率的企业可能是以前传统产业留下的,也可能是新产生的企业。再加上市场集中度提升、定价能力较强、以及价格下降带来的生产成本降低、需求增加,这些企业资本回报率较高。

2. 收益高的企业开始加杠杆、增加投资,带动经济复苏。

3. 由于企业的盲目乐观,以及银行的顺周期性信贷投放,企业会过度投资。在资本边际报酬递减以及成本上升作用下,资本回报率会下降,加上银行收缩信贷以及价格上涨带来的需求下滑,一部分企业减少投资,甚至破产,经济再次衰退。

这个过程是自动的,并不需要外力干扰,货币财政政策会加快经济的复苏和衰退。

2020年就是承接衰退和危机之年。

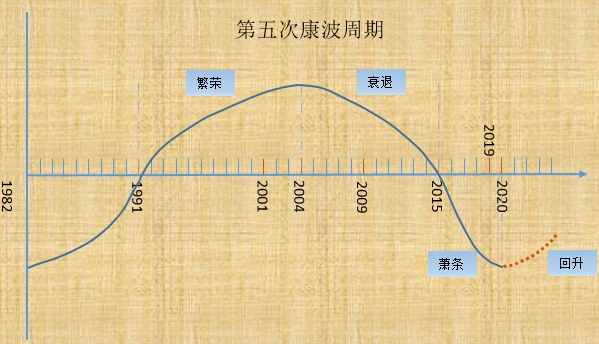

06 康波周期

世界经济周期运动中最长的周期是康德拉季耶夫周期,也叫做康波周期。康波周期分为繁荣、衰退、萧条、回升四个阶段。世界经济已经经历了四次完整的康波周期。

康波周期繁荣阶段一般经历13至20年,衰退阶段经历8至11年,萧条阶段经历7至10年,回升阶段经历10至20年。一个完整的康波周期在40年至60年之间。

随着科技创新的加速发展,第五次康波周期可能只有40多年,推测应该在2031年结束第五次康波周期,并开启第六次康波。

第一次康波周期从1782年到1845年,是“产业革命时期”,这个周期的基本特征是蒸汽机和纺织机在工业中的逐步推广和应用。康波周期除去拿破仑战争的时间是51年。

第二次康波周期从1845年到1892年,是“铁路化时代”,其特征是钢铁电力、机器制造、蒸汽机驱动的铁路推广和应用。第二次康波周期时间是47年。

第三次康波周期从1892年到1948年,是“电气、重化工时代”,其特征是电动机和内燃机在工业部门中的普遍应用。康波周期除去两次世界大战的时间是46年。

第四次康波周期从1948年到1991年,是“汽车和电子计算机时代”,其特征是汽车和计算机在工业部门中的普遍应用。第四次康波周期时间是43年。

第五次康波周期从1991年开始,是“信息时代”,其特征是信息技术在工业部门中的普遍应用。

07 长波与中波共振

长波(康波)与中波(朱格拉)在2015年及以后是重合的。2015年,伴随着全球资产价格动荡,标志周期从衰退进入萧条阶段。相信从2020年开始经济开始回升,并逐步迎接下一个阶段的到来。

全球主要经济体走势

08 经济周期与股票收益率

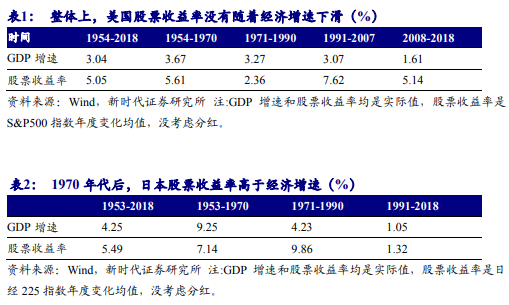

整体上,美国股票收益率没有随着经济增速下滑(%)

经济短期增长会提推高股市。但长期来看,经济增速下滑也不意味着股票市场不好。股票收益率根本上由资本回报率决定,而影响资本回报率的不仅仅是经济增速,还有资本收入份额、储蓄率等因素。

09 在经济增速下行中,如何寻找高回报率的伟大企业?

一种是高新技术企业。如果产业升级到新经济,即使经济增速下滑,资本回报率也可能平稳、甚至上升。领先的企业可以迅速占领市场,市场垄断特征比较明显。资本增强型技术进步有利于提升边际产出,而且对工人工资、生产资料方面都有很强的议价能力。资本收益率不会随经济增速下滑。这也是近三十年美国经济下滑,美国股市表现仍然比较好的原因。请思考什么行业或者应用有可能成为第六次康波周期的特征呢?

另一种是在市场集中度高的传统行业中寻找伟大企业。市场集中度高、市场份额较大的企业具有较强的定价能力,对工人薪资的议价能力也强,资本回报率并不会随着行业生产增速的下滑而下滑。

可以到尊嘉金融APP「市场」内查看热门行业。

10 当下如何投资

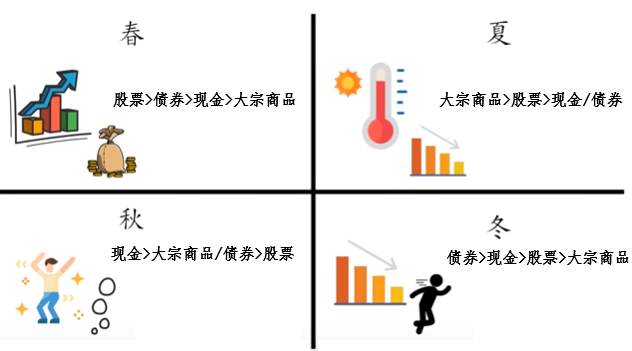

结合美林时钟来看。

美林投资时钟理论根据经济增长和通货膨胀趋势,将经济周期划分为四个阶段:复苏(经济上行、通胀下行)、过热(经济上行、通胀上行)、滞胀(经济下行、通胀上行)、衰退(经济下行、通胀下行)。我们形象称之为春、夏、秋、冬。

2020年本来是秋往冬的更替。因为全球疫情的影响,冬天提前到来。未来将是从冬向春加速转变的过程。

实际上自从2008年次贷危机以后,美林投资时钟已经不太灵验了,但仍然不妨碍我们对投资品类的思考。

投资时钟理论建立在经济主导金融的基础上,然而当前全球央行前所未有的宽松货币政策已经扰乱了经济金融传导机制,宽松的货币政策无法传导至实体经济,导致大量流动性直接转入金融市场,从而推升了各类金融资产价格。

美国财政部长姆努钦表示“美国的投资仍然是世界上最好的投资。对于长期投资者来说,现在是继续在美国进行投资的大好时机”。以史为鉴:2008年经济危机后,从2009年3月开始美股启动了长达10年的长牛。

11 水中鱼

我们的日常交易形成了经济,而周期性是经济的一部分。我们创造了经济,也同时受到经济周期的影响。

危机也是经济的一部分,过去30年发生过大小很多次危机,而有的我们都浑然不知。就像水中的鱼不知道水的存在一样。

当下,我们要做的就是擦亮眼睛,挑选好的标的。欢迎使用尊嘉金融APP来选择美股、港股,全部0佣金。希望大家都能走出底部、超越周期、晋升阶级。

返回列表

返回列表