【IPO档案】

股票名称:先声药业

股票代码:02096.HK

上市日期:2020-10-23

招股价:12.10港元~13.70港元

每手股数:1000股

最低认购额:13838.06港元

招股总数:拟全球发售约2.61亿股,香港公开发售2605.8万股,国际发售约2.345亿股,另有15%超额配股权

募资总额:31.53~35.70亿港元

招股时间:2020年10月13日~10月16日

中签公布日:2020-10-22

联席保荐人:摩根士丹利、中金公司

募资用途:假设发售价为每股发售股份12.90港元且超额配股权未获行使,估计全球发售净筹约31.913亿港元。60%用于持续研发公司在战略重点治疗领域中选定的在研产品,10%用于加强销售及营销能力,10%用于于未来几年投资医药或生物技术领域的公司,以拓宽产品组合;10%用于偿还到期的若干未偿还银行贷款,10%用于营运资金及其他一般企业用途。

一、公司介绍

先声药业集团有限公司,是一家从事药品研发、生产和商业化的公司,目前主要从事仿制药业务。公司在以下专注的战略性治疗领域拥有多元化的产品组合:肿瘤疾病(包括细胞治疗)、中枢神经系统疾病及自身免疫疾病。根据弗若斯特沙利文的资料,按药品销售收入计,上述三大治疗领域2019年合计占中国药品市场的24.7%,2015年到2019年的增长速度快于整体中国医药行业增速,预计这一趋势在未来几年将总体延续。曾于2007年作为当时中国第一家生物和化学制药公司登陆纽约证券交易所,随后,在2013年将公司私有化。

多元化的产品组合主要包括10种占据相应细分治疗领域市场领先地位及/或拥有卓越往绩记录的主要产品(包括7种仿制药、2种一类创新药及1种改良型新药),其销售分别占于截至2017年、2018年及2019年12月31日止年度以及截至2020年06月30日止六个月总收入的85.1%、83.0%、81.9%及78.9%。

二、产品线

于往绩记录期间,仿制药的收入贡献占收入的绝大部分。主要产品中,必存、英太青、安信、捷佰舒是首仿药,捷佰立、舒夫坦和再林是仿制药,而恩度和艾得辛是一类创新药,中人氟安是改良型新药。截至2017年、2018年及2019年12月31日止年度以及截至2020年06月30日止六个月,来自仿制药主要产品的销售收入分别占总收入的60.7%、54.9%、46.5%及35.5%,而恩度、艾得辛和中人氟安的收入贡献分别占同期总收入的24.4%、28.1%、35.4%和43.4%。

通过多年持续不断的发展,截至最后实际可行日期,公司拥有多元化的产品组合,包括6种用于治疗肿瘤疾病的产品(包括4种仿制药、1种创新药及1种改良型新药)、3种用于治疗中枢神经系统疾病的产品(包括2种仿制药及1种创新药)、4种用于治疗自身免疫疾病的产品(包括2种仿制药及2种创新药)、3种用于治疗心血管疾病的产品(包括2种仿制药及1种创新药)、11种用于治疗细菌或病毒引起的感染性疾病的产品(均为仿制药)以及多种用于治疗其他疾病的产品。截至最后实际可行日期,现有的产品组合包括国家医保药品目录甲类的7种产品(其分别合共占截至2017年、2018年及2019年12月31日止年度以及截至2020年06月30日止六个月总收入的14.0%、12.9%、13.4%及13.7%),以及国家医保药品目录乙类的28种产品(其分别合共占同期我们总收入的46.7%、53.2%、61.1%及68.6%)。产品组合中的产品包括生产的内部药品及来自销售推广的知名制药公司的第三方药品。此外,还生产及销售多种原料药,如蒙脱石等。

三、研发与生产

公司持续加大研发投入。截至2020年06月30日,研发部门共有全职员工756人,其中331人拥有硕士学历,116人拥有博士学历。分别在江苏省南京市、上海市和美国波士顿建立了三个研发中心,并获国家科学技术部批准建设转化医学与创新药物国家重点实验室。2017年、2018年及2019年以及截至2020年06月30日止六个月,研发成本占同期总收入比率分别为5.5%、9.9%、14.2%及23.6%。

公司是一家垂直一体化的制药公司,具备成熟的生产及商业化能力。在中国搭建了有效覆盖全国的销售及经销网络。截至2020年06月30日,有超过2,800名销售和营销人员,遍布中国31个省、市及自治区,覆盖全国约2,100家三级医院,约17,000家其他医院和医疗机构,以及超过200家大型全国性或区域性连锁药店。截至2020年6月30日,现有产品组合中有超过30种产品被纳入国家医保药品目录;超过10种产品录入政府机构或权威专业学会发布的40多项临床实践指南和路径。

目前有五个药品生产基地,均通过了中国GMP认证,包括位于江苏省南京市的一处、位于海南省的两处、位于山东省烟台市的一处及位于安徽省芜湖市的一处。截至最后实际可行日期,这些基地共有21条生产线,可生产生物药和包括注射剂、口服液体制剂、口服固体制剂(片剂、胶囊剂、颗粒剂、散剂)、植入剂、凝胶剂、吸入粉雾剂在内的不同剂型的小分子药品,以及5个原料药生产车间。其中部分车间通过了欧盟GMP认证或美国FDA检查。另外,将于2020年12月开始中试生产的生物药生产基地,将用于生产管线中的抗体和其它生物药制剂。此外,考虑到细胞治疗产品生产的复杂性和难度,目前正在新建一个达到GMP级别的细胞治疗产品中试车间,以支持产品管线中细胞治疗产品的化学、制造及控制流程(或CMC)研究及临床研究。同时还计划新建一个生产基地,以支持产品管线中细胞治疗产品上市后的商业化生产。

四、行业前景(评分:7.0分)

1.中国医疗市场

近年来,中国的医疗保健支出经历了大幅增长,由2014年的人民币35,312亿元增加至2018年的人民币59,122亿元,年复合增长率为13.8%。随着可支配收入增加及人口老龄化、健康意识加强及预期寿命延长以及医疗改革计划的实施,预期中国总医疗保健支出将进一步以年复合增长率9.5%的速度保持增长,由2019年的人民币65,057亿元增加至2023年的人民币93,523亿元。

同样,中国医药市场近年亦迅速增长,市场规模由2015年的人民币12,207亿元增加至2019年的人民币16,330亿元,年复合增长率为7.5%,预期2020年至2024年将进一步以6.8%的年复合增长率保持增长,并且2024年达到人民币22,288亿元。中国医药市场由三个分部组成,即化学制药、生物制药及传统中药,其中化学制药所占的市场份额最大,而生物制药的增长速度最快。

2.按治疗领域划分的中国医药市场

在中国巨大的医药市场中,先声药业在以下三个专注的战略性治疗领域拥有多元化且领先的产品组合,即肿瘤疾病、中枢神经系统疾病及自身免疫疾病。按2019年的药品销售收入计,这三个治疗领域占整个中国医药市场的24.7%。

随着中国癌症发病率的增加,预期对肿瘤医药的需求将持续增长。中国的肿瘤医药市场由2015年的人民币1,102亿元增加至2019年的人民币1,827亿元,占整个中国医药市场的11.2%,预期将进一步增加至2024年的人民币3,672亿元,占整个中国医药市场的16.5%。

由于中国中枢神经系统疾病患病率高,市场对相关药品的需求巨大。中国中枢神经系统药品的销售收入由2015年的人民币1,440亿元增至2019年的人民币2,043亿元,年复合增长率为9.1%,预期2020年至2024年将以4.6%的年复合增长率进一步增长,2024年达到人民币2,509亿元。

随着自身免疫性疾病患病率的增加,中国相关药物的销售收入由2015年的人民币98亿元增至2019年的人民币162亿元,预期2020年至2024年将以27.2%的年复合增长率快速增长,2024年达到人民币532亿元。

【观点】先声药业所涉及的肿瘤疾病、中枢神经系统疾病及自身免疫疾病三大医药市场未来仍有不错的市场空间,增长潜力较大,行业前景良好。

五、市场竞争力(评分:7.8分)

先声药业于2014年至2019年位居「中国创新力医药企业十强」及于2009年至2018年位居「中国制药工业百强」。主要竞争对手为大型全国性及区域性药品制造商,包括大型国有制药公司。亦与跨国制药公司进行竞争。

奈达铂2019年在中国的销售收入总计人民币约5.58亿元。凭借主要产品之一捷佰舒(注射用奈达铂),按2019年的销售收入计,公司在中国奈达铂医药市场排名第一。

按2019年的销售收入计,主要产品之一及市场上唯一的5-氟尿嘧啶植入剂中人氟安(5-氟尿嘧啶植入剂)占6.6%的市场份额。

主要产品之一捷佰立(注射用培美曲塞二钠),按2019年的销售收入计,在中国培美曲塞医药市场排名第六。

在中国所有非小细胞肺癌靶向药物类别中,按2019年销售收入计,重组人血管内皮抑制素排名第七,市场份额为5.9%。主要产品之一恩度(重组人血管内皮抑制素注射液),是唯一在中国获准销售的重组人血管内皮抑制素。

中国的依达拉奉2019年的销售收入合共人民币29亿元,其中公司的主要产品必存(依达拉奉注射液)的销售收入人民币11亿元。按2019年的销售收入计,以36.8%的市场份额在中国依达拉奉医药市场中排名第一。亦在中国神经保护类药物市场中占据领导地位。

主要产品之一艾得辛(艾拉莫德片)为市场上唯一的艾拉莫德药物,按2019年的销售收入计于中国所占市场份额为18.4%。

按2019年的销售收入计,公司在单组分双氯芬酸钠医药市场排名首位,市场份额为18.1%。

凭借主要产品舒夫坦(瑞舒伐他汀钙片),按2019年的销售收入计,在中国瑞舒伐他汀医药市场排名第五,市场份额为5.4%。

2019年,中国碳青霉烯药物市场总额为人民币81亿元,其中比阿培南药物市场总额为人民币10亿元,市场份额为11.9%。凭借主要产品安信(注射用比阿培南),按2019年的销售收入计,为中国比阿培南药物市场的第二大参与者,市场份额为32.5%。

2019年,中国单组分阿莫西林药物市场总额为人民币30亿元,按销售收入计,公司排名第四,市场份额为7.1%。

【观点】先声药业的多种产品在各自的细分市场居于领先地位,排名靠前,整体具备较好的竞争实力。

六、客户集中度(评分:7.5分)

客户主要包括直接向公司采购药品的经销商及连锁药店,及向其提供推广服务的其他药品制造商。截至2017年、2018年及2019年12月31日止年度以及截至2020年06月30日止六个月,向五大客户的销售合共分别占同期总收入的约14.0%、12.8%、9.9%及10.5%,而向最大客户的销售分别占同期总收入的约5.4%、5.4%、2.6%及2.4%。于往绩记录期间,五大客户包括经销商。

于往绩记录期间,五大客户均为独立第三方。截至最后实际可行日期,已与五大客户建立5至22年的关系。概无董事、其各自的联系人或拥有已发行股本5%以上的任何股东于五大客户中拥有任何权益。

【观点】公司的前五大客户营收贡献在10%左右,合作关系较稳定,相对来说客户集中度不算太高,抵御大客户变动风险的能力较强。

七、财务数据分析(评分:7.0分)

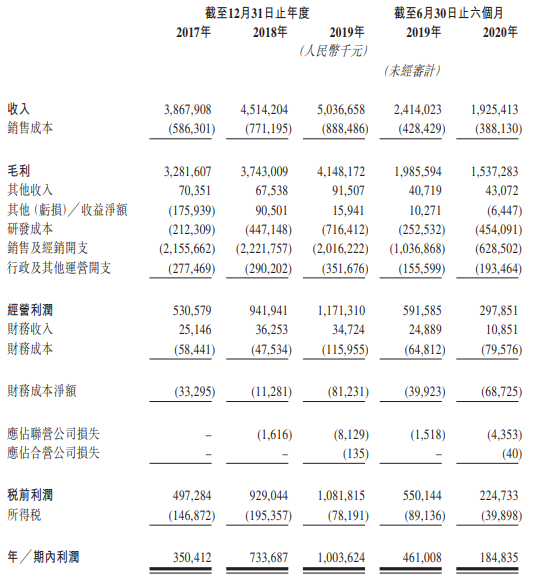

(先声药业招股书-综合损益表)

截至2017年、2018年、2019年12月31日止三个年度,以及截至2019年、2020年06月30日止6个月,先声药业分别实现收益约人民币38.68亿元、45.14亿元、50.37亿元、24.14亿元、19.25亿元,相应的同比增速约16.7%、11.6%、-20.2%,可见今年上半年降幅超2成。过去三个年度年复合增长率为14.1%。

销售成本分别约为人民币5.86亿元、7.71亿元、8.88亿元、4.28亿元、3.88亿元,相应的同比增速约31.5%、15.2%、-9.4%;相应占总收益的比重约15.2%、17.1%、17.6%、17.7%、20.2%,呈稳步上升之势。

毛利润指收入减去销售成本,分别约为人民币32.82亿元、37.43亿元、41.48亿元、19.86亿元、15.37亿元,相应的同比增速约14.1%、10.8%、-22.6%,与营收变动趋势一致;毛利率约84.8%、82.9%、82.4%、82.3%、79.8%,缓步下滑,但仍保持80%左右的高水平。

净利润分别约为人民币3.50亿元、7.34亿元、10.04亿元、4.61亿元、1.85亿元,相应的同比增速约109.4%、36.8%、-59.9%,过去三个年度年复合增长率为69.2%,波动性远高于营收和毛利润;净利率约9.1%、16.3%、19.9%、19.1%、9.6%。

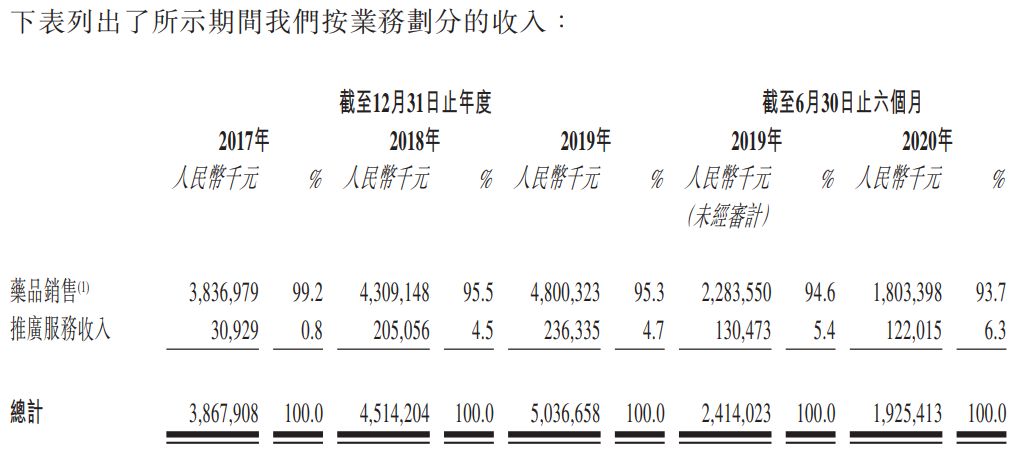

(先声药业招股书-按业务划分的收入)

各期内,药品销售产生的收入包括自身药品的销售产生的收入以及第三方药品的销售产生的收入,贡献了绝大部分营收,但占比逐步在下降,2019年降至95.3%;来自推广服务的收入有所提高,2019年达到人民币2.36亿元,占比4.7%。

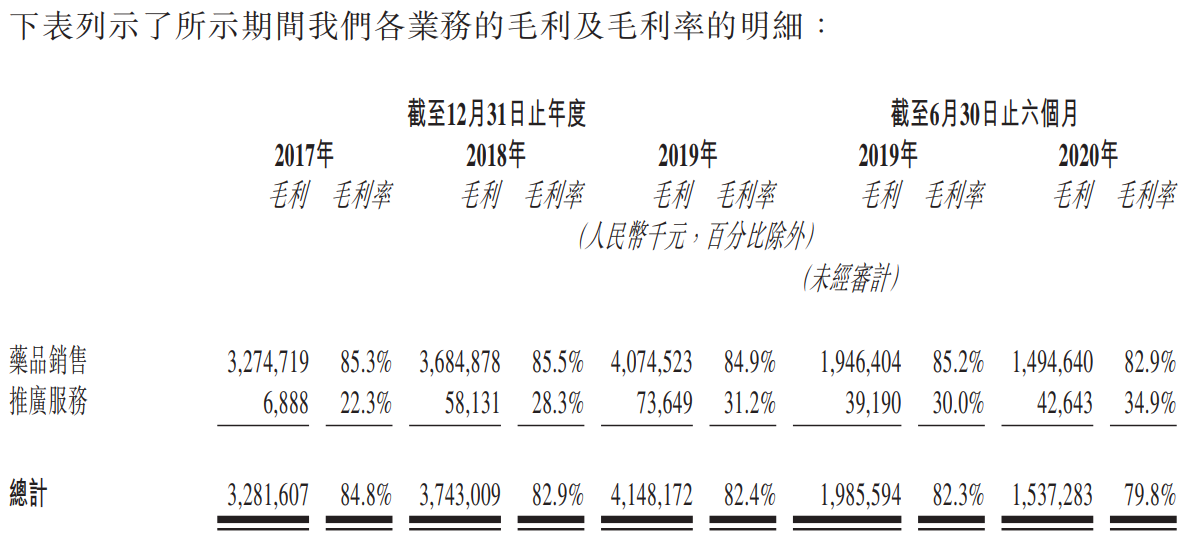

(先声药业招股书-各业务的毛利及毛利率的明细)

毛利率从2017年的84.8%下降至2018年的82.9%,并于2018年及2019年期间保持相对稳定,分别为82.9%及82.4%。2017年至2018年的下降乃由于推广服务产生的收入比例较高,而推广服务的毛利率低于药品销售的毛利率。毛利率由截至2019年06月30日止六个月的82.3%下降至截至2020年06月30日止六个月的79.8%,主要由于药品销售的毛利率降低(主要由于高毛利率产品必存的销售比例降低;及恩度的定价水平降低)。

(先声药业招股书-资产负债表)

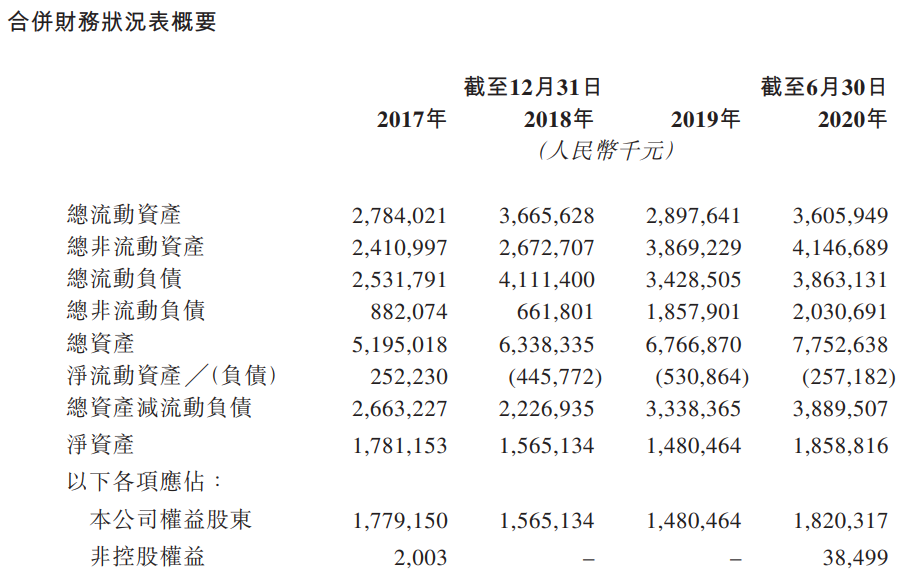

2017-2018三个年度及今年上半年,净流动资产/(负债)分别约为人民币2.52亿元、-4.46亿元、-5.31亿元、-2.57亿元,2018年以来产生了大量净负债。

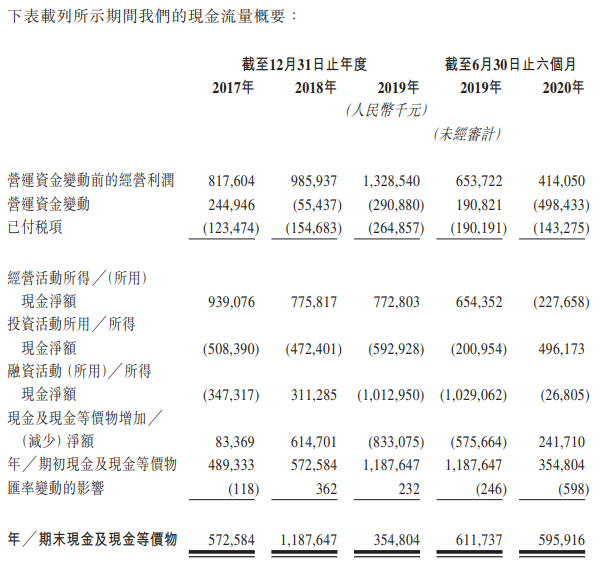

(先声药业招股书-现金流量表)

各期内,经营活动所得/(所用)现金净额分别约为人民币9.39亿元、7.76亿元、7.73亿元、6.54亿元、-2.28亿元,持续减少且今年上半年转为净流出;年/期末现金及现金等价物分别约为人民币5.73亿元、11.88亿元、3.55亿元、6.12亿元、5.96亿元,2019年以来出现大幅减少。

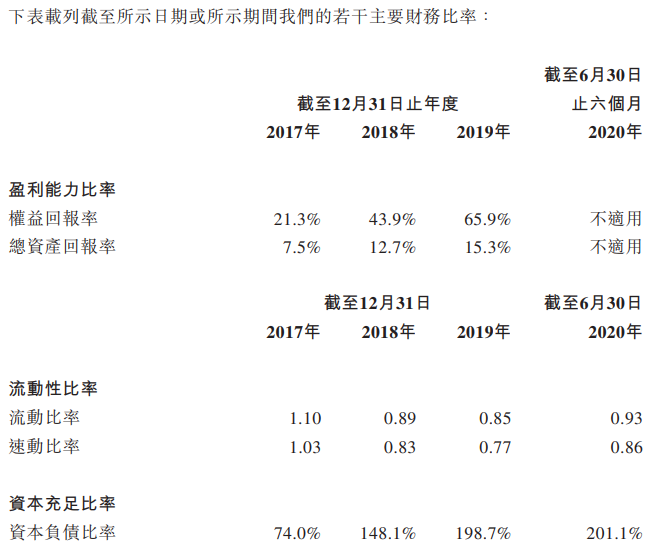

(先声药业招股书-主要财务比率)

过去三个年度,权益回报率(ROA)分别约为21.3%、43.9%、65.9%,总资产回报率(ROE)分别约为7.5%、12.7%、15.3%,显示出盈利能力形势向好。

2017-2019三个年度及今年上半年,流动比率分别约为1.10倍、0.89倍、0.85倍、0.93倍,速动比率分别约为1.03倍、0.83倍、0.77倍、0.86倍,连续下降之后今年上半年略有回升;资本负债比率分别约为74.0%、148.1%、198.7%、201.1%,不断攀升的负债率,说明偿债压力很大,现金流状况紧张。

【观点】2017年以来,先声药业的营收、毛利润和净利润均逐年稳步上升,然增速下滑,且今年上半年齐齐同比大降。毛利率高达80%左右的水平,及ROA和ROE逐年提高虽是亮点,但毛利率却缓步降低,销售成本反而持续上升。同时,杠杆率高,今年上半年现金净流出,令公司基本面承压。

总的来说,业绩上喜忧并存,不过所在行业发展空间大,公司未来具备成长性,中长期投资价值可期待。

八、首次公开发售前投资(评分:7.5分)

公司引入数名首次公开发售前投资者,包括尚嘉有限、皇景发展、复星实业、Palace Investments、InnoPharma、信银香港及信银SPC(代表信银投资行事)为股东。

【观点】先声药业投资人均是机构,整体实力较强,且所持股份均有6个月禁售期。

九、基石投资者(评分:8.5分)

集团已与多名基石投资者订立若干基石投资协议,据此,基石投资者已同意按发售价认购,或促使彼等的指定实体按发售价认购合共约1.90亿美元(或约14.73亿港元)可认购的相关数目的发售股份。按发售价为每股发售股份12.90港元(即发售价范围中位数)计算,基石投资者将予认购的股份总数将约为1.14亿股,约占发售股份的43.81%及约占紧随全球发售完成后公司已发行股本总额的4.38%(假设超额配股权未获行使)。

基石投资者包括高瓴资本(Hillhouse Capital)、南京江北新区产业投资集团有限公司全资附属高新(香港)有限公司、深圳市创新投资集团有限公司全资附属红土创新国际有限公司、清池资本(Lake Bleu Prime)、奥博资本(OrbiMed Funds)、锐智资本(Sage Partners)及Jericho Funds,其认购额分别为5000万美元、4000万美元、2.325亿港元、2500万美元、2500万美元、1000万美元及1000万美元。

Hillhouse Capital成立于2005年,为一家由投资专业人士和营运行政人员组成的全球性公司,专注于构建和投资于实现可持续增长的优质商业特许经营机构。

高新为南京江北新区产业投资集团有限公司的全资附属公司。江北产投集团成立于1992年,由履行南京市江北新区人民政府职能的南京市江北新区管理委员会直接管理。

红土为深圳市创新投资集团有限公司的全资附属公司,深创投为独立第叁方,为一家根据中国法律成立的有限责任公司,于1999年8月 25日由深圳市政府出资成立。深圳市政府仍持有28.2%的股权,为其最大股东。

Lake Bleu Prime为一家在开曼群岛注册成立的获豁免公司,专注于亚洲╱大中华区医疗保健(包括药业、生物技术、医疗设备及医疗保健服务)投资的长期偏股型公募基金。

【观点】先声药业引入了7名基石站台,锁定43.81%的公开发售份额,其中高瓴11.53%,奥博5.66%。基石总计认购占发行总股份比例较高,高瓴资本、清池资本、奥博资本等大佬都在其中,虽然比不上云顶新耀-B(01952.HK)那样的基石顶配,但也挺不错,为公司IPO着实增色不少。

十、股权架构(评分:7.5分)

截至最后实际可行日期,最终控股股东直接及间接通过先声药业控股、雅景环球、佳原投资、先声控股及先声投资合共持有公司已发行股本总额约86.82%所附带的投票权并有权行使有关投票权。紧随全球发售完成后(假设超额配股权未获行使),最终控股股东直接及间接通过先声药业控股、雅景环球、佳原投资、先声控股及先声投资将合共有权行使公司经扩大已发行股本总额约78.13%所附带的投票权。因此,于上市后,最终控股股东连同先声药业控股、雅景环球、佳原投资、先声控股及先声投资将继续为一组控股股东。

【观点】在先声药业上市前的股东持股结构中,任晋生家族是控股股东,合计持有86.82%的股份,上市后将拥有78.13%的投票权,仍继续牢牢掌握公司控制权。穿透之后的高股权集中度,意味着未来一致性行动较为确定。

十一、发行估值(评分:6.5分)

按全球发售完成后的股份(假设超额配股权未获行使)2,605,686,618股,及12.10港元~13.70港元的招股价,可得上市总市值约315.288亿港元~356.979亿港元,在目前港股市场所有2572只个股中处于上游水平,可排到250名以内,体量较大。

再按招股书所示,2019年度净利润约人民币10.03亿元,根据人民币兑港币最新汇率1:1.1478,折合约11.52亿港元,计算得出静态市盈率(PE)约27.37倍~30.99倍,尚算适当。但按截至2020年12月31日止年度的利润预测约于人民币4.80亿元(相当于5.42亿港元),计算得出动态市盈率约58.17倍~65.86倍,估值较高。

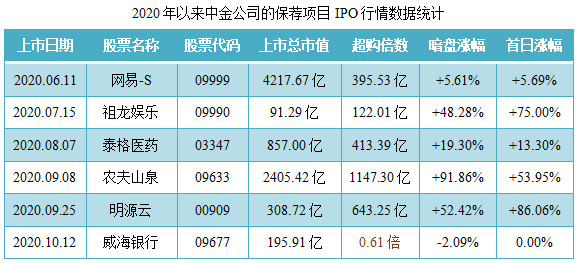

十二、保荐人过往业绩表现(评分:9.2分)

本次上市由摩根士丹利亚洲有限公司与中国国际金融(香港)证券有限公司联席保荐,稳价操作人由大摩担任。大摩是国际顶级投行,而在港股IPO方面中金则是中资投行的老大,二者均是历史项目众多的老牌保荐人。

第一保荐人为摩根士丹利,历史上共保荐了133家企业上市,首日录得85涨10平38跌,破发率约28.6%。今年以来有7个项目,暗盘6涨0平,首日6涨1跌,整体出色,只有海普瑞拖了后腿,但海普瑞是高盛主保荐。除了农夫山泉外都是医药股,俨然已经成了医药企业IPO保荐专业户。

7个项目中,诺诚健华-B、欧康维视生物-B均是与高盛联席保荐,且都担任第一保荐人;康方生物-B、沛嘉医疗-B、海吉亚医疗分别与摩根大通、华泰国际、海通国际联席保荐,且全部为第一保荐人;海普瑞、农夫山泉分别与高盛、中金公司联席保荐,都是副保荐人。

第二保荐人为中金公司,过去共101个项目,首日录得46正14平41负,破发率约40.6%。今年以来有6个项目,相比大摩,中金的项目所处行业比较多元化。暗盘5正1负,首日5正1平,拖后腿的是威海银行(主要也非中金的责任),但今年业绩总的表现亮眼,有点“一雪前耻”的味道。

6个项目中,只有祖龙娱乐是独家保荐;网易-S是与瑞信、摩根大通联席保荐,担任第一保荐人;农夫山泉、明源云分别与摩根士丹利、花旗联席保荐,都是主保荐人;泰格医药与美国银行、海通国际、中信里昂证券联席保荐,为第四保荐人;威海银行与华泰国际、招银国际联席保荐,是第二保荐人。

十三、同行业IPO行情表现(评分:9.0分)

该股属于传统医药股,这两年在香港上市的医药类新股,整体很受市场欢迎,打新热度高,IPO行情也是涨多跌少。

小结(总评:8.2分)

先声药业1995年成立于江苏,2007年04月20日成功登陆美股市场,募集资金2.26亿美元,市值超过10亿美元,成为首家在纽交所上市的中国化学生物药公司。2013年12月,因股价与业绩双杀,在美国上市的先声药业,最终被私有化,从美股退市。再度上市,成了先声药业董事长任晋生最大的心愿。

最近三个年度,公司的营收、毛利润、净利润实现稳健增长,净利率、ROA和ROE业随之上扬,盈利能力较强,但今年上半年却集体遭遇下滑。虽然毛利率始终保持在80%左右的高水平,但出现缓步下降之势。同时,近期现金流大幅净流出,负债率飙升,成为需要应对的问题。

短期从新股申购的角度看,体量较大,有绿鞋机制,有Pre-IPO投资者,及时阵容较豪华且持股比例较高。大摩与中金强强联合,保驾护航。生物医药类新股也是港股打新的热门,只是估值不算特别吸引。综合各方面情况来看,对该股的暗盘与首日股价走势持偏正面态度,风险相对较低。

【申购建议】积极参与认购。

(注:文中所述观点仅代表个人看法,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部O佣金。

返回列表

返回列表