【IPO档案】

股票名称:恒大物业

股票代码:06666.HK

上市日期:2020-12-02

招股价:8.50港元~9.75港元

每手股数:500股

最低认购额:4924.12港元

招股总数:拟发行16.22亿股股份,公开发售占10%,国际配售占90%,另有15%超额配股权,包括50%新股及50%老股,占全球发售完成后的总股本的15%(不含超额配售权)

募资总额:137.84~158.11亿港元

招股时间:2020年11月23日~11月26日

中签公布日:2020-12-01

联席保荐人:华泰国际、UBS、农银国际、建银国际、中信证券、海通国际

募资用途:假设超额配股权未获行使且发售价为每股股份9.13港元,全球发售净筹约72.30亿港元。其中,约65%将用于收购及投资其他物业管理公司及收购及投资提供物业管理相关服务的公司;约15%将用于收购及投资与公司的社区增值服务互补业务的公司,进一步开发公司的现有增值服务;约8%将用于升级信息系统及设备;约2%将用于招聘及培养人才;及约10%将用于营运资金及其他一般企业用途。

一、公司介绍

恒大物业集团有限公司,是中国其中一家最大和增长最快的综合物业管理服务运营商。根据中指研究院的研究,截至2019年12月31日或截至该日止年度,在中国物业服务百强企业中,以项目所覆盖城市数目计,排名第二;分别以总收入、总毛利及总净利润计,排名第三;以签约面积计排名第三及按在管面积计排名第四。2017年至2019年,净利润以195.5%的复合年增长率增加,在中国物业服务20强企业中增长率最高。

公司是全方位的物业管理人。管理的物业组合多元化(包括中高端住宅物业、写字楼及商用物业),并已订约管理其他物业类型(如主题乐园、产业园、康养项目、特色小镇及学校等)。截至2020年06月30日,已订约为1,354个项目提供物业管理服务、非业主增值服务及/或社区增值服务,覆盖22个省、五个自治区、四个直辖市及香港逾280个城市,总在管面积约为2.54亿平方米,而签约面积约为5.13亿平方米,服务近二百万个家庭。于往绩记录期,绝大部分物业管理服务收入来自就控股股东恒大集团所开发物业提供的服务。恒大集团强大的品牌实力及多元化业务板块为快速增长提供强力支持。展望将来,预期会与恒大集团维持这紧密及稳定的关系。

与恒大集团的紧密合作建立了高度可见的增长途径。恒大集团为业务多元化企业集团,业务覆盖房地产、文化旅游、健康管理及新能源汽车等。根据中国房地产TOP10研究组的研究,于2020年,以综合实力计,恒大集团是「中国房地产百强企业」的标杆龙头;根据克而瑞的排名,以应占签约销售计,自2017年起连续三年在中国物业开发商排名中位居榜首。恒大集团庞大的土地储备为公司开发优质项目提供具有巨大潜力的途径。

于2020年08月,引入了一组著名战略投资者,其中包括红杉资本(SequoiaCapital China Growth)、中信资本控股有限公司、云锋基金(Yunfeng Capital Limited)及腾讯控股有限公司。

二、行业前景(评分:7.5分)

根据中指研究院的资料,近年来,随着快速城镇化及人均可支配收入的不断增长,截至2019年12月31日,以所有物业管理企业的总在管面积计,中国物业管理行业总市场规模达239亿平方米。特别是,物业服务百强企业的在管面积及物业数目迅速增加。物业服务百强企业的在管项目总建筑面积均值由截至2015年12月31日约2360万平方米增至截至2019年12月31日约4280万平方米,复合年增长率约为16.0%。物业服务百强企业管理项目数量均值由截至2015年12月31日的154个增至截至2019年12月31日的212个,复合年增长率约为8.3%。根据中指研究院的资料,物业服务百强企业经营所在的城市平均数由截至2015年12月31日的27个增至截至2019年12月31日的31个。

由于在管物业的建筑面积及数目增长,物业服务百强企业的营业收入均值由2015年的约人民币5.41亿元增至2019年的约10.40亿元,复合年增长率约为17.8%。城镇化进程加快及人均可支配收入促进优质物业管理服务的需求增长,针对物业管理行业的优惠政策,以及物业管理服务的新契机,均是中国物业管理行业的增长驱动因素。

【观点】在经济、政策等利好因素带动下,未来物业管理行业仍将保持较快的增长趋势,发展前景良好,具备不错的增长空间。同时,市场集中度提升,将愈发形成“强者恒强”的马太效应。

三、市场竞争力(评分:8.8分)

1.竞争格局

根据中指研究院的资料,中国物业管理行业分散且竞争激烈,2019年,业内运营的物业管理服务提供商约13万家。中国物业管理行业集中度日益提升,强者恒强的态势愈加明显。公司的物业管理服务主要与大型全国性、区域及地方物业管理公司竞争,并凭借高服务水平及资源优势,抢占中小物业服务企业市场份额。于2019年,物业服务百强企业按在管面积计的市场份额约43.6%。

2.竞争优势

恒大物业是中国领先的物业管理服务提供商。是一家规模大、增速快的龙头物业管理服务企业,截至2019年12月31日按签约面积、营业收入、净利润计,均在物业服务百强企业内排名第三,按在管面积计在物业服务百强企业内排名第四。于2019年,在物业服务20强企业中,按2017年至2019年净利润复合年增长率计排名第一。截至2019年12月31日,按业务进入城市数量排名第二。截至2019年12月31日,以在管面积计的市场份额为1.0%,于2019年以收入计的市场份额为1.3%。

【观点】恒大物业的历史可追溯至1997年,受惠于恒大急速扩展,现已成为中国最大、增长最快的综合物业管理服务提供商之一,规模庞大,实力雄厚,是响当当的行业龙头。

不能忽视的是,行业内的竞争是相当激烈的,龙头之间鹿死谁手还未可知,未来恒大物业能否在一众物业公司中“脱颖而出”,进一步带动估值走高,则取决于公司能否跑出新的赛道,比如衍生服务、社区服务、科技服务在物业里的应用和提升。

四、客户及供应商(评分:3.0分)

于2017年、2018年及2019年以及截至2020年06月30日止六个月,向五大客户销售的收入分别约为人民币19.43亿元、24.61亿元、28.12亿元及17.14亿元,分别占总收入的约44.2%、41.7%、38.4%及37.6%。同期,向单一最大客户恒大集团销售的收入分别约为人民币19.35亿元、24.40亿元、26.58亿元及15.97亿元,分别占总收入的约44.0%、41.3%、36.3%及35.0%。

于2017年、2018年及2019年以及截至2020年06月30日止六个月,向五大供应商采购金额分别约为人民币1.55亿元、2.19亿元、2.41亿元及1.35亿元,分别占总采购额约21.6%、23.7%、20.6%及17.3%。同期,向单一最大供应商采购的金额分别约为人民币1.00亿元、1.39亿元、1.07亿元及6360万元,分别占总采购额约13.9%、15.0%、9.1%及8.2%。于往绩记录期,若干客户同时亦为供应商。

【观点】毋庸置疑,恒大物业在规模和盈利上具有优势,但亦应关注潜在的风险,其中最为典型的当属关联方依赖。恒大集团成立于1997年,是集地产、金融、健康、旅游及体育为一体的世界500强企业集团,恒大物业为恒大集团分属公司。

对单一开发商的过度依赖,会影响物业公司自身的造血能力,进而影响企业估值,尤其是在当前房地产行业马太效应明显的情况下,物管企业独立开发业务能力的衡量其核心竞争力的关键。极度依赖母公司交付项目,是恒大物业目前的甜蜜之处和痛点。

不过恒大物业貌似摆脱低价外拓的一般方式,其的第三方项目平均收费并不低,且在过往期间稳步上涨,并于2020上半年达到每月2.28元/平米,这一数值已经高于其整体住宅物业平均管理费的每月2.14元/平米。

五、财务数据分析(评分:8.8分)

恒大物业主要从三条业务线产生收入:物业管理服务;非业主增值服务;及社区增值服务。于往绩记录期,公司的优质服务带来稳健经营业绩。

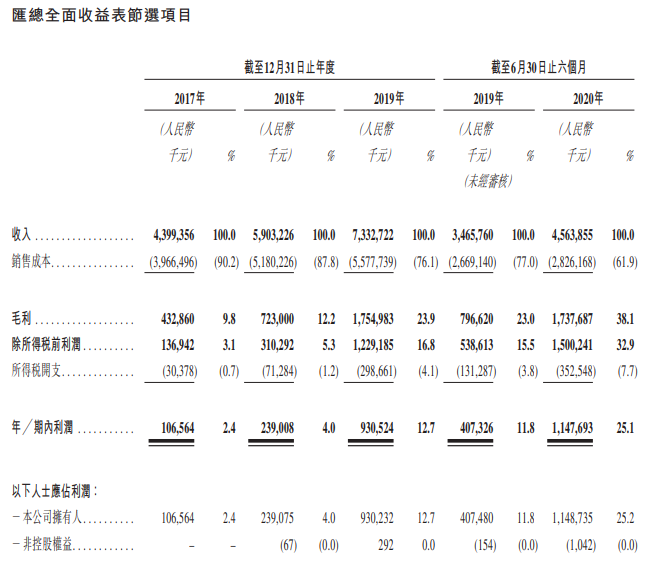

(恒大物业招股书-综合损益表)

截至2017年、2018年、2019年12月31日止三个年度,以及截至2019年、2020年06月30日止六个月,分别实现收入约人民币43.99亿元、59.03亿元、73.33亿元、34.66亿元、45.64亿元,相应的同比增速约34.2%、24.2%、31.7%,保持稳健增长。

销售成本分别约为人民币39.66亿元、51.80亿元、55.78亿元、26.69亿元、28.26亿元,相应的同比增速约30.6%、7.7%、5.9%,相应占总收益的比重约90.2%、87.8%、76.1%、77.0%、61.9%,呈持续下降趋势,说明成本控制见成效。

毛利润分别约为人民币4.33亿元、7.23亿元、17.55亿元、7.97亿元、17.38亿元,相应的同比增速约67.0%、142.7%、118.1%,均高于营收增速;毛利率约9.8%、12.2%、23.9%、23.0%、38.1%,稳步攀升。

净利润分别约为人民币1.06亿元、2.39亿元、9.31亿元、4.07亿元、11.48亿元,相应的同比增速约124.3%、289.3%、181.8%,高于营收和毛利润增速;净利率约2.4%、4.0%、12.7%、11.8%、25.1%,形势向好。

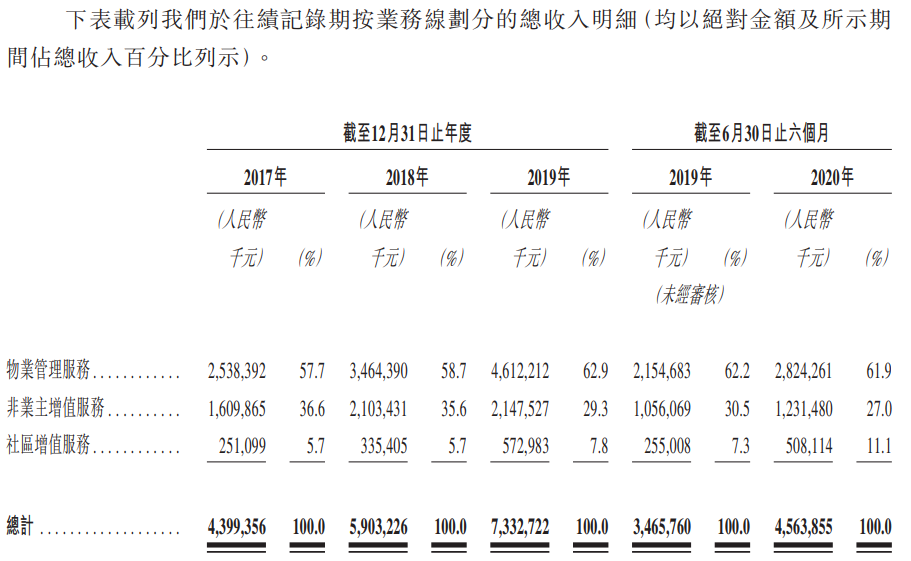

(恒大物业招股书-按业务线划分的总收入明细)

按业务线划分的总收入明细来看,2017-2019三个年度,来自物业管理服务的收入占比最高且逐年上行,来自非主业增值服务的占比则持续下降,社区增值服务的营收占比则稳中有升。

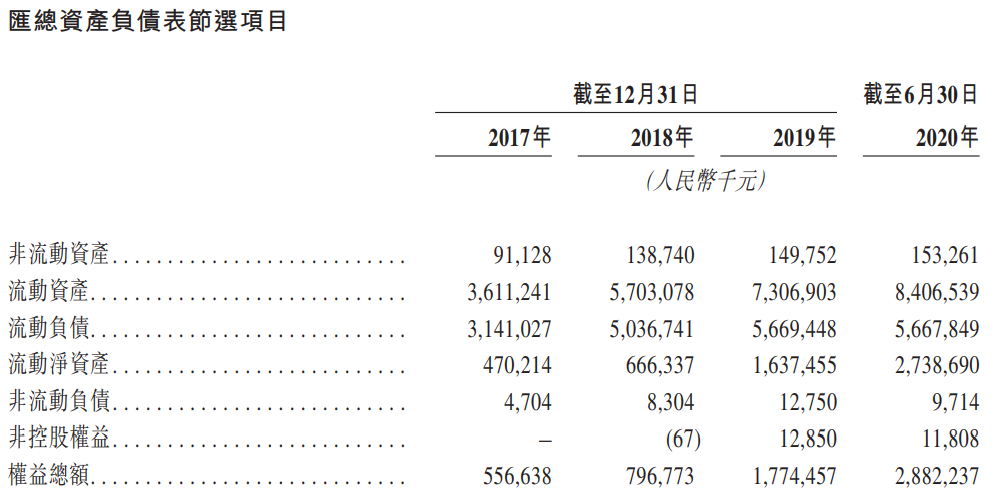

(恒大物业招股书-资产负债表)

2017-2019三个年度及今年上半年,流动资产净值分别约为人民币4.70亿元、6.66亿元、16.37亿元、27.39亿元,不断增加。

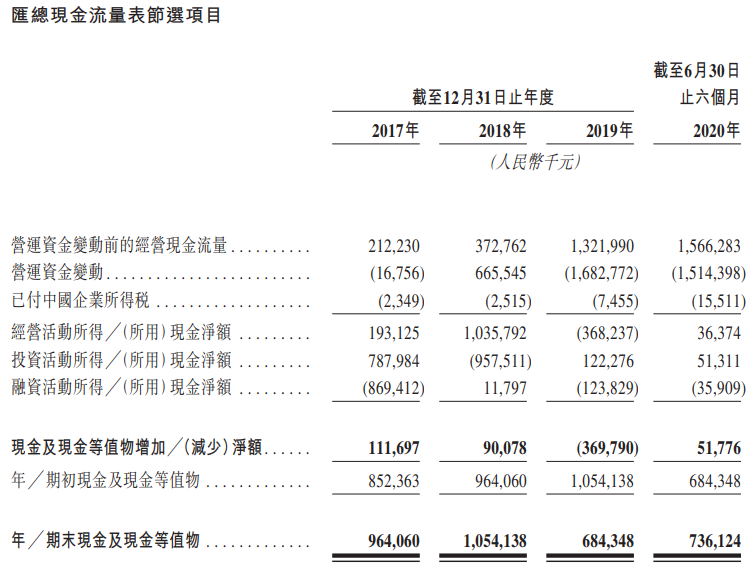

(恒大物业招股书-现金流量表)

2017-2019三个年度及今年前6个月,营运资金变动前的经营现金流量分别约为人民币2.12亿元、3.73亿元、13.22亿元、15.66亿元,持续在增加;经营活动所得/(所用)现金净额分别约为人民币1.93亿元、10.36亿元、-3.68亿元、3637.4万元,可见2019年转为大幅净流出;年/期末现金及现金等价物分别约为人民币9.64亿元、10.54亿元、6.84亿元、7.36亿元,也与2019年出现下滑。

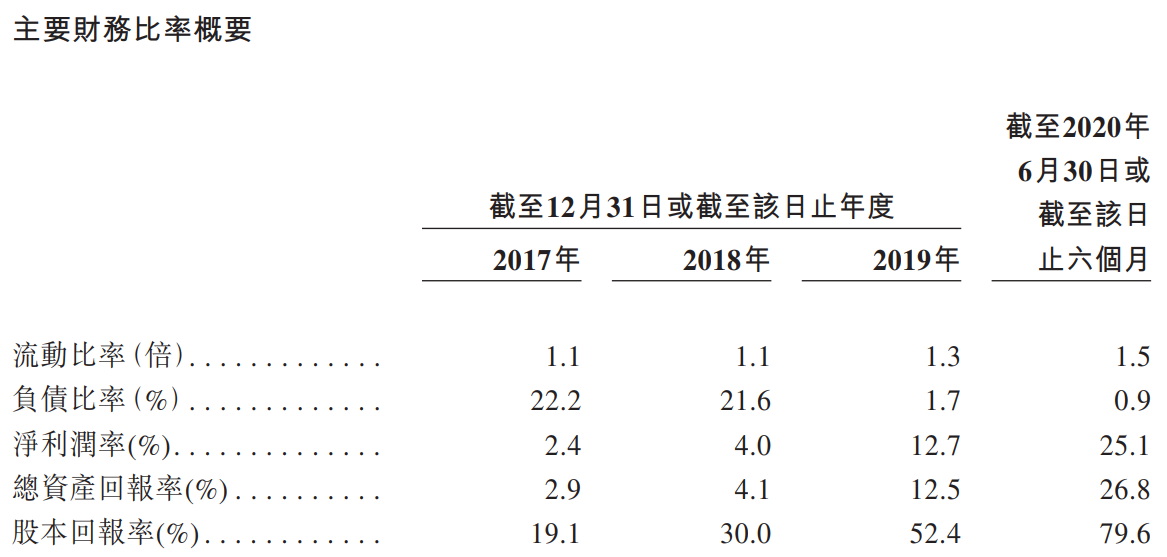

(恒大物业招股书-主要财务比率)

过去三个年度及今年上半年,流动比率分别约为1.1倍、1.1倍、1.3倍、1.5倍,显示出短期变现能力有所增强;负债比率分别约为22.2%、21.6%、1.7%、0.9%,不断在降低,透露经营十分稳健,财务风险很小。

总资产回报率(ROE)分别约为2.9%、4.1%、12.5%、26.8%,股本回报率(ROA)分别约为19.1%、30.0%、52.4%、79.6%,盈利能力持续走强。

【观点】招股书显示,2017年以来,恒大物业的营收稳步上升,毛利润及毛利率、净利润及净利率也随之快速增长,过去三个年度利润年复合增长率高达195%。与此同时,降本增效取得较好的成绩,ROE与ROA也逐步提高,疫情之下逆势增长,盈利能力向好。

过去三年毛利率逐步提高,是由于物业管理费相对较高的项目比例增加,及公司自2019年起加大力度收取车位物业管理费。同时通过人工成本逐年下降,简化决策流程,采用科技赋能手段管控项目等,提升整体利润率。

总的来说,基本面看上去是较为优秀的。业绩增长的原因,主要在于业务不断的增长,随着新楼盘不断交付,在管面积不断扩大。公司规模和盈利上的优势主要来源于恒大集团,“大树底下好乘凉”,背靠龙头房企,未来公司的业务规模还将持续增长。但这一单一的业绩来源,也让公司面临一定的潜在风险。

此外,在恒大物业上市的背后,是要助力恒大集团降低负债。数据显示,该集团截至2019年末剔除预收账款的资产负债率、净负债率以及现金对有息负债的覆盖比分别为85.3%、199.3%、51.7%。恒大物业非常依赖母公司,而目前恒大地产也很缺钱,恒大物业有拆分上市募资的强烈需求。

三道红线下,无论企业的物业管理板块是否已经运营成熟,部分企业都急于推动物业管理公司分拆上市。通过股权融资的方式补充权益,将会显著改善企业杠杆水平,尤其是资产负债率和净负债率。

六、首次公开发售前投资(评分:9.0分)

目前,恒大集团已经为恒大物业引入了235亿港元的战略投资,以支持物业管理业务的发展。08月13日晚间,中国恒大公告了为恒大物业引入战略投资者一事。根据公告内容,此次有14家战略投资者,包括恒大集团董事局总裁夏海钧、中信资本、腾讯控股、周大福、阿里巴巴的云峰基金等等。

其中,许家印好友,华人置业创始人刘銮雄的妻子、华人置业执行董事陈凯韵投资45亿港元,持股比例5.373%;云峰基金认购15亿港元,持股比例1.791%;腾讯认购12亿港元,持股比例1.433%;恒大总裁夏海钧认购5.5亿港元,持股0.657%;周大福创始人郑家纯家族认购5亿港元,持股比例0.597%。

【观点】恒大物业此次引入的战略投资者阵容极为“豪华”,包括中信资本控股有限公司、光大控股等大型央企,红杉资本中国基金(Sequoia Capital China Growth)、云锋基金(Yunfeng Capital Limited)等顶级投资基金,腾讯控股有限公司、周大福等大型企业,华泰国际大湾区有限公司、华人置业创始人刘銮雄之妻陈凯韵、农银国际、等14家。

以此折算,此次战略投资恒大物业估值约为837.5亿港元(约合750亿元人民币),这一估值水平已处在较高位置。论阵容,可谓是许老板的大手笔,二马与刘銮雄等顶级富豪圈子的朋友都来捧场了。

七、基石投资者(评分:9.0分)

公司已与多名基石投资者订立基石投资协议,据此,基石投资者已同意在遵守若干条件下按发售价认购或购买或使其指定实体认购或购买合共约72.08亿港元可供认购或购买的有关数目发售股份。假设发售价为每股9.13港元(即本招股章程所载指示性发售价范围中位数),基石投资者将认购或购买的发售股份总数将为约7.89亿股发售股份,相当于国际发售股份约54.09%、发售股份约48.68%及紧随全球发售完成后已发行股本总额约7.3%(假设超额配股权并无获行使)。

基石投资者包括深圳凯尔汉湘实业有限公司(李卫国为深圳凯尔控股股东,亦为东方雨虹(002271.SZ)董事长兼持有25.93%的股东)、SensePower Management Limited(AI公司商汤科技的间接全资子公司)、江西兴美工贸有限公司、海峡财务有限公司(中国燃气的子公司)及卓协有限公司、达安投资有限公司(由中诚信香港全资拥有)、广州番禺海怡房地产开发有限公司、国调招商并购基金、千惠茉莉基金及李要女士、共青城可传、广东兴辉陶瓷集团有限公司、京基集团有限公司、中国联塑集团控股有限公司、Wuthelam Holdings Pte Ltd、深圳市中洲置地有限公司、鸿晖投资管理有限公司、南通三建国际有限公司、合生电子商贸有限公司、广东科顺投资控股有限公司、佛山市元亨投资控股有限公司、广州安盈投资有限公司、及天赋环球创投有限公司。

【观点】恒大物业较好的成长性也受到投资者的热捧。继08月引入云锋基金、红杉资本、腾讯控股等14家战略投资者后,公司又引来23家基石投资者,基石投资者投资金额约72亿港元,合计将认购约7.9亿股,占全球基础发行规模的48.7%,这无形中可对未来股价起到一定的托底作用。

怎么说呢,本来以为荣昌生物-B(09995.HK)创下的19名基石已经是挺多了,但基石数量这个东西,诚可谓是“一山还比一山高”,原来的记录很快就倍恒大物业的23名基石给打破了。终究还是许老板面子大,人脉广,虽然没有熟悉的大牌基石高瓴资本、富达基金、贝莱德基金、清池资本、博裕资本、GIC等的身影,担纲基石的都是些国内机构,但基石多力量大,反正也是看起来镶钻一样亮闪闪,不服都不行,够牛气!

八、股权架构(评分:6.5分)

紧随资本化发行及分拆完成后(假设优先发售项下的预留股份已悉数由合资格中国恒大股东认购,且未计及因超额配股权获行使而可能出售的任何股份),公司将由CEG Holdings拥有合共59.04%权益。CEG Holdings直接由中国恒大集团持有50%及由安基(BVI)直接全资子公司盛建(BVI)拥有50%,而安基(BVI)则由中国恒大集团全资拥有。截至最后实际可行日期,中国恒大集团由许博士经鑫鑫(BVI)(许博士的全资子公司)间接拥有70.32%以及许博士的配偶许太太经Even Honour间接拥有5.94%,而Even Honour则由Yaohua(许太太的全资子公司)全资拥有。因此,许博士、许太太、鑫鑫(BVI)、Even Honour、Yaohua、中国恒大集团、安基(BVI)、盛建(BVI)及CEGHoldings共同构成一组控股股东。

中国恒大集团为业务多元化企业集团,于联交所主板上市(股份代号:3333),业务覆盖房地产、文化旅游、健康管理及新能源汽车等。集团自创立至今与恒大集团建立了悠久且紧密的合作关系。于往绩记录期,集团向恒大集团开发的绝大部分物业提供物业管理服务。集团及恒大集团拥有互利互补的业务关系,在中国物业管理服务提供商及其母公司之间属常见情况。

【观点】招股书披露,上市前恒大集团持有恒大物业71.939%股权,许家印及其妻子合计持有恒大集团77.8%的股权,继而成为恒大物业的控股股东。上市后,恒大物业的控制权仍旧牢牢掌握在许家印家族手里,股权集中度较高,未来一致性行动较为确定。

九、发行估值(评分:5.0分)

按上市后10,810,811,000股的总股本及8.50港元~9.75港元的招股价,可得上市总市值约918.92亿港元~1054.05亿港元,在目前港股市场所有2576只个股中处于上游水平,可排至100位左右,体量颇大。同时远高于同行业平均水平,是发行总市值最高的物业股,二级市场上仅次于碧桂园服务(06098.HK)的1229亿港元最新总市值。

再按2019年度约9.30524亿元人民币的净利润,根据人民币兑港币最新汇率1:1.1817,折合约11.00亿港元,计算得出静态市盈率(PE)约为83.54倍~95.82倍,看上去估值高昂。不过公司今年上半年的净利润已达到11.47693亿元人民币,则预估滚动市盈率至少为静态PE的一半,对应成长性,也算合理。

从营收、净利润、成长性横向对比,恒大物业目前是物业股中业绩成长最快的,这主要得益于母公司恒大集团的强劲支撑。而可直接对标的物业龙头为碧桂园服务,其一直稳居港股物业第一股的“交椅”,TTM市盈率51.66倍(碧桂园2019年净利润规模为17.18亿元,约为恒大的1.8倍);同期,绿城服务(02869.HK)、保利物业(06049.HK)滚动市盈率则分别为42.47倍、45.78倍,总市值分别为287.40亿元、288.30亿元。

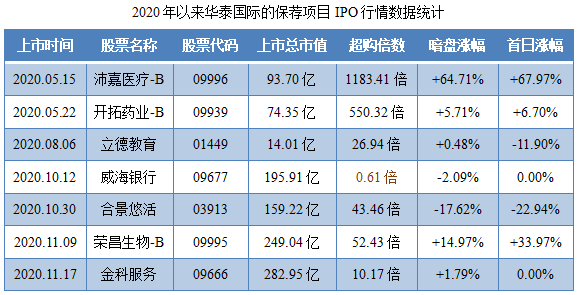

十、保荐人过往业绩表现(评分:7.5分)

本次上市由华泰金融控股(香港)有限公司、UBS(瑞银证券香港有限公司)、农银国际融资有限公司、建银国际融资有限公司、中信里昂证券资本市场有限公司、海通国际资本有限公司联席保荐,保荐人数量高达6个,创造了今年的新股之最。除了瑞银是外资投行外,其余全部都是中资,且包含了农银国际、建银国际两大银行系大佬,主要还是在于恒大物业的老爸恒大中国作为国内房地产龙头,对融资输血的渴求度高,需要与银行金主爸爸们搞好关系,保荐找它们,也是利益互惠的因素在里面。

由于保荐人众多,过往业绩就不一一列举,这里主要回顾第一保荐人华泰国际和稳价操作人UBS的历史战绩。第一保荐人为华泰国际,近两年共保荐了12家企业上市,暗盘录得9涨3跌,首日5正3平4负,上市迄今破发的有4只。今年以来公7个项目,暗盘5涨2跌,首日3正2平2负,业绩尚可。

其中开拓药业-B和立德教育均是独家保荐;沛嘉医疗-B是与摩根士丹利联席保荐且为副保荐人;威海银行与中金公司、招银国际联席保荐且担任主保荐人;合景悠活与农银国际联席保荐,是副保荐人;荣昌生物-B与摩根士丹利、摩根大通联席保荐,为第二保荐人;金科服务与中信里昂证券联席保荐,为副保荐人。

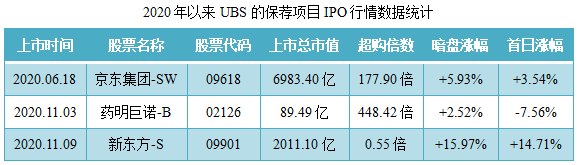

第二保荐人兼稳价操作人是UBS(瑞银),近两年共有4个项目,暗盘3涨1跌,首日2正2负。上市至今破发的只有2018年12月12日挂牌的汇量科技(01860.HK)1只,该股暗盘跌-7.00%,首日跌-0.25%。

今年以来的3个项目暗盘全部上涨,首日仅药明巨诺收跌。其中,京东集团-SW是与美国银行、中信里昂证券联席保荐,担任第二保荐人;药明巨诺-B与高盛联席保荐,是副保荐人;新东方-S与瑞信、美国银行联席保荐,为第三保荐人。

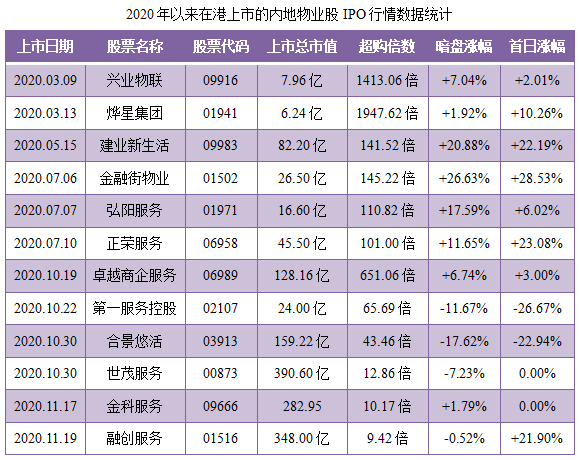

十一、同行业IPO行情表现(评分:7.5分)

近年来,内地物业公司上市热潮持续升温。自2014年06月30日彩生活(01778.HK)在香港上市以来,已陆续有多达32家内地物业管理与服务企业成功登港。其中,2014-2017年期间有6家,2018年5家,2019年9家,2020年以来12家。

今年以来在港上市12只内地物业股,暗盘录得8涨4跌,首日8正2平2负,上市至今破发的有5只。自第一服务控股开始,本来“山河一片红”的物业板块新股遭到了重击,合景悠活、世茂服务的不佳表现也令物业股雪上加霜,但好在金科服务、融创服务又逐步扭转了颓势,未来物业新股能否“驱寒回暖”还需要进一步注入一针强心剂。

从金融的角度看,因恒大集团整体负债较高,无论是多元化发展还是分拆恒大物业上市,都会对其整体估值、募资、金融结构造成影响,也利于负债结构调整。因为房产上市公司和物业公司的估值表现是不一样的,物业公司的表现会更好。另外,从恒大相关多元化战略的角度看,从商业、旅游到现如今物业上的布局,都是房地产相关多元化发展的路径,全产业链都可以得到覆盖。

小结(总评:8.0分)

在融创服务之后,又一巨型龙头房企旗下的物业公司将要上市了。作为地产界的大佬,恒大集团的亲生仔恒大物业即将于12月02日正式登陆港股市场。本次IPO计划筹集资金不少于20亿美元,最高或至30亿美元,如是,其将成为香港物业股名副其实的募资王。股票代码“06666”既“牛气哄哄”也“念着顺溜”。

从推进上市的节奏上来说,恒大物业堪称极为迅速。从09月29日交表,到11月15日通过港交所聆讯,前后历时仅一个半月,再度刷新物管公司赴港上市的最短时间记录。“闪电”过会背后,是恒大集团急切的降负债愿望。

公司基本面良好,近年来业绩增长迅速,是适合价值投资的可选标的,但对恒大集团过重的单一依赖也可能成估值“瓶颈”。短期从新股申购的角度看,该股体量颇大,有绿鞋机制,Pre-IPO投资者与基石阵容均相当强大,基石也占到了公开发售股份的近一半比例,估值与成长性较匹配。

恒大物业的一手入场费不到5000港元,处于相对较低的水平,这点较为友好。公开发售最多回拨至20%,隐含着不想把货分太多给散户的意思。虽然有旧股存在且无禁售期,但料影响不大。如果最终超购不过15倍,中位数或偏下限定价的话,对股价表现会更好。综合各方面情况来看,对该股的IPO行情持稍偏正面态度,首日若能像融创服务一样有较好的涨幅,对物业新股的打新氛围会起到提振作用。

【申购建议】可适当参与认购。需要注意的是,目前已经有9只新股通过了港交所聆讯,新股又开始扎堆,热度最高的属京东集团旗下“互联网+医疗健康”概念独角兽京东健康、洗涤护理品牌巨头蓝月亮、内地潮玩公司泡泡玛特、和铂医药等几只,存在强有力的竞争对手,还与华润置地旗下的华润万象生活等物业股撞期,投资者还需做好资金的合理调度与安排。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部O佣金。

返回列表

返回列表