【IPO档案】

股票名称:华润万象生活

股票代码:01209.HK

上市日期:2020-12-09

招股价:18.60港元~22.30港元

每手股数:200股

最低认购额:4504.94港元

招股总数:拟发行5.50亿股股份,公开发售占5%,国际配售占95%,另有15%超额配股权

募资总额:102.30~122.65港元

招股时间:2020年11月25日~12月01日

中签公布日:2020-12-08

联席保荐人:建银国际、CICC中金公司、CiTi花旗、高盛

募资用途:假设超额配股权未获行使且发售价为每股股份20.45港元,全球发售净筹约110.047亿港元。其中,约60%将用于扩大物业管理和商业运营业务的战略投资和收购;约15%将用于提供增值服务和本行业上下游产业链的战略性投资;约15%将用于投资信息技术系统和智能化社区;约10%将用于营运资金及一般公司用途。

一、公司介绍

华润万象生活有限公司,是中国领先的物业管理及商业运营服务供应商。公司为最大的住宅物业组合之一提供物业管理及增值服务。亦管理及运营购物中心和写字楼等多种不断扩大的商业物业组合。截至2020年06月30日,提供物业管理服务的住宅及商业物业建筑面积约1.07亿平方米,提供商业运营服务的购物中心建筑面积约560万平方米。

根据弗若斯特沙利文报告:

•按2019年中国所有物业管理公司的物业管理服务收入计算,排名第五;

•按2019年中国所有购物中心运营服务供应商的购物中心物业管理服务收入计算,排名第二;

•按2019年所有在中国的购物中心运营服务供应商在中国所管理的重奢购物中心数目计算,排名首位;

•按2020年上半年中国所有购物中心运营服务供应商的购物中心运营服务市场总收入计算,排名第二。

二、行业前景(评分:7.5分)

1.中国全业态物业管理及商业运营服务市场

中国全业态物业管理及商业运营服务市场收入总额由2014年的人民币2,828亿元增加至2019年的人民币4,709亿元,年复合增长率为10.7%。根据弗若斯特沙利文的资料,未来,随着商业运营服务市场的发展,预期该市场总收入将于2024年达到人民币6,982亿元,2019年至2024年的复合年增长率为8.2%。中国全业态物业管理及商业运营服务市场预测复合年增长率较过往复合年增长率下降,主要是由于中国经济增长率持续放缓,加上中国房地产行业已发展成熟,导致已买卖住宅物业总建筑面积、购物中心数目、写字楼空间的新供应的预测增长率下降。

2.中国住宅物业管理服务市场

近年来,中国住户的购买力及对物业管理服务的需求持续增长。中国物业管理公司管理的住宅物业总建筑面积由2014年的243亿平方米增至2019年的297亿平方米,复合年增长率为4.1%,预计2024年将达到346亿平方米,2019年到2024年的复合年增长率为3.1%。

住宅物业管理服务市场的总收入由2014年的人民币1,349亿元增至2019年的人民币2,003亿元,复合年增长率为8.2%。预计2024年将达到人民币2,808亿元,预计2019年至2024年的复合年增长率为7.0%。中国住宅物业管理服务市场预测复合年增长率较过往复合年增长率下降,主要是由于地方政府政策限制以投资目的购买住宅物业,令已买卖住宅物业总建筑面积增长减慢,导致中国住宅物业的在管总建筑面积预测增长率下降。

3.中国购物中心运营服务市场

在管建筑面积是指由购物中心运营服务供应商管理及运营的购物中心的总建筑面积。中国购物中心运营服务市场的在管总建筑面积由2014年的285.2百万平方米增至2019年的约5.35亿平方米,复合年增长率为13.4%,预计2024年将达到约7.54亿平方米,2019年到2024年的复合年增长率为7.1%。

中国购物中心运营服务供应商的总收入已由2014年的人民币887亿元增至2019年的人民币1,739亿元,复合年增长率为14.4%。随着政府进一步出台促进零售消费的优惠政策,预计该市场于2024年达到人民币2,789亿元,2019年至2024年的复合年增长率为9.9%。中国购物中心运营服务市埸预测复合年增长率较过往复合年增长率下降,主要是由于中国经济增长率放缓,加上一线城市的商业设施改善且土地收购成本增加令市场饱和,导致若干购物中心的预测增长率下降。

【观点】近年来物管行业政策逐步由规范型向鼓励型转变,发展迅猛。短期看,随着上游地产竣工拐点性回升,过去两年积累的待竣工面积有望释放,未来1-2年将进入规模爆发期。从长期来看,受益于城镇化率、人口增长、人均居住面积等因素的驱动,行业有望进入黄金时代,管理面积将达到326亿平,收入规模超2万亿。整个中国的城镇化发展和消费结构转型升级,使得未来在物业管理服务领域存在较大的增长空间,有着不错的行业发展前景。

三、市场竞争力(评分:8.0分)

从营收规模来看,华润万象生活已位列物管公司第一梯队。按2020年上半年中国所有已上市物管公司收入计算,华润万象生活排名第六,仅次于碧桂园服务(06098.HK)、绿城服务(02869.HK)、雅生活服务(03319.HK)、招商积余(001914.SZ)和保利物业(06049.HK)。从近三年的总收入复合年增速来看,与未上市的恒大物业相近,但低于已上市物企的平均复合增速。

一般来说,有一个可以输送资源的母公司是一件好事,有利于子公司快速形成规模和品牌效应。在背后“大boss”华润集团和华润置地的协同效应下,短短几年时间,华润万象生活就跃居成行业中的“优等生”。从在管面积来看,华润万象生活俨然处于行业的中上水平。

虽然市场体量和收入规模均是行业中的佼佼者,但令人担忧的是,公司迅速崛起的背后,主要还是来自华润集团及华润置地的资源倾斜。抛开规模表象,物管企业的盈利增长是否具有可持续性更为外界关注,但华润万象生活的成色似乎没有那么美好,有点“外强中干”的感觉。而就目前来看,华润万象生活能否在日益竞争激烈的物业行业中凭借自身实力稳扎稳打,也是市场比较关注的点。

四、客户及供应商(评分:3.0分)

客户主要包括物业开发商、业主、业主委员会、住户及租户。营业纪录期间,华润集团及华润置地(连同各自的合营企业和联营公司)为前两大客户,所贡献收入合共分别占2017年、2018年、2019年与截至2020年06月30日止六个月总收入的31.2%、32.2%、32.3%及36.0%。

主要供应商主要包括提供清洁、绿化及若干维修养护服务的分包商;公共服务供应商;提供装修服务、广告及社区生活服务的的服务供应商;及提供活动策划、市场推广及客户关系服务的分包商。营业纪录期间,华润集团及华润置地(连同各自的合营企业和联营公司)位列前五大供应商,自彼等的采购额合共分别占2017年、2018年、2019年与截至2020年06月30日止六个月采购总额的20.8%、13.3%、14.9%及17.8%。

【观点】脱胎于华润集团和华润置业,华润万象生活的物业项目主要还是由前两者开发,截至2020年06月30日,有86.95%的在管建筑面积和85.2%的收入是来自于前两者。依靠母公司输血,表明公司未来业绩增长与母公司高度捆绑。

从行业角度来看,公司整体表现位列物管前列,且商业特色业务标签显著。从收入端来看,与绝大多数物业公司类似,过去三年,超三成收入来自华润集团和华润置地等华润系公司,高毛利的商业运营及物业管理服务,更是高度依赖于后者。公司近年八成左右的在管项目来自母公司华润置地。

在第三方拓展上,占比也较低。公司的独立第三方面积占比虽然已由2017年的6.4%提升至今年中期的18.5%,但对于母公司的依赖仍可见一斑。公司有85%以上在管面积来自于集团项目,平均物业费在2.4元左右。第三方物业费低至1.2~1.6元,由于在管面积项目占不高,影响并不突出。由此可见,公司本身的经营效率较低。

五、财务数据分析(评分:6.0分)

华润万象生活的业务源自控股股东华润置地的物业开发及投资业务,始于向华润置地开发或拥有的物业提供物业管理及商业运营服务。自此,向多种类型的物业提供全面服务,并发展为综合生活服务平台。业务板块主要包括住宅物业管理服务、商业运营及物业管理服务两大类。

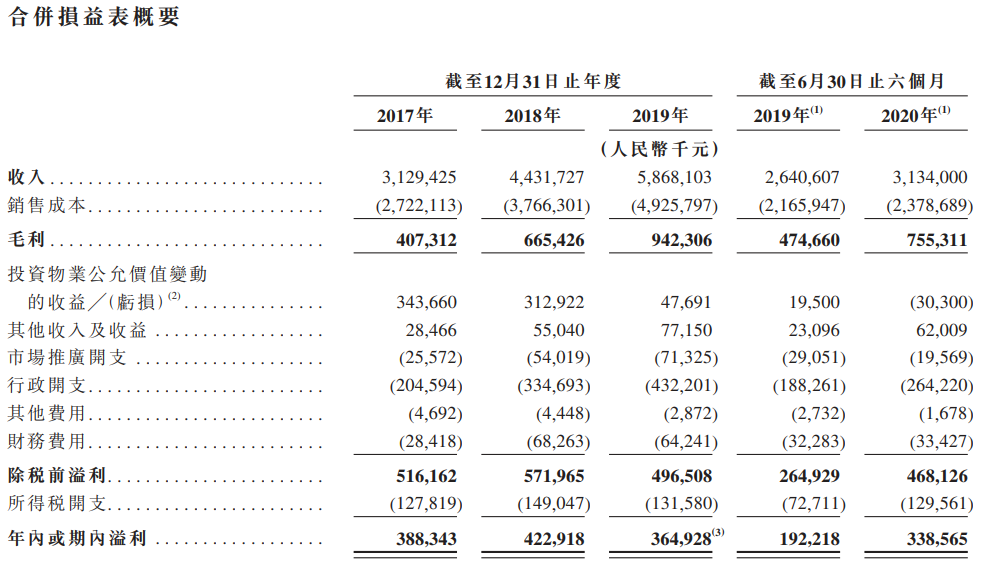

(华润万象生活招股书-综合损益表)

营业纪录期间,公司的收入快速增长,与在管建筑面积增长趋势一致。截至2017年、2018年、2019年12月31日止三个年度,以及截至2019年、2020年06月30日止六个月,分别实现收入约人民币31.29亿元、44.32亿元、58.68亿元、26.41亿元、31.34亿元,相应的同比增速约41.6%、32.4%、18.7%,增速逐步放缓,过去三年的复合年增长率约36.94%。

销售成本分别业务人民币27.22亿元、37.66亿元、49.26亿元、21.66亿元、23.79亿元,相应的同比增速约38.4%、30.8%、9.8%,均低于营收增速;占总收入的比重约87.0%、85.0%、83.9%、82.0%、75.9%,可见成本得到一定程度的控制。

毛利润分别约为人民币4.07亿元、6.65亿元、9.42亿元、4.75亿元、7.55亿元,相应的同比增速约63.4%、41.6%、59.1%,均高于营收增速;毛利率约13.0%、15.0%、16.1%、18.0%、24.1%,稳步上扬。

净利润分别约为人民币3.88亿元、4.23亿元、3.65亿元、1.92亿元、3.39亿元,相应的同比增速约8.9%、-13.7%、76.1%,2019年度同比下滑;净利率约12.4%、9.5%、6.2%、7.3%、10.8%,逐年下降。

毛利的增长主要是由于业务规模扩大加上成本控制能力提升。尤其2020年上半年我们的收入及毛利增长,主要是由于为购物中心提供商业运营服务自2020年01月起开始商业化,并自该项服务确认额外收入;及所管理的写字楼规模加大使公司来自商业运营及物业管理服务的收入及溢利增加。同期,毛利率分别为13.0%、15.0%、16.1%、18.0%及24.1%。毛利率上升主要是由于商业运营及物业管理服务分部贡献的收入增加,而该分部的毛利率高于住宅物业管理服务分部。

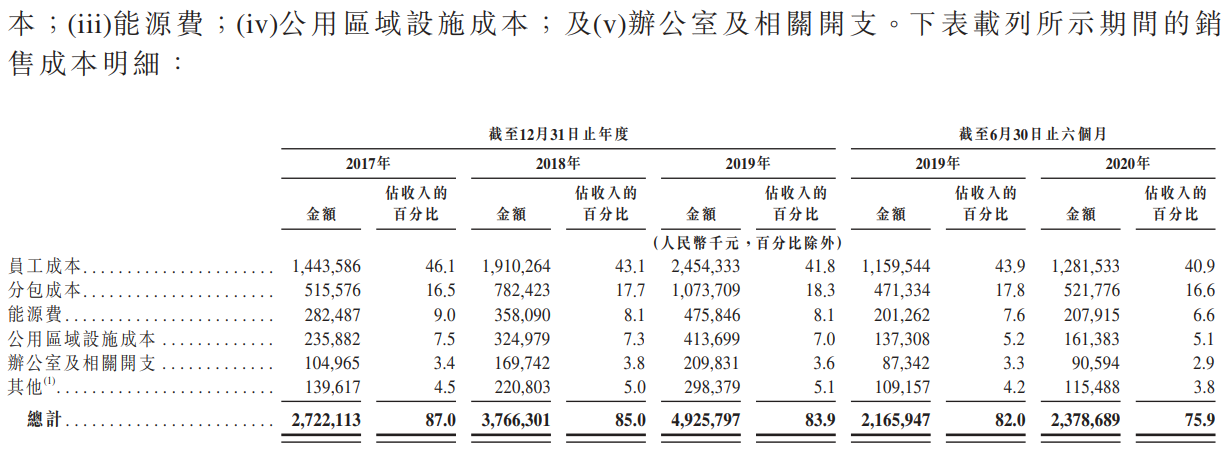

(华润万象生活招股书-销售成本明细)

销售成本指提供服务直接产生的成本及开支,主要包括:员工成本;分包成本;能源费;公用区域设施成本;及办公室及相关开支。员工成本占比逐年下降,2019年降至41.8%,排在第二的是分包成本占比约18.3%。其余成本合计占比在四成左右。

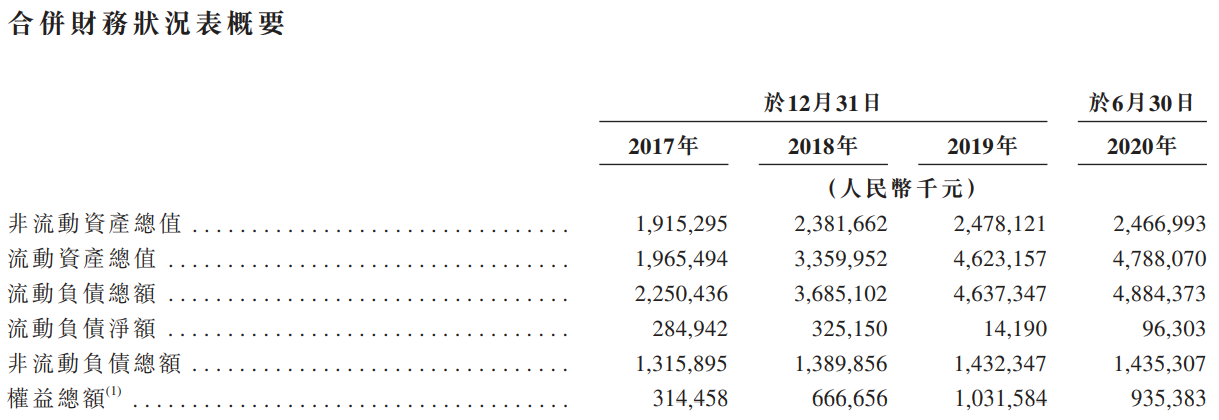

(华润万象生活招股书-资产负债表)

2017-2019三个年度及2020年前6个月,流动负债净额分别约为人民币2.85亿元、3.25亿元、1419.0万元、9630.3万元,2019年出现大幅下降。

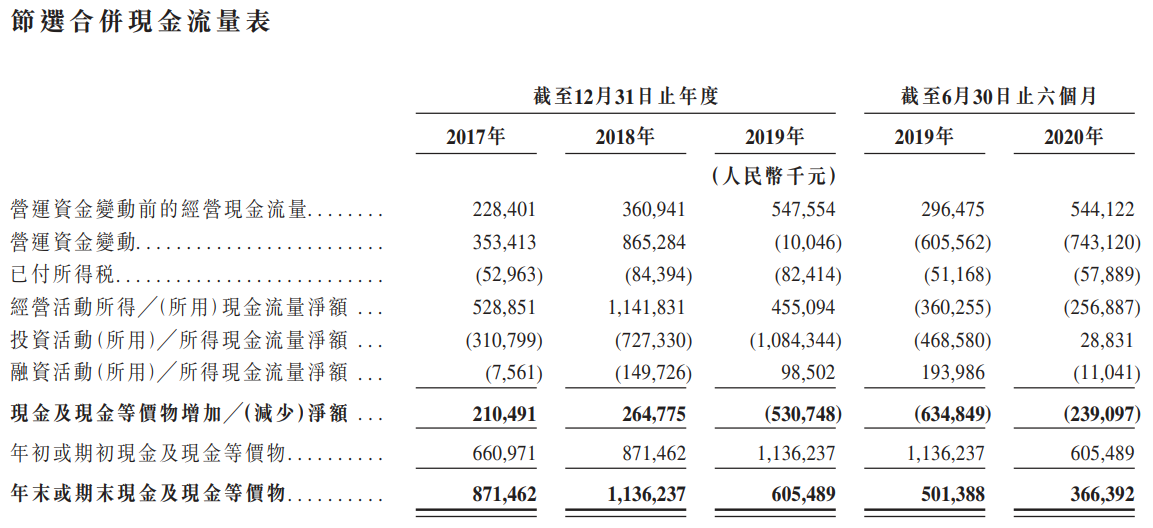

(华润万象生活招股书-现金流量表)

各期内,营运资金变动前的经营现金流量分别约为人民币2.28亿元、3.61亿元、5.48亿元、2.96亿元、5.44亿元,同比逐步增加;经营活动所得/(所用)现金流量净额分别约为人民币5.29亿元、11.42亿元、4.55亿元、-3.60亿元、-2.57亿元,年末或期末现金及现金等价物分别约为人民币8.71亿元、11.36亿元、6.05亿元、5.01亿元、3.66亿元,均于2019年以来情况转差。

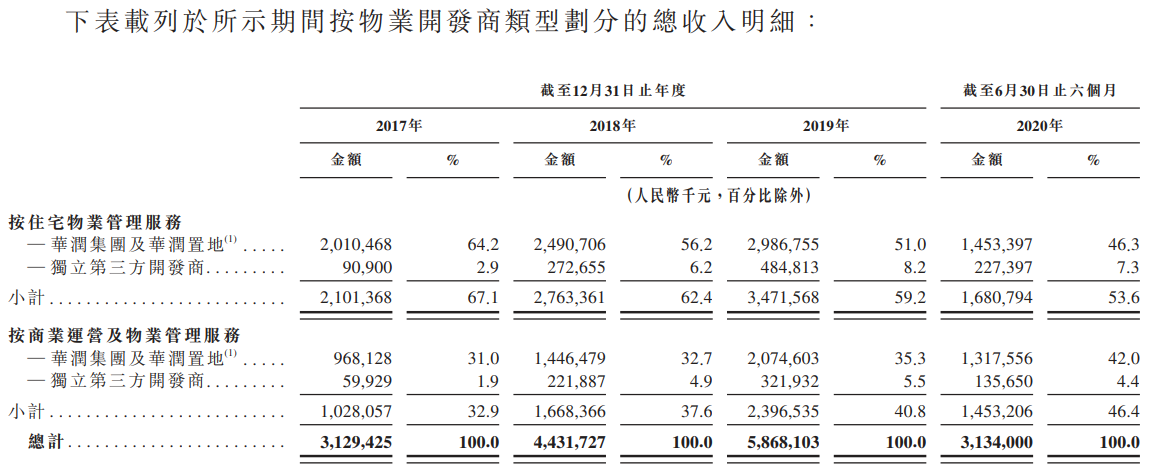

(华润万象生活招股书-按物业开发商类型划分的总收入明细)

按物业开发商类型划分的总收入明细来看,2017-2019三个年度及今年上半年,按住宅物业管理服务的收入小计分别约为人民币21.01亿元、27.63亿元、34.72亿元、16.81亿元,相应占总收益的比重约67.1%、62.4%、59.2%、53.6%;按商业运营及物业管理服务的收入小计分别约为人民币10.28亿元、16.68亿元、23.97亿元、14.53亿元,相应占总收益的比重约32.9%、37.6%、40.8%、46.4%,复合年增长率约为32.6%,超过总收入增速。

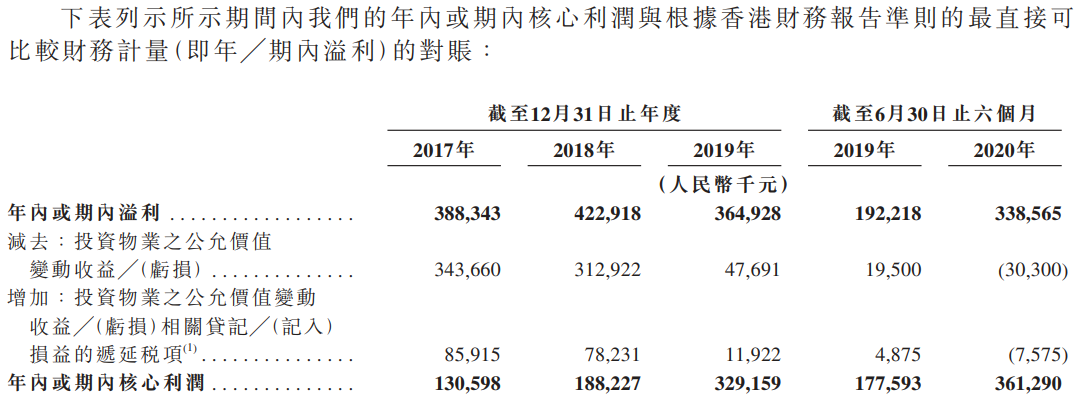

(华润万象生活招股书-净利润及经调整净利润)

各期内,经调整后的净利润分别约为人民币1.31亿元、1.88亿元、3.29亿元、1.78亿元、3.61亿元,相应的同比增速约44.1%、74.9%、9.8%;经调整后的净利率约4.2%、4.2%、5.6%、6.7%、11.5%。

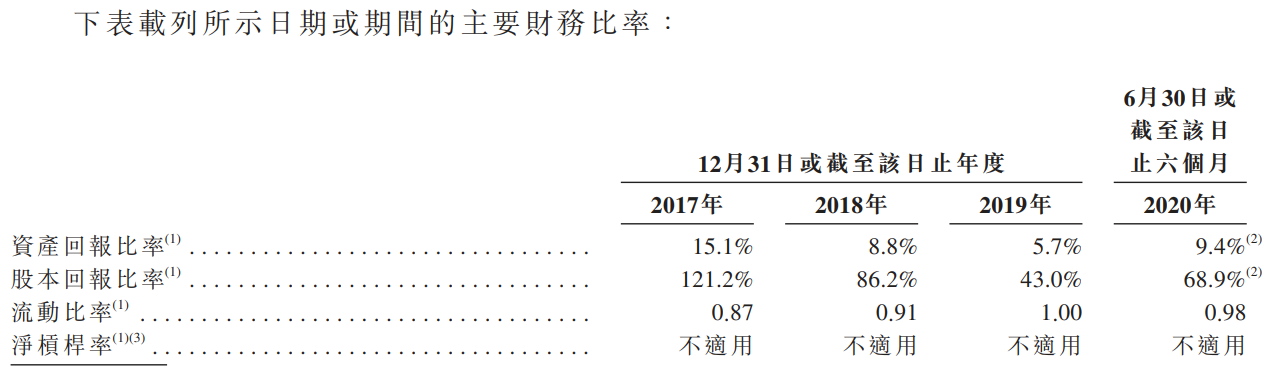

(华润万象生活招股书-主要财务比率)

2017-2019三个年度及今年上半年,资产回报比率(ROE)分别约为15.1%、8.8%、5.7%、9.4%,股本回报比率(ROA)分别约为121.2%、86.2%、43.0%、68.9%,显示出盈利能力逐年走低;流动比率分别约为0.87倍、0.91倍、1.00倍、0.98倍,虽缓步上升但仍低于1.5倍以上的合理水平。

资产回报比率由2017年的15.1%下降至2018年的8.8%,并进一步下降至2019年的5.7%,主要是由于总资产的增长。股本回报比率由2017年的121.2%下降至2018年的86.2%,并进一步下降至2019年的43.0%,主要是由于2017年股本基数较低,而2018年和2019年股本基数因累计留存收益而增加所致。

流动比率于2017年及2018年12月31日分别为0.87及0.91,保持相对稳定。流动比率相比2018年12月31日增长至2019年12月31日的1.00,主要是由于存入华润置地资金池的资金余额增多致使其他应收款项增加。2019年12月31日及2020年06月30日的流动比率分别为1.00及0.98,保持稳定。

【观点】财务数据显示,2017年以来,华润万象生活的总收入保持稳健增长趋势,但增速持续下降。毛利润和毛利率、经调整后的净利润及净利率均稳步上行,但ROE和ROA却逐年下滑。尽管报告期业绩逐年上行,但是迅速崛起的背后,主要还是来自华润集团及华润置地的资源倾斜。

由于背靠着强势的央企华润置地,因此其高毛利的商业运营及物业管理服务都是高度依赖着华润置地,这对其未来长远的业绩增长来说是一处短板。同时公司储备面积有限,独立第三方在管面积占比也较小,截至今年06月底现金等价物仅约3.66亿元,现金流表现难与业绩增长相匹配。

公司还存在着较为突出的资金占用情况。截至2020年06月,其应付华润集团及华润置地等关联款14.02亿元、应收关联方款项21.47亿元。此外,截至2020年06月30日,华润万象生活应付华润置地股息5.38亿元。还未进入成熟运营的多个商业项目对公司毛利率提升造成一定阻碍,加之包干制收费模式管理也是拉低毛利率的重要因素。

很显然,此次将物业管理服务业务和商业运营服务业务一起打包上市,就说明未来增长驱动力还需要看商业运营业务的发展,存在的短板也有待弥补。不过,随著这些商业项目逐步进入成熟运营改善规模经济效益,以及包干制收费模式的转换,加上市场空间,未来毛利率还是有望进一步提升至行业平均水平。

六、基石投资者(评分:8.0分)

公司已与基石投资者订立基石投资者协议,基石投资者同意认购或促使其指定实体认购以总额约6.50亿美元(约50.38亿港元)按发售价可购买的发售股份数目。假设发售价为20.45港元(即发售价范围的中位数),基石投资者将认购的股份总数约为2.46亿股股份,约占发售股份的44.8%(假设并无行使超额配股权);全球发售完成后已发行股份的11.2%(假设并无行使超额配股权);及全球发售完成后已发行股份的10.8%(假设超额配股权获悉数行使)。

基石投资者包括GIC Private Limited、Gaoling Fund, L.P.、中国平安资产管理(香港)有限公司、Cephei QFII China Total Return Fund Ltd.、Cephei China Equity Index Enhanced Fund Ltd.及Cephei China Equity Growth Fund Ltd.、Matthews Funds、中国国有企业结构调整基金股份有限公司、GLP China Capital Investment 15 Limited及UBAN Capital I, L.P.。

【观点】7名基石投资者包含了新加坡政府投资公司(GIC)、高瓴资本、中国平安(601318.SH)、Cephei(润晖投资)、Matthews(铭基国际投资公司)、中国国有企业结构调整基金及GLP,数量虽不算很多,但几个大牌基石都在内,阵容是不错的。按中间价计算,相当此次发行规模的44.8%,占比较高。

七、股权架构(评分:6.0分)

于最后实际可行日期,华润置地直接拥有已发行股本100%权益,而华润(集团)间接拥有华润置地已发行股本约59.55%权益。

紧随全球发售完成后,华润置地将拥有公司股本约75.0%(假设并无行使超额配股权)或公司股本约72.3%(假设悉数行使超额配股权)。华润置地及华润(集团)于上市后仍是控股股东。

【观点】IPO后,华润置地仍旧牢牢掌握对公司的控制权,股权集中度很高,有利于保障未来一致性行动的确定性。只是,若控股股东做出不当行为,也可能对小股东及债权人的利益产生不利影响。

八、发行估值(评分:1.0分)

按上市后22亿股的总股本及18.60港元~22.30港元的招股价,可得上市总市值约402.6亿港元~490.6亿港元,在目前港股市场所有2578只个股中处于上游水平,可排至200名上下,体量较大。同时,远高于已经在港上市的32只内地物业股平均上市总市值,仅次于恒大物业(06666.HK),排名第二高。

再按2019年度经调整后约3.29159亿元人民币的净利润,根据人民币兑港币最新汇率1:1.1788,折合约3.88亿港元,计算得出静态市盈率(PE)约为103.76倍~126.44倍,其近三年的营收及经调整后净利润增速并不匹配,估值十分昂贵。

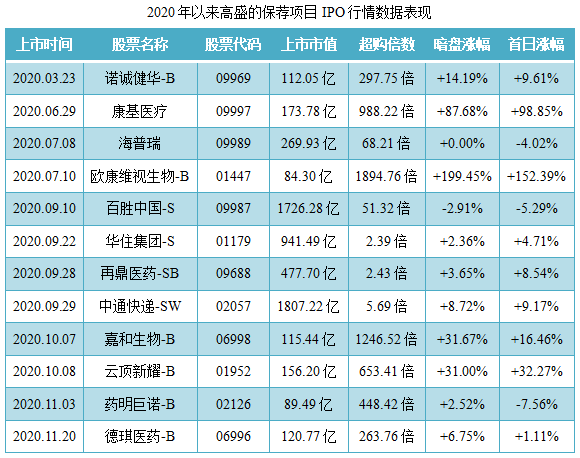

九、保荐人过往业绩表现(评分:6.8分)

本次上市由建银国际金融有限公司、中国国际金融(香港)证券有限公司、花旗环球金融亚洲有限公司、高盛(亚洲)有限责任公司联席保荐,高盛担任稳价操作人。这里主要看第一保荐人建银国际、稳价人高盛的历史业绩。

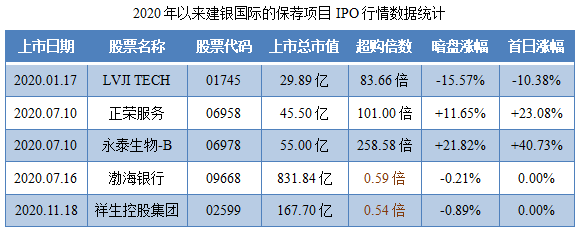

近两年,建银国际共保荐了11家企业上市,暗盘录得4张7跌,首日4正4平3负,迄今破发的有6只。今年以来有5个项目,暗盘录得2涨3跌,首日2正2平1负。

6只新股的首日表现均高于表现,说明建银国际的护盘能力尚可,与农银国际均属于比较兢兢业业的“老实人”选手。其中,驴迹科技与正荣服务都是独家保荐;永泰生物-B、祥生控股集团分别与国信证券(香港)、农银国际联席保荐,且均为主保荐人;渤海银行与海通国际、农银国际、中信里昂证券联席保荐,担任第一保荐人。值得一提的是,即将于11月02日上市的恒大物业(06666.HK),是由华泰国际、UBS(瑞银)、农银国际、建银国际、中信里昂证券、海通国际联席保荐,建银国际扮演了第四保荐人的角色。

第二保荐人为CICC中金公司,近两年共有29个项目,暗盘17涨2平10跌,首日12正5平12负,上市至今破发的有14只;第三保荐人为CiTi花旗,近两年共12个项目,暗盘7涨2平3跌,首日7正2平3负,迄今破发的有4只。

第四保荐人兼稳价人为高盛,近两年共18个项目,暗盘14涨1平3跌,首日13正1平4负,至今破发的有5只,业绩较为出色。高盛是国际顶级投行,在医药类和二次上市的公司中经常可以看到它的影子,尤其对医疗保健类新股情有独钟红。今年以来参与保荐了12只新股,医药股占了高达9只,暗盘10涨1平1跌,首日9正3负。

其中,只有百胜中国-S和中通快递-SW两只回归中概股是独家保荐;诺诚健华-B、欧康维视生物-B均是与摩根士丹利联席保荐,且为副保荐人;康基医疗与中信里昂证券、美国银行联席保荐,担任第一保荐人;海普瑞与摩根士丹利联席保荐,是主保荐人;华住集团-S与招银国际联席保荐,为第一保荐人;再鼎医药-SB与摩根大通、花旗联席保荐,是第二保荐人;嘉和生物-B与摩根大通、杰富瑞集团联席保荐,为主保荐人;云顶新耀-B、药明巨诺-B、德琪医药-B分别与美国银行、UBS(瑞银)、摩根大通联席保荐,且都是第一保荐人。

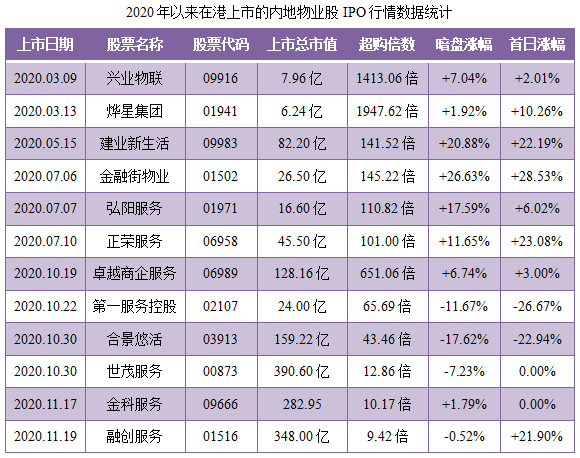

十、同行业IPO行情表现(评分:7.5分)

近年来,内地物业公司上市热潮持续升温。自2014年06月30日彩生活(01778.HK)在香港上市以来,已陆续有多达32家内地物业管理与服务企业成功登港。其中,2014-2017年期间有6家,2018年5家,2019年9家,2020年以来12家,可见今年物业服务企业的上市热潮较往年有过之而无不及。

物业公司屡掀上市热潮,主要有两方面因素的支撑:一方面,公共卫生事件发生后,物管板块凭借着内需属性和必选消费类型属性凸显高抗风险性、高成长性等优势,提升物管服务的行业地位和市场对其认可度;另一方面,08月以来房企融资管控收紧,分拆子公司上市能够增厚母公司净资产、改善负债指标,这也为房企分拆物管公司上市增加新的理由。

今年以来在港上市12只内地物业股,暗盘录得8涨4跌,首日8正2平2负,上市至今破发的有5只。自第一服务控股开始,本来“山河一片红”的物业板块新股遭到了重击,合景悠活、世茂服务的不佳表现也令物业股雪上加霜,但好在金科服务、融创服务又逐步扭转了颓势,未来物业新股能否“驱寒回暖”还需要进一步注入一针强心剂。

小结(总评:7.0分)

华润万象生活是华润集团旗下物业管理及商业运营服务提供商,于2017年05月18日在开曼群岛注册成立,主营业务包括住宅物业管理服务、商业运营及物业管理服务。公司于2020年08月31日向港交所主板递交申请资料,并于11月08日获得聆讯通过。

2020年07月,华润集团才将华润万象深圳(商业运营服务业务)、华润润欣商业管理(深圳)有限公司(商业分租服务)、泸州华润置地(商业分租服务)转让给上市主体,一系列重组于08月26完成。除此之外,华润几乎没有其他的重组动作。

最终上市主体的名称从“华润物业科技”确定为“华润万象生活”,除了时下物业股流行的“生活”二字,还加上了“万象”二字。“万象”包含华润置地(01109.HK)旗下购物中心品牌“万象城”及“万象汇”,主要业务是商业运营管理。此次将物业管理服务业务及商业运营服务业务同时装进了上市平台,商业运营服务打包进物业管理业务的主要目的是为了提升估值。

华润万象生活在母公司的扶持下扩张迅速,2017年以来营收整体保持增长,但盈利能力较弱。物管+商业两部分业务,收入占比各在一半左右。住宅物业的营收虽高,但毛利率同样不及商业物业的一半,拖累其综合毛利率。上市前一个月匆匆装入的商业运营服务,无论是收入规模、盈利能力都对上市主体贡献颇大。

作为物管市场头部企业,目前公司的业务发展仍较为依赖华润集团及华润置地。华润系公司贡献了超三成收入,八成在管项目。高毛利的商业运营及物业管理服务,更是高度依赖于华润系公司。而受限于包干制收费模式,毛利率表现并不乐观。同期,由于投资活动不断流出,现金可用货币资金不断减少。由于毛利率偏低、独立第三方拓展不足等问题,公司在物业管理服务业务方面没能给人太大想象空间,未来增长预期还需要看商业运营业务的发展。

短期从新股申购的角度看,该股体量较大,有绿鞋机制,无首次公开发售前投资,7名基石阵容较豪华且锁定了约45%的发行份额,估值则显昂贵。稳价操作人高盛近来的护盘情况有点受“诟病”,而同行业物业板块整体进入调整阶段,新股也处在“乍暖还寒”的时期,市场打新热情远不如以前,情绪需要逐步修复。

需要注意的是,回拨方式是非常规比例。认购14倍以下,公开发售占比5%;15~49倍,公开发售回拨至7.5%;50~99倍,公开发售回拨至10%。这意味着公司不愿意把太多的筹码分给散户,对稳定股价有一定的正向作用。

综合各方面情况来看,对该股的IPO行情持中性态度,存在不确定性。暗盘和首日能否有惊喜一点的表现,还看市场情绪与护盘情况。

【申购建议】酌情考虑是否参与,如欲认购,现金即可。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表