【IPO档案】

股票名称:佳源服务

股票代码:01153.HK

上市日期:2020-12-09

招股价:3.15港元~4.05港元

每手股数:1000股

招股总数:拟发行1.5亿股,其中公开发售占比10%,国际配售占比90%,另有15%超额配股权

募资总额:4.72~6.08亿港元

招股时间:2020年11月27日~12月02日

中签公布日:2020-12-08

联席保荐人:海通国际、国泰君安国际

募资用途:假设发售价为每股股份3.60港元(即发售价范围的中位数),经扣除与全球发售有关的包销佣金及其他估计开支后,公司将自全球发售收到所得款项净额4.77亿港元。公司拟将约70%寻求选择性战略投资及收购机会以进一步发展战略合作;8%丰富及拓展公司的服务产品;12%投资于智能化运营及内部管理系统以提升服务质量及客户体验;10%运营资金及其他一般公司目的。

一、公司介绍

佳源服务控股有限公司,是浙江省领先的综合物业管理服务供应商。公司的总部位于嘉兴,并深深植根于长江三角洲地区,通过逾15年的运营,已从领先的地区物业管理供应商成长为具有全国性业务的成熟综合物业管理服务供应商。根据中指院的资料,于2019年,在总部位于浙江省及长江三角洲地区的中国物业服务百强企业中,按在管建筑面积计,公司分别排名第五及第14。

长江三角洲地区是中国人口最多、经济最繁荣的地区之一,其一直是并将继续成为公司战略发展的重点。长江三角洲地区的人均年可支配收入和城市化率都高于中国的行业平均水平。截至2020年06月30日,在管总建筑面积约84.5%位于长江三角洲地区。凭借在长江三角洲地区的成功,公司已率先实施全国扩张战略,并成功地从一家区域性物业管理服务供应商发展为一家全国性的成熟综合物业管理服务供应商。

截至2020年6月30日,公司的合约总建筑面积约为4030万平方米,涵盖中国42个城市及16个省份,共有154个在管项目,在管总建筑面积约2760万平方米,涵盖中国28个城市及十个省份。公司在2020中国物业服务百强企业中排名第35及在2020中国物业服务百强企业成长性领先企业中排名第13。根据中国房地产业协会及上海易居房地产研究院中国房地产测评中心的资料,于2018年,于2018中国物业管理企业综合实力50强中排名第33。2019年,获中指院认可为「2019嘉兴市物业服务市场地位领先企业」。

公司提供全面的服务组合,以向客户提供优质的定制服务及卓越的体验。服务主要包括:为物业开发商、业主及住户提供物业管理服务,主要包括清洁、安保、园艺及景观、维修及维护服务;非业主增值服务,主要包括销售管理服务、前期规划及设计咨询服务、交付前清洁及检查服务、停车场协销服务及其他定制服务;及为业主及住户提供社区增值服务,主要包括家居服务、公共区域增值服务、停车场协租服务及向业主销售杂货。

自2005年以来,公司已与佳源地产品牌(包括控股股东佳源国际集团及关连人士佳源创盛集团)建立紧密而广泛的合作。佳源国际集团是江苏省的知名物业开发商,而佳源创盛集团则是浙江省的知名物业开发商。自于2004年成立以来,佳源地产品牌的大力支持在向不同类型的物业提供物业管理服务方面推动了公司的发展,并为公司的持续增长奠定坚实的基础。于业绩纪录期,来自物业管理服务的大部分收入及在管总建筑面积来自由佳源地产品牌开发的物业。

二、行业前景(评分:7.5分)

1.中国物业管理行业

物业管理行业近年实现显著增长。根据中指院的资料,中国所有物业管理公司的在管总建筑面积从2015年的175亿平方米增至2019年的239亿平方米,复合年增长率为8.2%;物业服务百强企业的在管总建筑面积从2015年的50亿平方米增至2019年的104亿平方米,复合年增长率为20.5%。中国所有物业管理公司的在管总建筑面积预计将从2020年的251亿平方米增至2022年的281亿平方米,复合年增长率为5.8%;物业服务百强企业的在管总建筑面积预计将从2020年的110亿平方米增至2022年的126亿平方米,复合年增长率为7.0%。

2.物业服务百强企业

近年来,随着城镇化进程加快及人均可支配收入的持续增加,物业服务百强企业所管理的物业建筑面积实现快速增长。物业服务百强企业所管理物业的平均建筑面积从2015年的约2360万平方米增至2019年的约4280万平方米,复合年增长率为16.0%,并预计将从2020年的4580万平方米增至2022年的5240万平方米,复合年增长率为7.0%。与此同时,物业服务百强企业管理物业平均数从2015年的154个增至2019年的212个,复合年增长率为8.3%,并预计将从2020年的227个增至2022年的260个,复合年增长率为7.0%。

地理业务扩张近年来始终是物业服务百强企业的常见战略。由于与集团公司及三方分支机构之间加强合作,物业服务百强企业入驻城市的平均数目由截至2015年01月31日的27个增至截至2019年12月31日的31个。在同一期间,物业服务百强企业在每座城市所管理的物业平均数目由截至2015年12月31日的5.7个增至截至2019年12月31日的6.8个。基本上所有物业服务百强企业均已将业务扩张到全国。

住宅物业持续为物业服务企业管理组合中的主要物业类型。截至2019年12月31日,物业服务百强企业所管理的住宅物业总建筑面积占其在管总建筑面积的68.9%。部分原因是物业服务企业在整体上致力于提升其住宅物业服务的质量及效率。2019年,物业服务百强企业的住宅物业和非住宅物业的在管总建筑面积分别达到约72亿平方米及32亿平方米;而2019年物业服务百强企业的非住宅物业的在管建筑面积由2018年占比26.1%增长至2019年占比31.1%。

随着在管建筑面积显著增长,物业服务百强企业获益于规模经济且其盈利能力亦逐渐加强。物业服务百强企业的平均净利润从2015年的约人民币3920万元增加至2019年的约9110万元,复合年增长率为23.5%。于2019年,物业服务百强企业每月每平方米平均物业管理费整体约为人民币3.9元,其中,办公楼、商业物业及医院约为人民币6.0元至人民币7.0元,公众物业、学校物业及产业园区物业约为人民币3.0元至人民币4.0元,而住宅物业约为人民币2.1元。

3.长江三角洲地区及浙江省物业管理行业

长江三角洲地区是中国经济最发达的地区之一,城镇化率及居民可支配收入较高。2019年,长江三角洲地区的城镇化率为68.1%,年平均可支配收入为人民币53,487元,是全国平均水平的1.26倍。长江三角洲地区及浙江省的平均物业管理费分别为每月每平方米人民币2.3元及人民币2.4元,两者均高于国家平均水平,即每月每平方米人民币2.1元。2019年,总部位于长江三角洲地区的物业服务百强企业的百分比为18.2%,在中国主要都市地区中占比最高。截至2018年12月31日,长江三角洲地区在管总建筑面积约为50亿平方米,占截至同一日期中国在管总建筑面积的17.9%。

截至同一日期,该地区吸引超过18,000家物业服务企业,占中国物业管理服务供应商总数的14.2%,聘用总人数超过200万名员工,约占中国物业管理服务员工总人数的21.0%。在物业管理服务百强供应商中,62家总部位于长江三角洲地区,其中21家总部位于浙江省。截至2019年12月31日,按在管建筑面积计算,佳源服务在长江三角洲地区和浙江省物业服务百强企业中的市场份额分别为1.9%和5.2%。

【观点】未来物业服务行业在多种因素的正面推动下,仍然具有不错的增长潜力,物业百强企业的在管建筑面积与营收都将继续上行,行业集中度也有望进一步提升,整体来说前景较可。显而易见的是,非住宅物业呈明显上升的趋势,行业开始重视非住宅物业的发展。

三、市场竞争力(评分:5.0分)

1.竞争格局

中国的物业管理行业分化程度较高,竞争激烈,2019年,物管行业约有130,000家物业管理服务供应商。截至2019年12月31日,就在管建筑面积而言,物业服务百强企业中的前十强企业占市场份额的9.2%。近年来,市场集中度不

断提高,已成为中国物业管理行业的主要趋势,物业服务百强企业的分布呈现出差异化的特点。平均而言,2019年,规模较大的物业管理公司的收入、净利润和各自的增长率均有所提高。

大公司的优势更加突出,小公司在各自的细分市场力求稳定发展。2019年,物业管理十强企业的管理面积均值是物业服务百强企业的5.2倍,物业管理11-30强企业的管理面积均值是物业服务百强企业的1.9倍。同年,物业管理十强企业的平均净利润是物业服务百强企业平均净利润的7.3倍,物业管理11-30强企业的平均净利润是物业服务百强企业的2.0倍。

2.市场地位

(1)在物业服务百强企业中的竞争地位

中国主要物业服务企业的在管建筑面积稳步增长。于2017年、2018年及2019年,物业服务百强企业管理的平均建筑面积分别约为3160万平方米、3720万平方米及4280万平方米。截至2019年12月31日,在管建筑面积占物业服务百强企业的市场份额为0.25%。在管建筑面积约为2610万平方米,较2018年12月31日增加36.1%。物业服务百强企业的管理面积均值约为4280万平方米,较2018年12月31日增加16.3%。就在规模、经营业绩、服务质量、增长潜力及社会责任方面的综合实力而言,公司在物业服务百强企业中排名第35。2017年至2019年在管建筑面积的复合年增长率为36.5%,是同期物业服务百强企业平均复合年增长率的2.2倍。

2018年至2019年,公司的净利润增长率达到40.4%,高出同期物业服务百强企业平均净利润增长率26.2%。2019年,净利润率为11.0%,在总部位于长江三角洲及浙江省的物业服务百强企业中分别排名第十六及第八。

(2)在长江三角洲地区及浙江省的竞争地位

截至2019年12月31日,公司的在管总建筑面积约为2610万平方米,在总部位于长江三角洲地区的物业管理服务百强供应商中排名第14,在总部位于浙江省的物业管理服务百强供应商中排名第5。收入在总部位于长江三角洲地区的物业管理服务百强供应商中排名第25,在总部位于浙江省的物业管理服务百强供应商中排名第6。净利润及净利润率在总部位于长江三角洲地区的物业管理服务百强供应商中分别排名第16和第16,在总部位于浙江省的物业管理服务百强供应商中分别排名第5和第8。

在长江三角洲地区深耕逾15年,公司不断扩大长江三角洲地区物业管理的范围,进一步巩固在该地区的竞争优势。截至2019年12月31日,遍布中国的141个在管项目中,119个位于长江三角洲地区,约占在管建筑面积的84.3%,这在中国物业服务百强企业中为最高值之一。

【观点】佳源服务目前在中国物业服务百强企业中排名第35,规模处于中游水平,体量与弘阳服务相当。超八成在管面积在长三角,实际上只能算区域性中小物业公司,物业管理能力相对一般。况且长三角地区的物业公司强者如林,公司市场份额偏低,缺乏护城河壁垒,竞争优势不明显。

四、客户集中度(评分:3.0分)

客户群主要包括物业开发商、业主及住户。于2017年、2018年及2019年以及截至2020年06月30日止六个月,向五大客户销售产生的收入分别约为人民币3190万元、5850万元、8100万元及3770万元,分别占总收入的15.2%、17.7%、17.8%及13.4%。于2017年,向最大客户佳源国际集团提供服务产生的收入约为人民币1550万元,占总收入的7.4%。于2018年及2019年以及截至2020年06月30日止六个月,向最大客户佳源创盛集团及灵山六峰商业步行街管理有限公司(两者均由沈先生控制)提供服务产生的收入分别约为人民币2900万元、4410万元及1990万元,分别占总收入的8.7%、9.7%及7.1%。

【观点】与同行物业公司一样,佳源服务也存在着高度依赖母公司输送业务的通病。公司大部分物业管理服务合约涉及由佳源地产品牌开发的物业,七成收入来自母公司佳源国际控股(02768.HK)。虽然也有积极收购第三方业务,开阔市场,但仍然主要依靠母公司,客户集中度高。

五、财务数据分析(评分:6.5分)

于业绩纪录期,佳源服务主要从三条业务线产生收入。物业管理服务、非主业增值服务、社区增值服务。由于高效的运营及优质的服务,实现了快速增长。

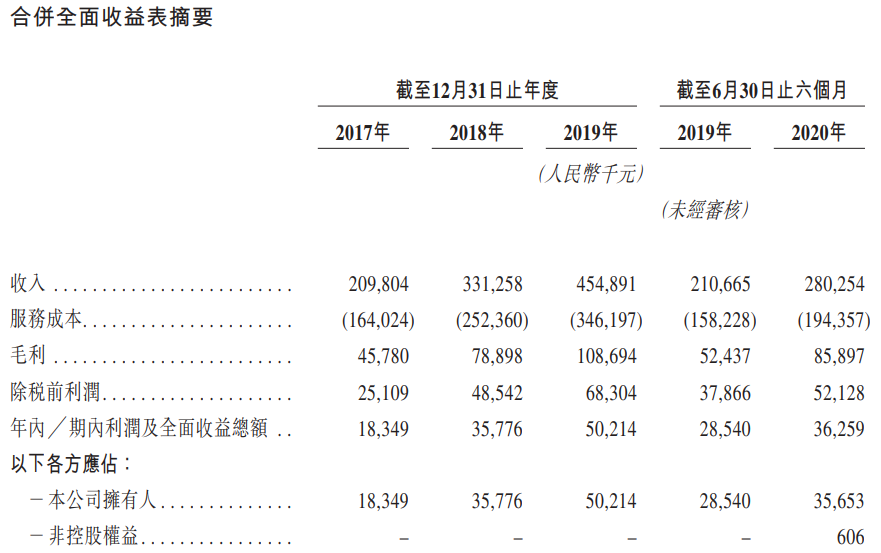

(佳源服务招股书-综合损益表)

截至2017年、2018年、2019年12月31日止三个年度,以及截至2019年、2020年06月30日止六个月,分别取得收入约人民币2.10亿元、3.31亿元、4.55亿元、2.11亿元、2.80亿元,相应的同比增速约57.9%、37.3%、33.0%,增速逐步下降,过去三年的复合年增长率约47.2%。

服务成本分别约为人民币1.64亿元、2.52亿元、3.46亿元、1.58亿元、1.94亿元,相应的同比增速约53.9%、37.2%、22.8%;占总收益的比重约78.2%、76.2%、76.1%、75.1%、69.4%,可见成本控制取得一定成效。

毛利润分别约为人民币4578.0万元、7889.8万元、1.09亿元、5243.7万元、8589.7万元,相应的同比增速约72.3%、37.8%、63.8%,过去三年的复合年增长率约54.1%;毛利率约21.8%、23.8%、23.9%、24.9%、30.6%,呈稳步上升之势。

净利润分别约为人民币1834.9万元、3577.6万元、5021.4万元、2854.0万元、3565.3万元,相应的同比增速约95.0%、40.4%、27.0%,过去三年的复合年增长率约65.4%;净利率约8.7%、10.8%、11.0%、13.5%、12.9%,可见今年上半年同比下滑。

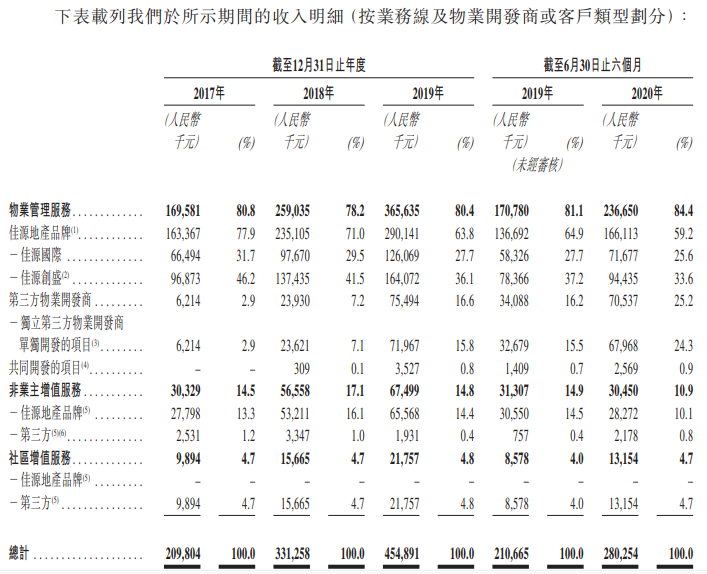

(佳源服务招股书-按业务线及物业开发商或客户类型划分的收入明细)

大部分收入产生自物业管理服务,分别占2017年、2018年及2019年以及截至2020年06月30日止六个月总收入的80.8%、78.2%、80.4%及84.4%。物业管理服务收入整体有所增加,主要是由于通过有机增长及收购实现业务扩张,令在管总建筑面积增加及平均物业管理费有所上涨。

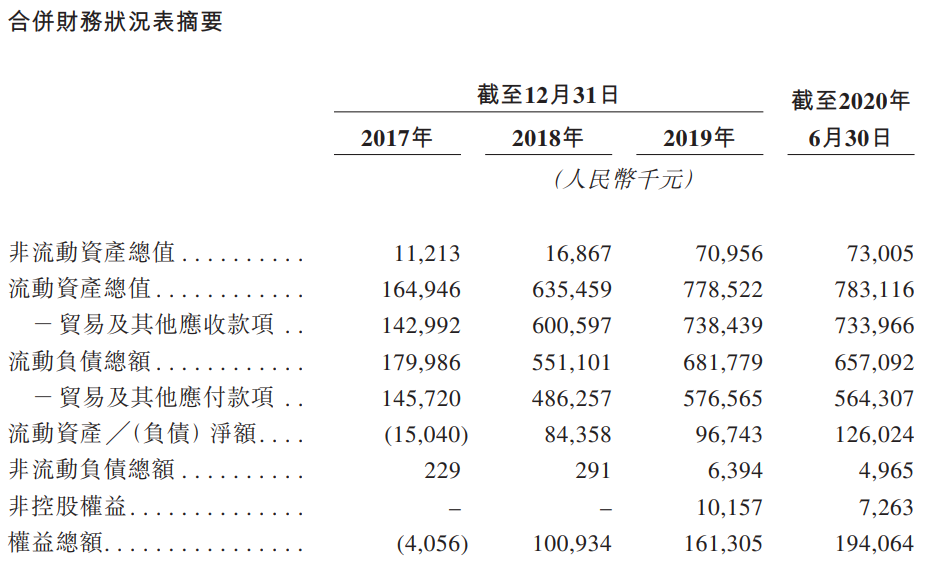

(佳源服务招股书-资产负债表)

2017-2019三个年度及今年上半年,流动资产/(负责)净额分别约为人民币-1504.0万元、8435.8万元、9674.3万元、1.26亿元,持续向好。截至2017年12月31日,录得流动负债净额人民币约1504.0万元,主要是由于于2017年支付7500万元以收购东源投资的75%股权。截至2017年12月31日,录得负债净额人民币约405.6万元,主要是由于于2017年支付人民币7500万元以收购东源投资的75%股权,该等股权视作分派予沈先生。

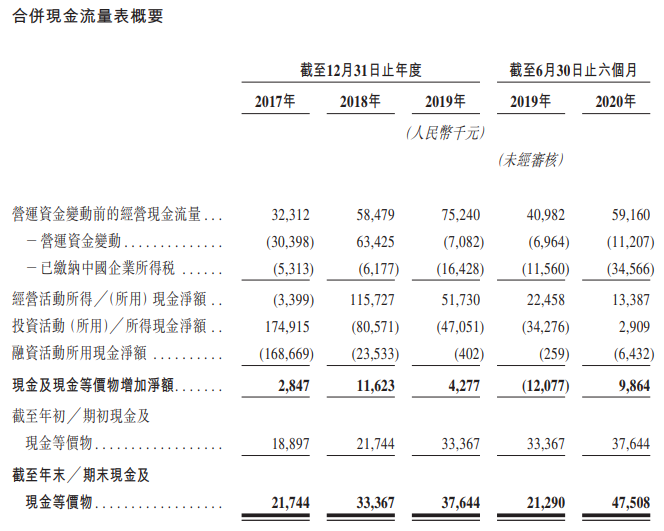

(佳源服务招股书-现金流量表)

各期内,营运资金变动前的经营现金流量分别约为人民币3231.2万元、5847.9万元、7524.0万元、4098.2万元、5916.0万元,截至年末/期末现金及现金等价物分别约为人民币2174.4万元、3336.7万元、3764.4万元、2129.0万元、4750.8万元,均同比持续增加。

经营活动所得/(所用)现金净额分别约为人民币-339.9万元、1.16亿元、5173.0万元、2245.8万元、1338.7万元,起伏不定。於2017年,来自经营活动的负现金流量约为人民币339.9万元,主要由于业务增长及对关联方的垫款,导致贸易及其他应收款项增加。

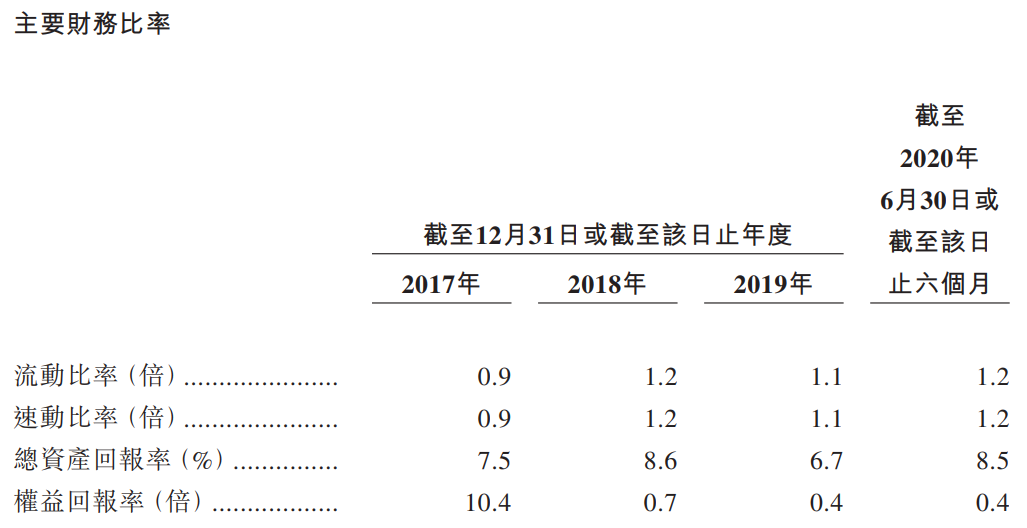

(佳源服务招股书-主要财务比率)

2017-2019三个年度及2020年上半年,流动比率和速动比率均分别约为0.9倍、1.2倍、1.2倍,显示出短期变现能力整体保持平稳状态;总资产回报率(ROE)分别约为7.5%、8.6%、6.7%、8.5%,权益回报率(ROA)分别约为10.4倍、0.7倍、0.4倍、0.4倍,盈利能力增长欠奉。

【观点】财务数据显示,2017年以来,佳源服务的营收持续增长,毛利润及毛利率、净利润也稳步上扬。净利率则在2020年上半年有所降低,同时ROA和ROE表现并不理想。

上半年公司的平均物业管理费进一步提升到1.43元/平米,相较上一年同期增加0.21元/平米,由于收费尚存提升空间,按照当前的经营效率,其毛利率还有望进一步提升。

如同大部分物业公司一样,公司提供物业管理服务、非业主增值服务以及社区增值服务三大类业务。相对不足的是,公司仍处在传统物业服务为主的阶段,社区增值服务一直徘徊在5%的下端,2020上半年这一数值为4.7%,有必要在此加大投入力度。

虽然行业仍然具有较大的成长性,但公司业务仍然大幅度聚焦在物业管理服务,且超八成收入局限于长三角区域,物业管理费收取率也持续走低。公司规模较小,母公司体量也远低于现在行业内的第一梯队,未来盈利的持续性和稳定性有待观察。

六、基石投资者(评分:3.0分)

作为国际发售的一部分,公司、联席保荐人及联席代表与基石投资者订立基石投资协议,据此,基石投资者同意合共投资1000万美元共认购2153.6万股国际发售股份,假设发售价为每股3.6港元(即指示性发售价范围中位数)。基石投资者包括Domking Investment II, L.P.及嘉实国际投资有限公司。

其中Domking Investment II, L.P. 是一家于2019年06月在开曼群岛成立的获豁免有限合伙企业,主要从事投资活动,目前专注物业管理行业,资产约6000万港元。Eastar Capital Management Ltd为Domking Investment的普通合伙人。Domking Investment及Eastar Capital Management Ltd由Shi Shilin最终全资拥有,其为一名在物业管理及医疗领域具有经验的专业投资者,最近参与投资京东健康股份有限公司。

【观点】基石就拉来2个,按招股价中间价计算,合计认购公开发售约15.96%的股份,也不算太少,当然也绝对不多。2名基石实力较为一般,其中嘉实国际是今年第二次作基石,上一个是令投资者吃了一碗物业大面的合景悠活。

七、股权架构(评分:5.0分)

紧随资本化发行及全球发售完成后,且不计及根据行使超额配股权可能发行的任何股份,创源控股将持有公司75%的已发行股本。创源控股由佳源投资直接全资拥有,佳源投资由佳源国际直接全资拥有。佳源国际由明源集团拥有约67.96%(明源集团由沈天晴先生直接全资拥有),并由沈天晴先生以个人身份拥有约1.78%。因此,沈天晴先生、明源集团、佳源国际、佳源投资和创源控股将为控股股东。

【观点】浙江嘉兴地产商人沈玉兴(又名“沈天晴”)是佳源服务的实控人,公司在港上市后仍牢牢掌控在沈天晴手里,未来一致性行动方面较为确定。高股权集中度也存在弊端,如大股东做出不当行为,将可能会损害普通投资者的利益。

八、发行估值(评分:3.0分)

按上市后6亿股的总股本及3.15港元~4.05港元的招股价,可得上市总市值为18.90亿港元~24.30亿港元,远低于今年以来已经在港上市的13只内地物业股平均约189.95亿港元的上市初始总市值,上限估值仅高于兴业物联的7.96亿、烨星集团的6.24亿、弘阳服务的16.60亿和第一服务控股的24.00亿港元。

再按2019年度约5021.4万元人民币的净利润,根据人民币兑港币最新汇率1:1.1827,折合约5938.8万元人民币,计算得出静态市盈率(PE)约为31.82倍~40.92倍,虽然能够匹配其收入及利润增速,但相比同业仍是比较贵。

九、保荐人过往业绩表现(评分:6.5分)

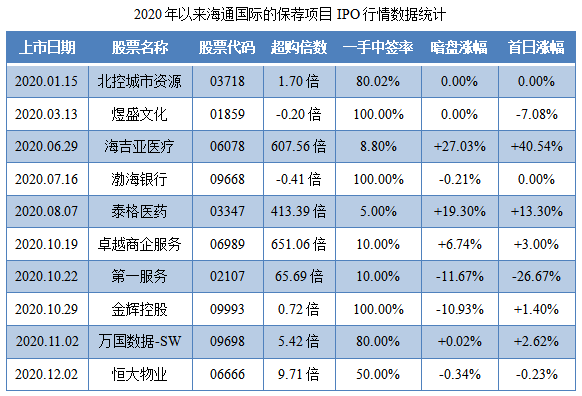

本次上市由海通国际资本有限公司和国泰君安融资有限公司联席保荐,海通国际担任稳价操作人。

第一保荐人为海通国际,实力为中等,近两年共保荐了16家企业上市,暗盘录得6涨5平6跌,首日7正4平5负,迄今破发的有6只。今年以来共10个项目,暗盘4涨2平4跌,首日5正2平3负,至今5只破发,历史成绩一般。从护盘能力上讲,海通国际不是很强。

值得一提的是,即将于12月08日上市的京东健康(06618.HK),海通国际与美国银行、UBS(瑞银)联席保荐,并担任第二保荐人。

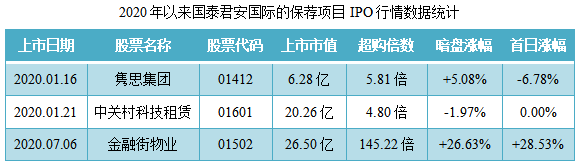

第二保荐人为国泰君安国际,近两年共保荐了11家企业上市,暗盘录得9涨2跌,首日5正3平3负,迄今破发的有8只。今年以来共3个项目,全部是独家保荐,暗盘2涨1跌,首日1正1平0负,至今全部破发。

十、同行业IPO行情表现(评分:7.0分)

近年来,内地物业公司上市热潮持续升温。自2014年06月30日彩生活(01778.HK)在香港上市以来,已陆续有多达32家内地物业管理与服务企业成功登港。其中,2014-2017年期间有6家,2018年5家,2019年9家,2020年以来13家。

今年以来在港上市13只内地物业股,暗盘录得8涨5跌,首日8正2平3负。自第一服务控股开始,本来“山河一片红”的物业板块新股遭到了重击,合景悠活、世茂服务的不佳表现也令物业股雪上加霜,但好在金科服务、融创服务又逐步扭转了颓势,但恒大物业又再度平淡,未来物业新股能否“驱寒回暖”还需要进一步注入强心针。

小结(总评:6.2分)

佳源服务于2005年在浙江嘉兴成立,上市前由佳源国际全资控股。公司业务主要处于长三角一带,属于区域型物业服务企业,排名物业百强第35位,实力和规模相对有限。

近年来公司的收入和利润增长稳健,毛利率逐年提高,但净利率和ROE不稳定,盈利能力不太佳。关联方依赖和物业业态单一,都是未来实现业绩增长需要面临的问题,成长性需要经受考验,中长期投资价值有待观察。

短期从IPO的角度看,该股有绿鞋机制,无首次公开发售前投资,2名基石实力普通,估值相较同行也有些高。第一保荐人兼稳价人海通国际护盘能力一般,而同行业物业板块的新股从曾经众人追捧的“香饽饽”,行情由热转冷,逐渐变得不太受待见。预计最终佳源服务的超购不到15倍,不会触发回拨机制。

与佳源服务发行总市值接近的第一服务控股IPO行情一碗大面,上市以来股价腰斩,合景悠活、世茂服务均已破发,犹自让人想起来瑟瑟发抖。因而对于佳源服务的暗盘和首日股价表现,不得不持谨慎态度,对其难寄多少期望,存在一定的破发概率,只能看能否爆冷,市场情绪和保荐人的护盘情况都是影响因素。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表