【IPO档案】

股票名称:CGII HLDGS

股票代码:01940.HK

上市日期:2020-12-29

招股价:1.37港元~1.77港元

每手股数:2000股

最低认购额:3575.67港元

招股总数:拟发行3亿股股份,公开发售占10%,国际配售占90%,另有15%超额配股权

募资总额:4.11~5.31亿港元

招股时间:2020年12月16日~12月21日

中签公布日:2020-12-28

独家保荐人:光大证券

募资用途:假设超额配股权未获行使且发售价为每股股份1.57港元,全球发售净筹约3.759亿港元。其中,约91.6%将用作采购及搬迁与中气投(唐山)厂房的发展有关的空气分离装置;约8.4%将用作营运资金及其他一般公司用途。

一、公司介绍

CHINA GAS INDUSTRY INVESTMENT HOLDINGS CO.LTD.,自2007年起开始营运,而根据弗若斯特沙利文报告,按收益计,为2019年京津冀区域第二大的工业气体供应商。京津冀区域包括北京、天津及河北省,为华北最大的城市化都市区域,以及按收益计为中国工业气体领先区域市场。根据弗若斯特沙利文报告,按收益计,京津冀区域工业气体市场占2019年中国工业气体总市场约17.3%。除为京津冀区域最大工业气体消耗量的钢铁业之外,按收益计,化工、其他化学品及电子产品于京津冀区域对工业气体的需求最大。因此,工业气体供应商于京津冀区域拥有极大的潜在发展及增长机会。于往绩记录期及直至最后实际可行日期,主要经营管道工业气体及液化工业气体的供应。亦经营规模相对较小的液化天然气相关业务,包括供应液化天然气及提供气体输送服务。

集团为中国领先的钢铁生产商河钢成员集团的数家成员公司的独家管道工业气体供应商。已与河钢成员集团发展出策略性且互惠互利的关系。主要产品为空气分离装置生产的管道工业气体。

于往绩记录期,现有六个生产厂房已投入营运,包括四个工业气体生产厂房;一个二氧化碳生产厂房;及一个液化天然气生产厂房。此外,有一个正在开发中的工业气体生产厂房以及一个压缩天然气及液化天然气加气站。生产厂房及压缩天然气及液化天然气加气站位于河北省唐山市的不同地点。工业气体产品包括氧气、氮气及氩气;及少量氢气及二氧化碳。

二、行业前景(评分:6.8分)

1.中国工业气体行业的市场规模

中国工业气体市场由2014年约人民币898亿元增加至2019年约人民币1,477亿元,复合年增长率约为10.5%。市场主要受中国宏观经济稳定增长,以及工业气体在钢铁、化工等在其生产程序有重要作用的下游行业的发展所推动。

展望未来,随着下游行业的需求继续增长,加上工业气体在各行业的用途更为广泛,预期市场将会继续增长。预期市场将由2019年约人民币1,477亿元增长至2024年约人民币2,275亿元,此期间的复合年增长率约为9.0%。

2.中国工业气体产业外包市场

按公司的拥有权划分,工业气体市场可分为自行供应及独立供应商两个界别。大型下游客户,尤其是国有炼钢厂及化工企业以往大多依赖自有及空气分离设施。然而,由于工业气体属于商品,为了提高效率及成本效益,越来越多下游公司开始将其工业气体需求外包予独立供应商。因此,独立供应商的收益从2014年的人民币443亿元增加至2019年的人民币806亿元,复合年增长率约为12.7%,预计将由2019年的人民币806亿元增至2024年的人民币1,378亿元,复合年增长率为11.3%。

3.京津冀区域工业气体行业的市场规模

京津冀区域为中国领先的钢铁生产基地之一。于2019年,京津冀区域钢铁总产量约占中国钢铁总产量四分之一。京津冀区域工业气体行业的市场规模在2019年约为人民币255亿元,占中国工业气体行业市场规模约17.3%。

京津冀区域产生的工业气体收益由2014年约人民币155亿元增加至2019年约人民币255亿元,复合年增长率约为10.5%。增长主要受下游行业发展所推动。预期收益于2024年将增加至约人民币384亿元,2019年至2024年的复合年增长率约为8.5%。

与全国工业气体用量相比,由于河北省为中国最大钢铁生产基地,钢铁业在京津冀区域的下游市场中占较高比例。于2019年,此分部占京津冀区域市场用量总额46.0%。石化、其他化学品和电子产品分别占10.0%、8.7%和8.5%。于2019年,其他行业占26.8%。

京津冀区域独立工业气体产量市场份额由 2014年的47.7%上升至2019年的55.3%。京津冀区域的这一板块的收益从2014年到2019年的复合年增长率约为13.8%,而同年京津冀区域的自有工业气体产量的复合年增长率约为7.1%。

由于将工业气体需求外包给独立供应商以节省成本的趋势增加,预计京津冀区域独立工业气体生产板块的增长速度将继续以比自有生产板块更快。预计独立生产工业气体收益将从2019年至2024年以复合年增长率约10.7%增长,到2024年达到约人民币234亿元。

管道工业气体占2019年京津冀区域独立工业气体产量的 70%左右。该分部由2014年约人民币48亿元增加至2019年约人民币97亿元,复合年增长率约为15.1%。该板块主要受到专注于管道工业气体的领先企业的增长所推动。

工业液化气体的收益由2014年约人民币14亿元增加至2019年约人民币24亿元,复合年增长率约为11.4%,预计于2024年增加至约人民币36亿元。预计从2020年到2024年,气瓶收益的复合年增长率约为7.7%,到2024年达到约人民币29亿元。

【观点】在下游行业发展产生的市场需求推动下,未来整个中国及京津冀区域的工业气体行业发展前景尚可,具备一定的增长空间。

三、市场竞争力(评分:6.0分)

中国工业气体行业相对分散,于2019年,五大参与者占工业气体供应商总收益约29.3%。中国工业气体行业约有8,000名工业气体供应商。集团2019年的收益为人民币12亿元,占中国工业气体供应商总收益0.8%。

京津冀区域工业气体行业的市场规模在2019年约为人民币255亿元,占中国工业气体行业市场规模约17.3%。京津冀区域的工业气体产业相对分散,五大参与者占2019年工业气体供应商总收益的18.5%左右。京津冀区域工业气体行业约有 1,000家工业气体供应商。于2019年,集团在京津冀区域所有市场参与者中排名第二,收益约为人民币12亿元,占2019年京津冀区域工业气体供应商总收益的4.7%。集团在河北省排名第一。

京津冀区域的独立工业气体产业相对分散,于2019年,五大参与者占独立工业气体供应商总收益33.3%。京津冀区域工业气体行业有大约 50到100家独立的工业气体供应商。集团在所有市场参与者中排名第二,2019年的收益约为人民币12亿元,占2019年京津冀区域独立工业气体供应商总收益8.5%。

中国的液化天然气行业相对集中,三大全国国有企业(即中国石油天然气集团有限公司、中国石油化工集团有限公司及中国海洋石油集团有限公司)占市场份额约 50%。京津冀区域液化天然气行业约有30名液化天然气供应商。于2019年,京津冀区域液化天然气行业的市场规模为人民币138亿元,占中国液化天然气行业总市场规模的8.3%。集团占京津冀区域整个液化天然气行业的市场份额估计约为0.1%。

【观点】CGII HLDGS又称中国气体工业投资,是唐山唐钢气体有限公司的控股公司。公司历史可追溯至2004年,河钢股份(000709.SZ)是一家中国钢铁制造商,于1994年成立并于1997年在深圳证券交易所上市,决定将部分工业气体生产在实验基础上与其钢铁生产业务分开。河钢股份具备必要的工业气体设备和设施及土地,随后与公司控股股东、执行董事兼主席陈先生达成谅解,彼具有相关的技术专长和管理经验,于2004年建立工业气体业务。

公司营收规模在京津冀区域排名第二,河北省第一,属区域性头部企业,有一定的护城河壁垒。由于其最大客户河钢集团提供大部分为15至30年长期保底销售合约,近水楼台效应下,所以在建立新客户关系上,已再无空间给新参与者。

行业技术知识非常专业,属于资本密集型,钢铁公司选的服务商一般需有国企经验,欠缺相关经验的话,都排除在外,所以行业门槛比较高。虽然如此,但公司整体实力和规模偏小,在整个行业内并不声名显著。另外,由于主要是给几家兄弟钢铁公司供应工业气体,毫无定价权可言。钢铁行业如今已经产能过剩,发展受限,作为钢铁生产上的产业链也好不到哪里去。

四、客户集中度(评分:3.0分)

截至2017年、2018年及2019年12月31日止年度以及截至2020年6月30日止六个月,向五大客户(其中河钢成员集团(仅包括河钢集团及其附属公司)被视为单一客户)的销售合计分别占总收益约83.7%、80.1%、87.8%及91.7%。于同期,向最大客户河钢成员集团(仅包括河钢集团及其附属公司)的销售分别占总收益约79.2%、73.4%、83.6%及88.1%,而向河钢成员集团(包括河钢集团、其附属公司及联系人)的销售分别占同期总收益约79.7%、73.9%、84.0%及88.5%。河钢成员集团的控股公司河钢集团为控股股东之一。

1.管道工业气体客户

于往绩记录期及直至最后实际可行日期,向河钢成员集团的成员公司(即河钢唐山分公司、唐山不锈钢、唐山中厚板、唐钢汽车板及河钢乐亭)供应管道工业气体,该等公司均为钢铁集团公司,将工业气体产品用作炼铁及炼钢生产过程中的重要原材料。管道工业气体客户为现场客户。通常与该等客户订立长期工业气体供应合约,期限介乎15年至30年。

2.液化工业气体客户

液化工业气体客户包括于多种行业经营业务的独立第三方,涉及医疗、航运、工程、光伏、食品及汽车等。于往绩记录期,液化工业气体乃售予贸易商及终端用户。较小部份的液化工业气体产品供应予管道工业气体客户,作为防止向其供应的管道工业气体无法完全满足需求时的后备措施,或应客户需求供应(倘适用)。与具有稳定常规液化气体产品需求的客户(河钢成员集团的若干成员公司除外)订立液化气体供应合约。

截至2017年、2018年及2019年12月31日止年度以及截至2020年06月30日止六个月,分别拥有逾170名、180名、180名及140名为独立第三方的液化工业气体客户。向独立客户供应液化工业气体所产生的收益分别约为人民币1.40亿元、2.26亿元、1.82亿元及6420万元,分别占同期总收益约13.7%、19.7%、14.0%及10.7%。

3.液化天然气相关业务客户

于往绩记录期,于截至2017年、2018年及2019年12月31日止年度以及截至2020年06月30日止六个月分别有56名、47名、19名及零名液化天然气客户,当中52名、42名、15名及零名为独立第三方,为各行各业(如能源及航运)的贸易商及终端客户。截至2020年06月30日止六个月,并无收益来自液化天然气产品销售。河钢唐山分公司为公司提供气体输送服务的唯一客户。

于往绩记录期及直至最后实际可行日期,有客户及供应商集中的情况,主要原因为与河钢成员集团的成员公司的关系及业务模式。

【观点】基于行业模式,河钢集团既是客户也是供应商,在确保建设、耗材及节省运输成本的前提下,公司会选择在客户厂房附近兴建设置,把气体直接以管道输送以作交付。

收入80%左右来自于河北钢铁集团,对单一客户依赖过于严重且属于关联交易。客户及供应商集中的情况,主要原因为与河钢成员集团的成员公司的关系及业务模式,是其业务本身的特性所致。公司与客户为长期合作关系,收入来源较为稳定,经营风险相对不大。

当前,公司与河北钢铁集团订立的长期工业气体供应合约为期15或30年,但若未来河钢成员集团不再与公司合作,则公司的业务、财务状况及经营业绩将受到严重不利影响。另外值得注意的是,液化天然气相关业务的独立第三方客户从52名下降为0,供气体输送服务只剩河钢唐山分公司一名客户。无论是产品问题还是服务问题,结果都说明了欠缺竞争力。

五、财务数据分析(评分:6.0分)

CGII HLDGS的核心业务是工业气体供应,包括管道和液化工业气体。于往绩记录期,大部分收益来自管道工业气体的生产、销售和输送。

(CGII HLDGS招股书-综合损益表)

截至2017年、2018年、2019年12月31日止三个年度,以及截至2019年、2020年06月30日止六个月,分别实现收益约人民币10.27亿元、11.46亿元、13.05亿元、6.87亿元、5.98亿元,相应的同比增速约11.5%、13.9%、-13.0%,可见今年上半年同比下滑超一成。

收益成本分别约为人民币8.59亿元、9.27亿元、10.23亿元、5.21亿元、4.57亿元,相应的同比增速约7.9%、10.4%、-12.3%,波动幅度较总营收小;占总收益的比重约83.7%、80.9%、78.4%、75.9%、76.5%,过去三个年度持续降低。

毛利润分别约为人民币1.68亿元、2.19亿元、2.82亿元、1.65亿元、1.41亿元,相应的同比增速约30.3%、29.0%、-15.1%,比总营收的波动幅度大;毛利率约16.3%、19.1%、21.6%、24.1%、23.5%,今年上半年略有下降。

净利润分别约为人民币7999.1万元、1.20亿元、1.34亿元、9164.5万元、6472.5万元,相应的同比增速约49.8%、11.7%、-29.4%;净利率约7.8%、10.5%、10.3%、13.3%、10.8%,起伏不定。

(CGII HLDGS招股书-按产品/服务划分的收益)

管道工业气体的供应产生的收益分别占截至2017年、2018年及2019年12月31日止年度以及截至2020年06月30日止六个月的总收益约66.4%、62.8%、71.4%及75.6%。于往绩记录期内,所有的管道工业气体供应收益均来自对河钢成员集团的成员公司的销售。

公司主要向非现场独立终端客户生产及供应液化工业气体。除涉及额外液化加工程序外,液化工业气体的生产过程与管道工业气体的生产过程几乎相同。因此,生产管道工业气体及液化工业气体时优化利用空气分离装置,可加强整体创收并提高整体营运效率。液化工业气体的供应产生的收益分别占截至2017年、2018年及2019年12月31日止年度以及截至2020年6月30日止六个月的总收益约23.1%、25.3%、19.6%及17.0%。

液化天然气相关业务包括供应液化天然气及提供气体输送服务。液化天然气供应指生产及销售液化天然气产品。气体输送服务指提供焦炉煤气压缩及输送服务。液化天然气相关业务产生的收益分别占截至2017年、2018年及2019年12月31日止年度以及截至2020年06月30日止六个月的总收益约9.6%、10.7%、7.9%及5.9%。

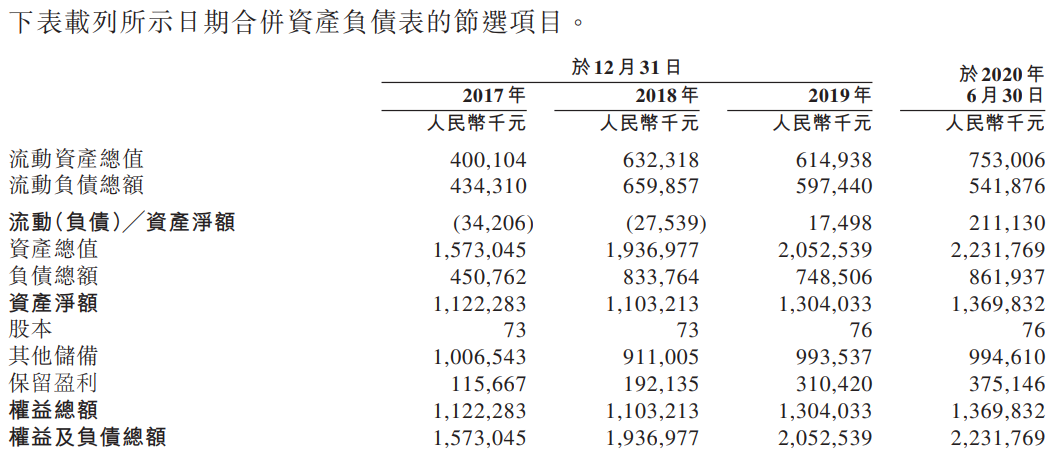

(CGII HLDGS招股书-资产负债表)

2017-2019三个年度及2020年前6个月,流动(负债)/资产净额分别约为人民币-3420.6万元、-2753.9万元、1749.8万元、2.11亿元,自2019年开始由净负债转为净资产。

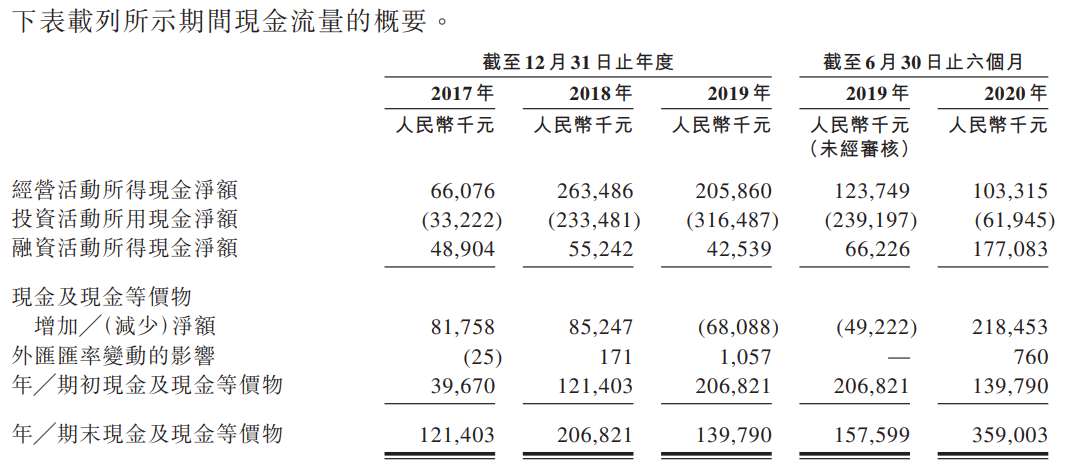

(CGII HLDGS招股书-现金流量表)

各期内,经营活动所得现金净额分别约为人民币6607.6万元、2.63亿元、2.06亿元、1.24亿元、1.03亿元,呈持续减少之势;年/期末现金及现金等价物分别约为人民币1.21亿元、2.07亿元、1.40亿元、1.58亿元、3.59亿元,2019年度同比大减。

(CGII HLDGS招股书-主要财务比率)

2017-2019三个年度及今年上半年,流动比率分别约为0.9倍、1.0倍、1.0倍、1.4倍,速动比率分别约为0.9倍、0.9倍、1.0倍、1.4倍,显示出短期变现能力稳中有升;资产负债比率分别约为22.9%、35.8%、29.4%、41.1%,净负债权益比率分别约为12.1%、17.0%、18.7%、14.9%,虽然有所波动,但负债率处在可控范围内。

过去三个年度,总资产回报率(ROE)分别约为5.1%、6.2%、6.5%,股本回报率(ROA)分别约为7.1%、10.9%、10.3%,说明盈利能力持续提高。

【观点】CGII HLDGS主要产品为空气分离装置生产的管道工业气体,占去年收益达71.4%。财务数据显示,2017-2019三个年度,公司的营收、毛利润及净利润均实现稳步增长,ROE也稳步上升。但却均于今年上半年出现下降,毛利率、净利率也随之呈相同变动趋势。

此外,经营活动现金流状况并未持续增加,反而在2019年和今年上半年减少。今年上半年的资产负债率也有所攀升。今年受疫情影响,国内重工业开工率低于预期,气体项目布局和稀有气体产品放量低于预期,同时工业气体零售价格大幅波动,形势并不是很乐观。

公司最大的投资亮点,莫过于京津冀区域及雄安的规划发展,至少未来10年,区内对钢铁等基础设施需求甚殷,作为区内第二大工业气体供应商的CGII HLDGS,有望享受规划红利及政策利好影响。为提高效率及成本效益,国企倾向把工业气体外判给外包商,从收益过去五年上升约80%可见,像公司这样具备行业资格及历史的企业,或也能获得不错的发展机遇。

预期未来公司仍能保持稳定经营,然营收及利润要受到上游原材料价格及下游零售价格等的影响,业绩能否稳健增长具有不确定性,成长性一般,欠缺中长期投资价值。由于严重依赖于单一客户,也很难有成长空间。

六、股权架构(评分:6.0分)

假设超额配股权未获行使及未经计及因行使购股权计划可能授予的任何购股权而可能发行的任何股份,紧随资本化发行及全球发售完成后,公司将由CGI拥有约39.01%的股权及由香港惠唐郅和拥有35.99%的股权。

香港惠唐郅和由上海惠唐郅和全资拥有,后者由河钢股份(一家于深圳证券交易所上市的公司,股份代号:000709)全资拥有。河钢集团(河北省国资委的全资附属公司)通过其附属公司共同间接持有河钢股份约62.22%的股权。因此,香港惠唐郅和、上海惠唐郅和、河钢股份及河钢集团各自为控股股东。

CGI分别由透过其普通合伙人CITP GP行事的China Infrastructure间接透过HuangHe拥有80%的股权;及 OxyChina拥有20%的股权(OxyChina由执行董事兼主席陈大维先生拥有70%及财务总监白雪平先生、独立第三方胡先生及独立第三方周先生各自拥有 10%)。因此,CGI、Huang He、China Infrastructure、CITP GP、OxyChina及陈大维先生各自均为或被视为控股股东。

现年71岁的陈大维为执行董事兼主席,69岁的白雪平为财务总监。上市后,预计CGI(最终控制人为中国银行和淡马锡)、主席陈大维先生及一致行动人士持股39.01%,河钢集团持股35.99%,公众股东持股25%。

【观点】公司的控制权主要掌握在陈大维为主的管理层及河钢集团手里,而河钢集团既是客户也是供应商,彼此关联很深,总的来说未来一致性行动还是较为确定的。

七、发行估值(评分:6.5分)

按上市后12亿股的总股本及1.37港元~1.77港元的招股价,可得上市总市值为16.44亿港元~21.24亿港元,在目前港股市场的所有2587只个股中处于中游水平,体量不算太小。

再按2019年度约1.33838亿元人民币的净利润,根据人民币兑港币最新汇率1:1.185,折合约1.59亿港元,计算得出静态市盈率(PE)约为10.34倍~13.36倍,估值一般,若下限定价更合理一些。

八、保荐人过往业绩表现(评分:5.0分)

本次上市由中国光大融资有限公司担任独家保荐人兼稳价操作人。近两年共保荐了2家企业上市,暗盘与首日都是1涨1跌,业绩表现一般。最近的项目也是一年多前,2019年07月04日挂牌的游戏股家乡互动。今年以来,CGII HLDGS是其第一个项目。

九、同行业IPO行情表现(评分:5.0分)

CGII HLDGS的业务大类属于工业制造板块,过去上市的新股IPO行情较为分化,历史表现很一般。而且工业制造板块最近大跌的个股多,境况不佳。

小结(总评:6.0分)

CGII HLDGS看上去像“字母股”,但实际是如假包换的内地企业,地处河北,全称为中国气体工业投资控股公司,目前为京津冀区域第二大的工业气体供应商。主要经营管道工业气体及液化工业气体的供应,亦经营规模相对较小的液化天然气相关业务,包括供应液化天然气及提供气体输送服务。

公司今年08月18日向港交所递交上市申请,原本于10月28日~11月02日开启招股,招股范围、募资金额与本次一样,计划于11月10日正式在主板挂牌,但因故推迟。此番又再卷土重来,于12月15日更新了聆讯后的资料集。

因身处传统工业供气服务行业,景气度有限,业务较稳定但不吸引,客户十分集中。近三年收入及利润持续上升,但今年上半年未能延续增长之势,2020年业绩也存下滑之忧,且负债率有所上升。总的来说,基本面十分普通,质地上非价投可选标的。上市后的分红情况,尚可关注。

短期从IPO的角度看,该股有绿鞋机制,无首次公开发售前投资,无基石,盘子不算太细,估值一般。保荐人光大证券往绩平平,同行业个股表现也欠佳。发行价上下限浮动30.77%,最终定价或也会影响上市表现,若是下限定价要稍好一些。从公开发售来看,预计超购在15倍以上,料回拨至30%。承销商众多,不是什么好事,其背景决定了不会是zhuang股,然也无甚期待值。综合各方面情况,对其暗盘和首日表现持中性态度,需审慎对待。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表