【IPO档案】

股票名称:新纽科技

股票代码:09600.HK

上市时间:2021-01-06

招股价:3.06港元~4.36港元

每手股数:800股

最低认购额:3523港元

招股总数:拟发行2亿股,其中,香港公开发售占10%,国际发售占90%,另有超额配股权15%

募资总额:6.12~8.72亿港元

招股时间:2020年12月21日~12月24日

中签公布日:2021-01-05

独家保荐人:未来金融

募资用途:假设超额配股权未获行使,公司估计公司自全球发售获得的所得款项净额(经扣除公司应付的包销佣金及其他估计上市开支,并假设发售价为每股3.71港元)将合共约为6.5亿港元。 其中,公司所得款项净额的约80.0%或约5.2亿港元将主要用于升级现有解决方案及开发新的解决方案;此外,公司计划将所得款项净额的20.0%投资于继续开发及升级公司的金融机构RPA解决方案。

一、公司介绍

新纽科技有限公司,于往绩记录期间,为IT解决方案提供商,主要专注于为金融机构提供以软件驱动的传统型解决方案,且亦致力于为金融机构及医疗机构提供以软件驱动的创新型解决方案,包括由数据分析以及图像及文字识别技术提供支持的解决方案。

根据灼识报告,以软件驱动的传统型解决方案指各机构主要基于软件或本地部署的IT系统以数据采集及存储为重点进行数字化的解决方案;及以软件驱动的创新型解决方案包括涉及先进分析及技术的以数据驱动的系统,包括云计算、AI、IoT等,其中用户数据及反馈将会予以共享及分析,作进一步应用并就新兴业务开发IT解决方案。除传统型IT解决方案提供商外,公司亦为创新型IT解决方案提供商,乃因创新型IT解决方案应用包括数据分析以及图像及文字识别技术在内的先进技术,其中若干技术亦为金融机构及医疗机构的新兴业务开发。按2019年收入计,公司在逾2,500名中国金融机构IT解决方案提供商中排名前100,亦为一家中国医疗IT解决方案的提供商,解决方案包括特色医疗质量控制与安全预警平台,使医院主管及部门主管能够实时监控医疗专业人员的行为。

二、行业前景(评分:7.8分)

1.中国IT解决方案行业

IT解决方案乃作为组合软件包为金融行业、能源行业、医疗行业、农业、教育行业、娱乐行业及其他行业等主要领域提供的一组相关软件程序及服务。中国的IT解决方案行业于过往五年发展迅速。具体而言,按收入计,中国IT解决方案行业的市场规模自2015年的人民币1.3万亿元增至2019年的人民币2.2万亿元,复合年增长率为14.1%。随着经济增长转为侧重于服务业及中国产业升级,IT解决方案行业于2019年至2026年预计将以13.1%的可持续复合年增长率进一步发展,至2026年市场规模将达人民币5.2万亿元。于2019年,中国有逾5000名市场参与者从事IT解决方案行业。中国传统的IT解决方案行业高度分散。于2019年,人力资源管理系统市场参与者逾300名,预算管理系统市场参与者逾500名及项目管理系统市场参与者逾2,000名。

2.中国金融IT解决方案行业

金融行业已广泛采用IT解决方案,以改善运营效率,提高客户满意度及降低成本。按收入计,中国金融IT解决方案行业的市场规模自2015年的人民币446亿元(占同年IT解决方案行业市场规模的3.5%)增至2019年的人民币953亿元,占同年IT解决方案行业的市场规模的4.4%,复合年增长率为20.9%。随着金融行业内部不断推进的信息化进程,预计按收入计,中国金融IT解决方案的市场规模将于2026年达人民币3,207亿元,占同年IT解决方案行业的市场规模的6.2%,2019年至2026年的复合年增长率为18.9%。

3.第三方记账式柜台债系统市场

于中国,债券可通过柜台交易及非柜台交易予以发行。鉴于中国扩张性的财政环境,中国柜台债发行总规模自2015年的人民币396亿元增加至2019年的人民币3,382亿元,复合年增长率为71.0%。中国合资格开展柜台债发行业务的银行数量由2015年的31家增至2019年的48家,复合年增长率为11.6%。

受柜台发行的便利性、广泛的投资者覆盖率及多项有利政策的推动,中国柜台债发行总规模预计于2026年将增至人民币45,083亿元,这将提高对第三方记账式柜台债系统的需求。预计于2026年,超过4,000家银行(占中国所有银行的约90%)合资格于中国开展柜台债发行业务。

4.中国医疗IT解决方案行业

得益于中国于改善医疗质量及解决医疗资源分布不均方面有利的政府政策(如《电子病历应用等级评价标准管理办法(试行)》),按收入计,中国医疗IT解决方案行业的市场规模自2015年的人民币686亿元(占同年IT解决方案行业市场规模的5.3%)增至2019年的人民币2,303亿元(占同年IT解决方案行业市场规模的10.6%),复合年增长率为35.4%。该市场预计将于2026年增至人民币12,616亿元(占同年IT解决方案行业市场规模的24.3%),2019年至2026年的复合年增长率为27.5%。

由于包括大数据分析、IoT及AI在内的创新技术的进步,按收入计,中国创新型医疗IT解决方案的市场规模由2015年至2019年实现双位数增长,医疗IT解决方案行业的市场份额占比不断增加。按收入计,中国创新型医疗IT解决方案的市场规模由2015年的人民币297亿元增至2019年的人民币1,166亿元,复合年增长率为40.8%,且其预计将于2026年增至人民币7,781亿元,2019年至2026年的复合年增长率为31.1%。

【观点】受经济增长转为侧重于服务业及中国产业升级的推动,IT解决方案行业未来具有较大的增长空间,金融、医疗等IT解决方案行业细分领域更是势头强劲,天花板很高,堪称不错的赛道。

尤其是,得益于中国改善医疗质量及解决医疗资源分配的社会需求,以及相关政策要求,国内医疗SaaS行业已经成为亟待挖掘的 “蓝海市场”。目前国内医疗及金融行业已经逐步走出疫情影响,同时疫情也促使医疗行业进一步加速推进相关企业的医疗质控与安全预警平台的Saas方案实施,前景值得看好。

三、市场竞争力(评分:5.0分)

根据灼识报告,中国金融IT解决方案行业相对分散,竞争激烈,于2019年市场参与者逾2,500名。按2019年收入计,五大金融机构IT解决方案提供商的市场总份额为17.3%,而公司于中国金融IT解决方案行业拥有0.13%的市场份额。按2019年收入计,在逾2,500名中国金融机构IT解决方案提供商中排名前100。于2019年,中国前100名金融机构IT解决方案提供商占市场总份额的约55.0%。截至2020年03月31日,为中国国内少于十家已成功将RPA解决方案商业化并产生收入的金融机构RPA解决方案提供商之一。公司是记账式柜台债系统市场的先行者,且截至2020年03月31日,已在九家银行实施记账式柜台债系统,占截至同日中国聘请相关系统第三方提供商的合共17家银行的52.9%。

中国医疗IT解决方案行业高度分散,按2019年收入计,在合共逾3,000名市场参与者中,五大解决方案提供商的市场总份额为3.6%。于2019年,公司于中国医疗IT解决方案行业的市场份额为0.006%。公司为一家中国医疗IT解决方案的提供商,解决方案包括特色医疗质量控制与安全预警平台,使医院主管及部门主管能够实时监控医疗专业人员的行为。

【观点】虽然新纽科技作为国内柜台债第三方服务提供商,在记账式柜台债系统市场处于绝对领先地位,市场占有率高达52.9%,但在整个金融IT行业存在感却较低,只能排到100名内。由于市场相当分散,无论医疗还是金融细分领域,公司的市场份额都偏低,竞争力十分有限。

国内SaaS行业仍处于发展期,相当一部分国内SaaS企业因研发投入高、同业竞争激烈而未实现盈利,或是盈利状况不佳,而2017年以来新纽科技能保持盈利并高速增长,实属难得。不过,目前九成的收入仍来自于金融机构IT解决方案,2019年才切入的医疗领域只有一年半的数据,未来收入结构将如何变化,尚是个未知数。

四、客户及供应商(评分:3.0分)

1.客户

客户主要包括中国的银行、信托公司、资产管理公司等金融机构以及医院等医疗机构。客户亦包括系统集成商,其购买以软件驱动的解决方案以与其解决方案进行整合。于2017年、2018年、2019年及截至2020年06月30日止六个月,来自最大客户的收入分别占同期收入总额的25.7%、24.0%、16.0%及22.6%,而来自五大客户的收入分别占同期收入总额的82.8%、65.8%、52.9%及62.7%。

2.供应商

供应商主要包括软件供应商、技术支持服务提供商、电子设备供应商、装修服务供应商及人力资源外包服务提供商。于2017年、2018年、2019年及截至2020年06月30日止六个月,来自最大供应商的采购额分别占同期采购总额的36.0%、22.8%、36.8%及32.7%,而来自五大供应商的采购额分别占同期采购总额的88.0%、77.7%、85.9%及67.2%。

【观点】虽然过去三个年度大客户的营收贡献占比持续降低,但客户集中度仍然较高。若未来能保持与大客户的稳定合作关系,则有利于业绩的稳健增长,但若合作关系出现变化,也将或多或少会对公司经营造成不利影响。

五、财务数据分析(评分:6.5分)

凭借竞争优势,于往绩记录期间新纽科技录得大幅增长。收入来自为金融机构、医疗机构及其他企业提供软件开发服务、技术及维护服务以及软件销售。

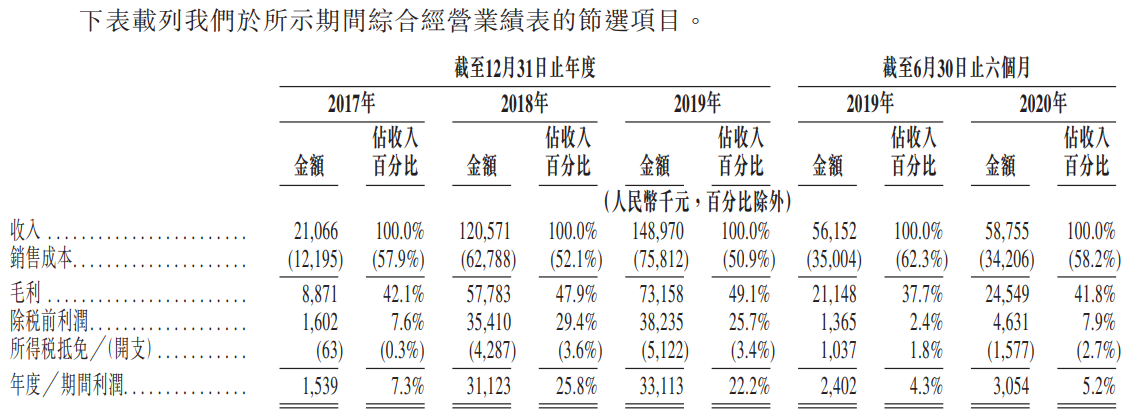

(新纽科技招股书-综合损益表)

截至2017年、2018年、2019年12月31日止三个年度,以及截至2019年、2020年06月30日止六个月,新纽科技分别取得收入约人民币2106.6万元、1.21亿元、1.49亿元、5615.2万元、5875.5万元,相应的同比增速约472.3%、23.6%、4.6%。

销售成本分别约为人民币1219.5万元、6278.8万元、7581.2万元、3500.5万元、3420.6万元,相应的同比增速约414.9%、20.7%、-2.3%,均低于营收增速;占总收益的比重约57.9%、52.1%、50.9%、62.3%、58.2%,可见成本控制取得成效。

毛利润分别约为人民币887.1万元、5778.3万元、7315.8万元、2114.8万元、2454.9万元,相应的同比增速约551.4%、26.6%、16.1%,均高于营收增速;毛利率约42.1%、47.9%、49.1%、37.7%、41.8%,呈稳步增长之势。

净利润分别约为人民币153.9万元、3112.3万元、3311.3万元、240.2万元、305.4万元,相应的同比增速约1922.3%、6.4%、27.1%;净利率约7.3%、25.8%、22.2%、4.3%、5.2%,2019年同比有所下降。

公司已建立技术团队,并将其由截至2016年12月31日的127名技术人员扩大至截至2020年06月30日的403名技术人员。公司对研发活动进行了大量投资。于往绩记录期间,研发开支大幅增加。于2017年、2018年、2019年及截至2019年及2020年06月30日止六个月,研发开支分别约为人民币320万元、1050万元、1430万元、1110万元及350万元,分别占同期收入总额的15.2%、8.7%、9.6%、19.8%及5.9%。过去三年的年复合增长率为111.18%,远高于同期港股从事IT解决方案的索信达控股(03680.HK)研发支出年复合增长率的51.8%及亚信科技(01675.HK)研发支出复合年增长率的16.3%。

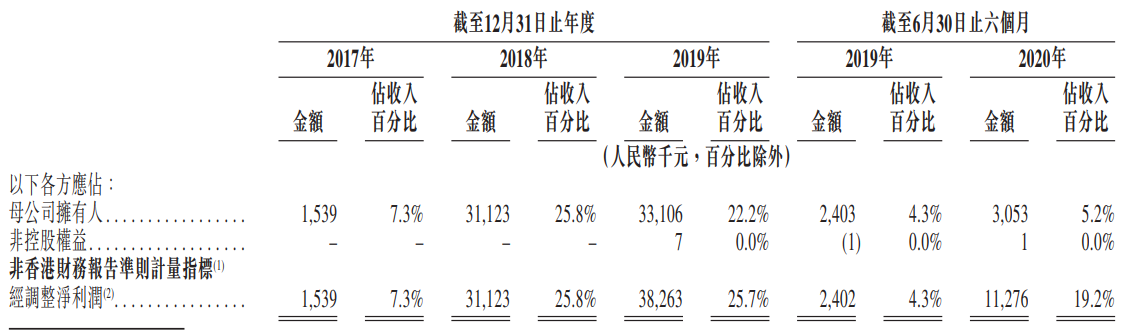

(新纽科技招股书-净利润及经调整净利润)

各期内,经调整净利润分别约为人民币153.9万元、3112.3万元、3826.3万元、240.2万元、1127.6万元,相应的同比增速约1922.3%、22.9%、369.4%;经调整后的净利率约7.3%、25.8%、25.7%、4.3%、19.2%。

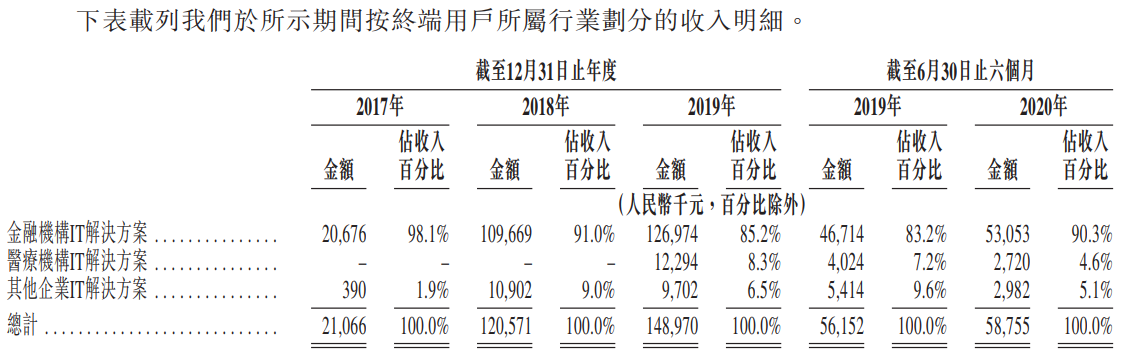

(新纽科技招股书-按终端用户所属行业划分的收入明细)

于2017年、2018年、2019年及截至2019年及2020年06月30日止六个月,金融机构IT解决方案产生的收入分别为人民币2067.6万元、1.10亿元、1.27亿元、4671.4万元及5305.3万元,其中分别有100%、90.6%、76.3%、72 .3%及92.8%来自以软件驱动的传统型解决方案。医疗机构IT解决方案产生的收入分别约为零、零、人民币1229.4万元、402.4万元及272.0万元,所有收入均来自以软件驱动的创新型解决方案。

于2017年、2018年、2019年及截至2019年及2020年06月30日止六个月,自以软件驱动的传统型解决方案分别取得收入总额的100.0%、91.4%、71.5%、69.7%及88.9%。同期,以软件驱动的创新型解决方案的收入贡献分别为零、8.6%、28.5%、30.3%及11.1%。

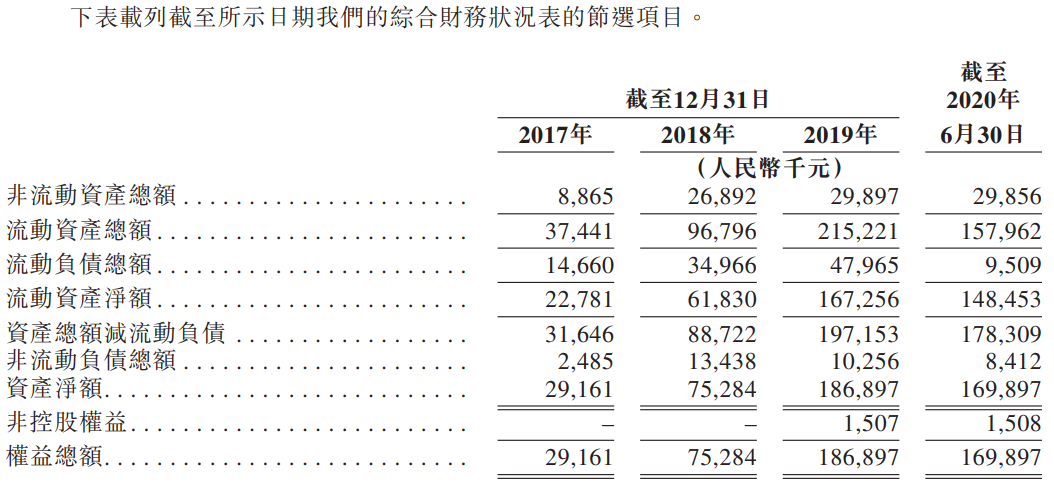

(新纽科技招股书-资产负债表)

2017-2019三个年度及2020年前6个月,流动资产净额分别约为人民币2278.1万元、6183.01万元、1.67亿元、1.48亿元,权益总额分别约为人民币2916.1万元、7528.4万元、1.87亿元、1.70亿元,过去三个年度持续增加。资产净额由截至2019年12月31日的人民币约1.87亿元减少9.1%至截至2020年06月30日的约1.70亿元,乃主要由于视作分派7350万元及支付就全球发售产生的上市开支导致流动资产净额减少,部分被应付股东款项减少3700万元(已于2020年01月结清)所抵销。

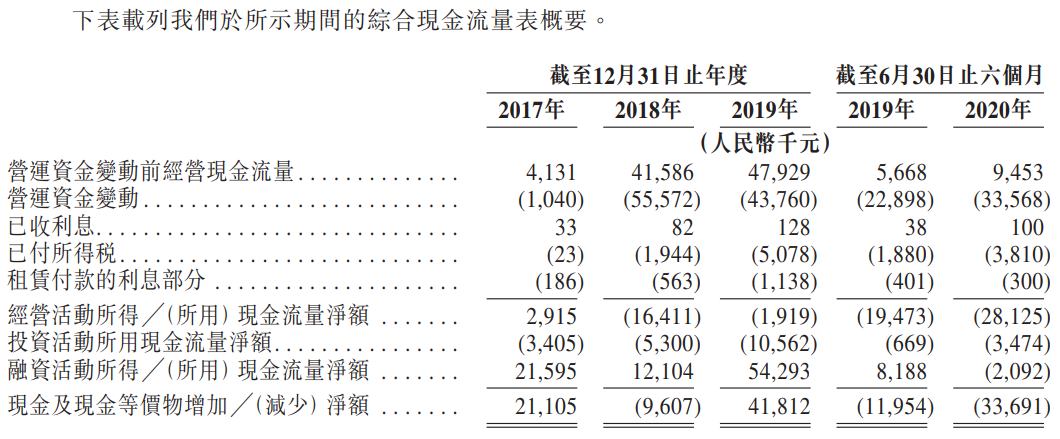

(新纽科技招股书-现金流量表)

各期内,营运资金变动前经营现金流量分别约为人民币413.1万元、4158.6万元、4792.9万元、566.8万元、945.3万元,同比不断提升;经营活动所得/(所用)现金流量净额分别约为人民币291.5万元、-1641.1万元、-191.9万元、-1947.3万元、-2812.5万元,自2018年以来为持续净流出状态,说明现金流状态较紧张;年末/期末现金及现金等价物分别约为人民币2509.0万元、1551.5万元、5733.9万元、356.1万元、2266.9万元,波动性较大。

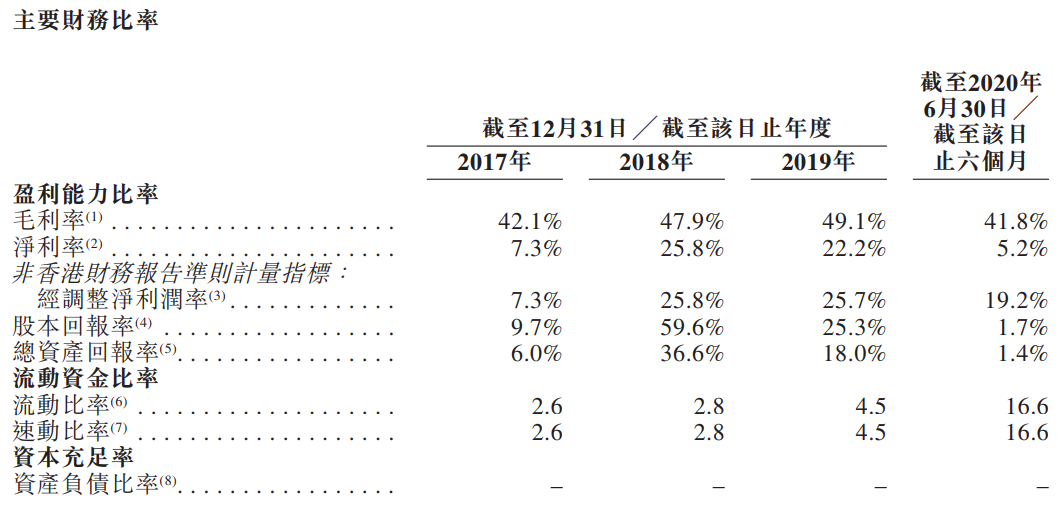

(新纽科技招股书-主要财务比率)

2017-2019三个年度及今年上半年,股本回报率(ROA)分别约为9.7%、59.6%、25.3%、1.7%,总资产回报率(ROE)分别约为6.0%、36.6%、18.0%、1.4%,经历了过山车式的起伏,显示出盈利能力很不稳定;流动比率和速动比率均分别约为2.6倍、2.8倍、4.5倍、16.6倍,短期变现能力不断增强。

【观点】财务数据显示,2017年以来,新纽科技的总收益、毛利润及毛利率、经调整后净利润及净利率均整体实现稳步增长,销售成本也在下降。不过,ROA和ROE却自2019年起持续下滑。

虽然收入和利润持续在增长,但公司2018年以来的经营活动现金流量却一直为净流出状态,状况并不乐观。据了解,其主要问题出在收入质量上,虽然一般来说来自国企的应收帐款直接违约的可能性不大,但是付款周期越拖越长显然会严重影响公司的现金流,增加资金成本。

公司目前还处于“烧钱”阶段,但是和To C端的互联网公司又不同,To B端销售决定了公司未来不太可能出现爆发性的增长。

截至12月上旬,公司在金融、医疗领域的合同余额超1.2亿元,招标项目总合约价值超1.5亿元,立项项目总预算金额超1.7亿元,可以看出在后疫情时代,公司的短期业绩增长有望延续。但作为项目型的公司,成长空间会受到一定限制,因而中长期投资价值需视其业绩表现而定。

六、首次公开发售前投资(评分:3.0分)

新纽科技已与首次公开发售前投资者订立若干融资协议。

公司于2018年04月至2019年11月曾进行多轮融资,分别向前控股股东袁宇凯先生、独立第三方柏红女士、独立第三方王伟斌先生、独立第三方黄舒敏女士、独立第三方鲍洪涛先生发售股份,发售价分别为0.18元及1.33元,较中间价折让分别为94.25 %及57.51 %,除袁宇凯先生外其余并无设立禁售期。

【观点】IPO前,公司最后一轮融资是今年01月份,投后估值8亿人民币(约9.47亿港元),以本次发售中间价计市值29.48亿港元,一年时间估值暴涨211.3%,升得很有点多。首次公开发售前投资者都是些个人,除上市后占股27.3%的二股东袁宇凯先生外,其它均没有禁售期,差评。

七、基石投资者(评分:3.0分)

公司及未来金融有限公司(独家保荐人、独家全球协调人、牵头账簿管理人及牵头经办人)已与基石投资者订立基石投资协议,据此,基石投资者已同意在若干条件的规限下按发售价认购或促使其指定实体认购总金额约人民币7850万元可购买的发售股份数目。

引入的两名基石投资者,包括弘毅资本认购4,850万人民币,民生加银认购3,000万人民币,若按发售价为每股发售股份售股份3.71元(发售价范围的中间数)计算,约占发售股份12.32%,设6个月禁售期。

【观点】基石认购比例只有12%左右,比例太低,对散户不构成信心支撑,2名基石投资者背景也较为一般,都是两只普通的私募基金,其中弘毅资本是2018年09月26日海底捞(06862.HK)上市时的基石。

八、股权架构(评分:6.8分)

在进行重组之前,公司透过一家于2011年08月在中国成立的有限责任公司北京新纽经营业务。于2016年12月,公司控股股东、董事会主席、执行董事兼首席执行官翟曙春先生收购北京新纽的全部股权,成为其唯一股东。

在上市前的股东持股结构中,现年54岁的翟曙春先生是控股股东,通过Nebula SC持有54.6%的股份;袁宇凯先生则通过Earnest Kai持股36.4%,柏红女士则通过Silver Cooperation持股5.0%。IPO后,预计主席翟曙春先生持股40.95%,前控股股东袁宇凯先生持股27.3%,前期投资者持股6.75%,公众持股25%。

【观点】在港上市后,新纽科技的控制权将继续掌握在CEO翟曙春手里,未来一致性行动较为确定。

九、发行估值(评分:4.0分)

按上市后8亿股的总股本及3.06港元~4.36港元的招股价,可得上市总市值为24.48亿港元~34.48亿港元,在目前港股市场的所有2584只个股中处于偏上游水平,体量不算小。

再按2019年度约3826.3万元人民币的经调整后净利润,根据人民币兑港币最新汇率1:1.1872,折合约4542.6万港元,计算得出静态市盈率(PE)约为53.89倍~75.90倍,远高于2019年的经调整后净利润增速,估值较贵。

与新纽科技同为垂直领域SaaS龙头的明源云(00909.HK)为例,明源云于09月25日上市,发行价16.50港元,初始总市值308.72亿港元,最终公开发售超购643.25倍,一手中签率10%,国际发售获44倍超额认购。暗盘收涨+52.42%,首日收涨+86.06%,表现出色。

截至11月24日港股收盘,明源云报46.45港元,三个月时间较发行价累计上涨约+181.52%。总市值895.2亿港元,静态市盈率约370.10倍,TTM PE约349.60倍。虽然相比明源云的估值,新纽科技看起来较低,但按其上限定价算,二者的体量却相差了约近25.96倍,远非一个等级和资质,只能说上市后新纽科技的股价具有上行潜力。

十、保荐人过往业绩表现(评分:1.0分)

本次上市由未来金融担任独家保荐人兼稳价操作人。未来金融过往无历史业绩,属于港股IPO领域的新兵,此番首秀战绩如何还待揭晓。

未来金融成立的时间较短,是一家年轻的公司。创始团队成员来自于摩根大通、花旗、瑞银、中信建投(601066.SH)国际、中银国际、交银国际等中外资知名投行,且几乎全部都在中信建投国际工作过。据其官网所称,未来金融的团队参与过的IPO案例包括Kindly Medical(01501.HK)、Tai Hing Group (06811.HK)、Doumob(01917.HK)等。

十一、同行业IPO行情表现(评分:6.4分)

新纽科技从业务大类上属于软件信息及服务板块,今年以来该板块已有7只新股在港上市。暗盘录得4涨3跌,首日5正2负,整体尚可,属明源云表现最佳。

7只新股中,伊登软件、明源云均为IT解决方案供应商,与新纽科技业务属性更为接近。除马来西亚字母股C-LINK SQ外,6家国内企业超购均上百倍,说明该板块新股整体打新热度较高,受到市场资金追捧。

小结(总评:7.0分)

新纽科技是国内少于10家成功将RPA(Robotic Process Automation,机器人流程自动化,通过以机器人执行实现流程自动化)商业化的公司之一,于12月15日通过聆讯,有望成为在港交所上市的企业级RPA第一股。

近年来,公司收入及利润稳步增长,毛利率随之提升,但ROA和ROE却自2019年以来持续下滑,经营活动现金流量也经常为负,基本面相对一般,称不上出色。处在高度分散的市场,意味着面临激烈竞争,中长期业务上存在不确定因素,未来能否有好的成长性还需观察。

短期从IPO的角度看,该股盘子不算细,有绿鞋机制,首次公开发售前投资者所持股份只有1名二股东有锁定期,基石很一般,认购比例也低。保荐人兼稳价人未来金融为首次登场,尚无历史战绩可寻。值得一提的是,招股价上下区间浮动高达42.5%,跨度挺大,而投资者认购热情却很高,预计最终公开发售超购四五百倍,基本会上限定价,一手中签率估计低至个位数。

对该股,市场短期看的还是新经济股的吸引力、目前高昂的打新情绪、保荐人的首战做业绩幻想,更多是出于搏傻的心态。料情绪面有望支持其上市初期的股价表现,因而对IPO行情持稍偏正面的态度,至于暗盘和首日能否有大的惊喜,还得看资金如何拉抬。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表