【IPO档案】

股票名称:现代中药集团

股票代码:01643.HK

上市日期:2021-01-15

招股价:0.92港元~1.47港元

最低认购额:4454.44港元

每手股数:3000股

招股总数:发行1.5亿股,其中90%为国际配售,10%为公开发售,另有15%超额配股权

募资总额:1.38~2.21亿港元

招股时间:2020年12月31日~2021年01月07日

中签公布日:2021-01-14

独家保荐人:东吴证券(国际)

募资用途:估计全球发售所得款项净额(假设超额配股权未获行使以及发售价为指示性发售价范围的中位数)合共将约为1.20亿港元。其中,该等所得款项净额约43.1%提高及扩大产能,进一步生产主要处方药,特别是目标疗效为治疗/舒缓心脑血管类不适症状的主要胶囊产品;约16.4%将用于扩大华南及华东的分销网络;约10.0%将用于透过媒体营销及推广活动提升品牌知名度;约19.5%将用于加大研发力度、采购质量管理设备及扩大产品组合;约3.3%将用于升级IT系统;及约7.7%将拨作增加一般营运资金。

一、公司介绍

现代中药集团有限公司,主要从事生产中成药(「中成药」),具体而言,在中国提供中老年人士使用的非处方药及处方药。于往绩记录期间及直至最后实际可行日期,拥有59种中成药产品。主要产品(按收益计)为补肾填精丸、气血双补丸、山玫胶囊、金匮肾气丸、心安胶囊、加味逍遥丸、护肝片、加味藿香正气丸及清瘟解毒丸。若干产品的目标用途是调和融合各种气,气这一传统中医理念通常是指,将人体内各种物质凝结一起的力量。根据欧睿报告,即使市场份额分散,但按于中国东北的补气补血类中成药丸及心脑血管中成药胶囊销售额计算,于2019年是从事中成药生产的非上市龙头公司之一。

集团历史可追溯至1980年代,主要经营附属公司于2001年由国有企业转制为有限责任公司。经过几次拥有权变更,执行董事、主席兼控股股东谢伟先生于2014年06月向独立第三方收购集团业务。利用当时的产品组合及在东北响亮的品牌名声,谢伟先生优先透过扩大中国其他地区的分销网络,从而扩展业务(推广现有产品)。于往绩记录期间,定价策略是向分销商提供相对较高的交易折扣,以在市场竞争及扩大分销网络。在张宏丽女士(执行董事兼行政总裁,于1986年加入主要经营附属公司的前身)及栗景连先生(执行董事,负责监督销售及营销)的协助下,分销网络由东北逐步扩展至华东、华南及华北。

所有产品主要以品牌「御室」销售。于往绩记录期间,所有的药品均售予分销商,而分销商则转售予零售商(如药店、药房及诊所),于是最终用家得以购入产品。集团与分销商保持买家/卖家关系,而分销商则为客户。

二、行业前景(评分:6.0分)

1.中国的传统中医药市场

中国的传统中医药市场可大致分为中成药;传统中药饮片;及中药保健品。按生产销售额计,2019年,中成药占中国传统中医药市场约63.4%,传统中药饮片占中国传统中医药市场约14.7%,中药保健品占中国传统中医药市场约21.9%。再者,值得注意的是,当发生大型公共卫生事件时,对药品的需求一般会大增。

中国中成药市场在2015年至2019年经历迅速增长。据估计,中国中成药总市场规模由2015年的约人民币6,252亿元增至2019年的约人民币8,149亿元,复合年增长率约为6.8%。中成药总市场规模预期将由2020年约人民币8,785亿元进一步增至2024年约人民币11,375亿元,复合年增长率约为6.7%。

2.中国东北中成药市场

东北地区的中成药生产商数目众多,生产各类中成药。承德御室主要从事生产补气补血类中成药丸(「QDBS中成药」)及心脑血管中成药胶囊(「CC中成药」)业务,并为从事有关中成药生产的非上市龙头公司之一(按2018年东北(包括黑龙江省、吉林省及辽宁省)销售额计算)。截至2019年12月31日止三个年度,承德御室超过50%的收益均来自东北。

东北中成药的生产销售额由2015年的约人民币508亿元增至2019年的约人民币650亿元,复合年增长率为6.4%。预期市场规模将由2020年的约人民币701亿元进一步增至2024年的约人民币881亿元,复合年增长率为5.9%。

3.中国及东北的QDBS中成药及CC中成药市场发展

中国QDBS中成药市场规模由2015年的约人民币588亿元增至2019年的约人民币934亿元,复合年增长率为12.3%,而中国CC中成药市场规模由2015年的约人民币1,537亿元增至2019年的约人民币2,265亿元,复合年增长率为10.2%。预期QDBS中成药市场规模将由2020年的约人民币1,046亿元稳步增长至2024年的约人民币1,558亿元,复合年增长率为10.5%,主要由于个人健康意识提高,及中国公民购买力上升所致。中国CC中成药市场规模预计将由2020年的约人民币2,511亿元增至2024年的约人民币3,626亿元,复合年增长率为9.6%。根据中国心血管病报告2018,中国心血管及心脑血管病患者可能达到约2.90亿名,而患者人数估计将在未来十年持续上升超过30%。

东北QDBS中成药市场规模则由2015年的约人民币58亿元增至2019年的约人民币88亿元,复合年增长率为11.0%,而东北CC中成药的市场规模则由2015年的约人民币146亿元增至2019年的约人民币198亿元,复合年增长率为7.9%。凭借利好的政府政策及中国QDBS中成药与CC中成药市场规模的增长,预期东北的QDBS中成药市场规模将由2020年的约人民币97亿元增至2024年的约人民币140亿元,复合年增长率为9.6%,而东北的CC中成药市场规模将由2020年的约人民币216亿元增至2024年的约人民币283亿元,复合年增长率为7.0%。

由于中国经济增长率预期将放缓,2020年至2024年QDBS中成药及CC中成药的增长率将低于2015年至2019年。

【观点】未来中国及东北的中成药市场前景相对一般,但仍具有一定的增长空间。

三、市场竞争力(评分:3.0分)

从中国中成药市场的竞争格局来看,2019年,根据东北非上市QDBS中成药(药丸)制造商的市场规模,公司A仍独占鳌头,市场份额约为6.29%。集团排名第二,市场份额约为1.96%。公司B位列第三,市场份额约为1.60%。公司C及公司D分别排名第四及第五,市场份额分别约为1.37%及1.07%。

2019年,根据东北非上市CC中成药(胶囊)制造商的市场规模,公司A是首屈一指的制造商,市场份额约为3.06%。公司E、公司F及公司G分别位列第二、第三和第四。集团则位列第五,市场份额约为0.43%。

按2019年收益计,五大非上市QDBS中成药丸生产商仅占约12.29%市场份额;按2019年东北的收益计,五大非上市CC中成药胶囊生产商分别仅占约5.60%市场份额。由此可见市场分散,并非由单一参与方独占。然而,集团的产品地位具竞争力。在集团七大主要产品中,其中三种在2019年的市场份额超过10%。

【观点】现代中药集团的主要运营实体为来自河北承德的中成药商承德御室金丹药业有限公司,规模和实力并不算很强,产品主要在东北有一定的市场影响力。而东北的非上市QDBS中成药(药丸)市场和非上市CC中成药(胶囊)较为分散,公司市占率偏低,并没有建立起护城河壁垒,市场竞争力有限。

四、客户及供应商(评分:4.0分)

1.客户

2017财年、2018财年、2019财年及2020年九个月,向集团五大客户(即分销商)的销售总额合共占总收益分别约79.6%、64.0%、40.2%及43.4%。除谢先生于大健康的权益外,所有五大客户均为独立第三方。若干主要客户为联交所/中国股票市场的上市公司的附属公司或中国省级财务部投资对象公司。于最后实际可行日期,已建立具有77名分销商的分销网络,覆盖中国39个城市。分销协议并非独家,倘分销商取得所需的许可证,彼等可制造、委聘其他方制造或销售类似产品。

于往绩记录期间,藉着扩大客户群(分销商数目及覆盖范围),集团成功提高非首五大客户贡献的收益比例,并减少对任何单一客户的依赖,尤其是黑龙江省金天爱心医药经销,该公司在客户列表中按销售额计曾先后排名第一位、第一位、第九位及第十六位。2017财年、2018财年、2019财年及2020年九个月,向黑龙江省金天爱心医药经销的销售所得收益则分别约为人民币4750万元、2940万元、790万元及390万元,分别占总收益约44.6%、16.9%、3.6%及1.8%。该等减少主要由于策略成功扩大客户群及扩大在中国的分销网络。具体而言,优先将产品推广予潜在新分销商或位于集团目标市场的分销商,例如当时并未大量开发新市场的地区/省份;注意到大健康的收益于同期减少,导致与集团的交易减少;及据大健康于相关期间因应市场竞争及发展而对东北地区(覆盖黑龙江及吉林)的销售网络进行调整。

2.供应商

于往绩记录期间,供应商主要向集团供应原材料,包括草药、动物组织、消耗品/添加剂及包装材料。2017财年、2018财年、2019财年及2020年九个月,向集团五大供应商的采购总额分别占采购总额约65.1%、80.2%、58.0%及65.4%。若干主要供应商为中国上市公司的附属公司。于往绩记录期间及直至最后实际可行日期,所有五大供应商均为独立第三方。

若干主要客户的联营公司亦向集团供应原材料,包括空胶囊及产品的包装物料。因此,于往绩记录期间,若干主要客户亦为供应商。根据欧睿报告,因价值链正经历垂直/横向整合,客户兼属供应商在中国制药行业属普遍,且向现有客户采购可免却向不熟识的供应商采购的风险。

【观点】由于公司的业务性质,分销商为主要客户,相对较为集中,对大分销商依赖度偏高,不过过去三年不断扩大客户群体,前五大客户的收入贡献占比已经从79.6%降至40.2%,逐步在努力降低对大客户的依赖性。若未来能进一步扩宽经销商数量及覆盖范围,将有助于继续分散客户集中度风险。

五、财务数据分析(评分:6.8分)

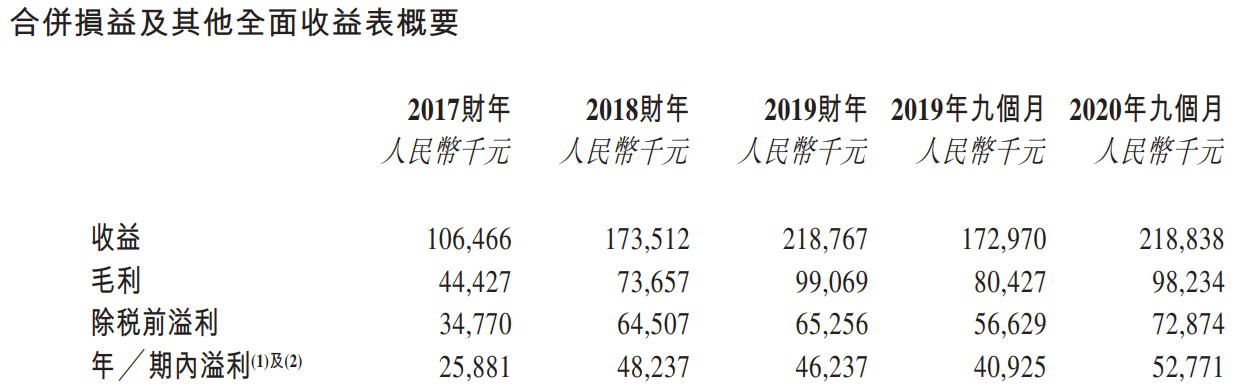

(现代中药集团招股书-综合损益表)

2017财年、2018财年、2019财年、2019年九个月、2020年九个月,现代中药集团分别取得收益约人民币1.06亿元、1.74亿元、2.19亿元、1.73亿元、2.19亿元,相应的同比增速约63.0%、26.1%、26.5%,呈稳步增长趋势。

毛利润分别约为人民币4442.7万元、7365.7万元、9906.9万元、8042.7万元、9823.4万元,相应的同比增速约65.8%、34.5%、22.1%,增速出现放缓;毛利率约41.7%、42.5%、45.3%、46.5%、44.9%,可见今年前9个月略有下降。

净利润分别约为人民币2588.1万元、4823.7万元、4623.7万元、4092.5万元、5277.1万元,相应的同比增速约86.4%、-4.1%、28.9%,2019财年同比稍有下降;净利率约24.3%、27.8%、21.1%、23.7%、24.1%。

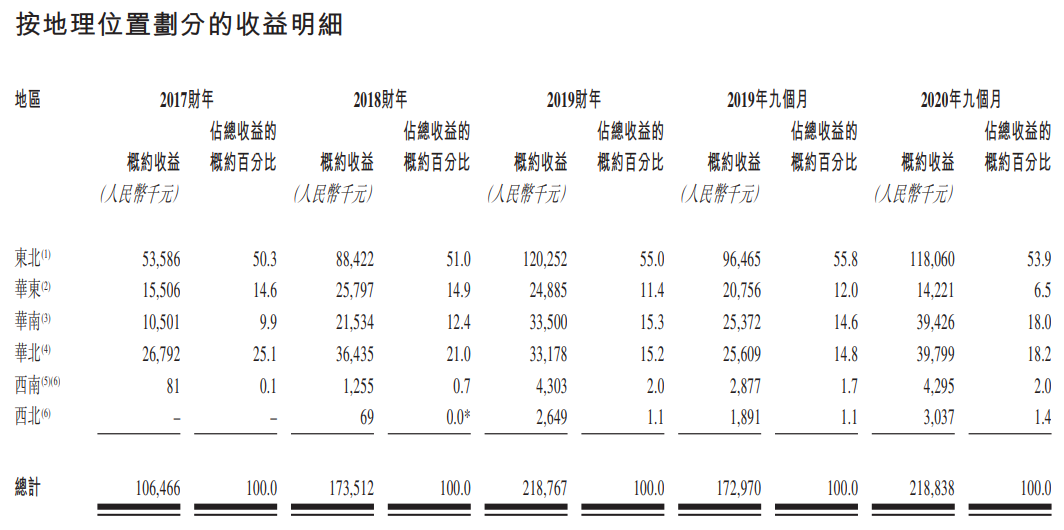

(现代中药集团招股书-按地理位置划分的收益明细)

于往绩记录期间,东北贡献逾50%收益,而且集团逐步发展华东及华南市场,旨在扩大分销网络,以及该两个地区产生的总收益由2017财年的约人民币2600.7万元增至2019财年的约5838.5万元。

2019财年的收益较2018财年增加约26.1%,主要是受惠于山玫胶囊及金匮肾气丸的贡献,东北及华南收益分别增长约人民币3183.0万元及约1196.6万元所致,惟增长因华北所得收益减少约人民币325.7万元而遭部分抵销,此乃因为与黑龙江省金天爱心医药经销进行的交易金额于2019财年减少。2020年九个月的收益较2019年九个月增长约26.5%,乃主要由于东北、华北及华南增长分别约22.4%、55.4%及55.4%,部分被华东所得收益减少约31.5%所抵销,原因为录得补肾填精丸、气血双补丸及山玫胶囊的销量下降约人民币1130万元。

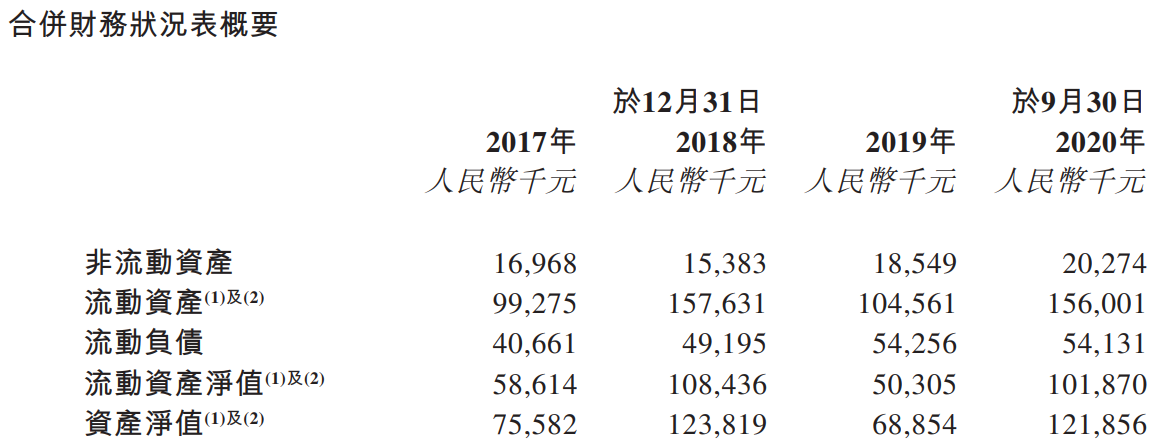

(现代中药集团招股书-资产负债表)

2017-2019三个年度及2020年前9个月,流动资产净值分别约为人民币5861.4万元、1.08亿元、5030.5万元、1.02亿元,2019年度同比减少过半。

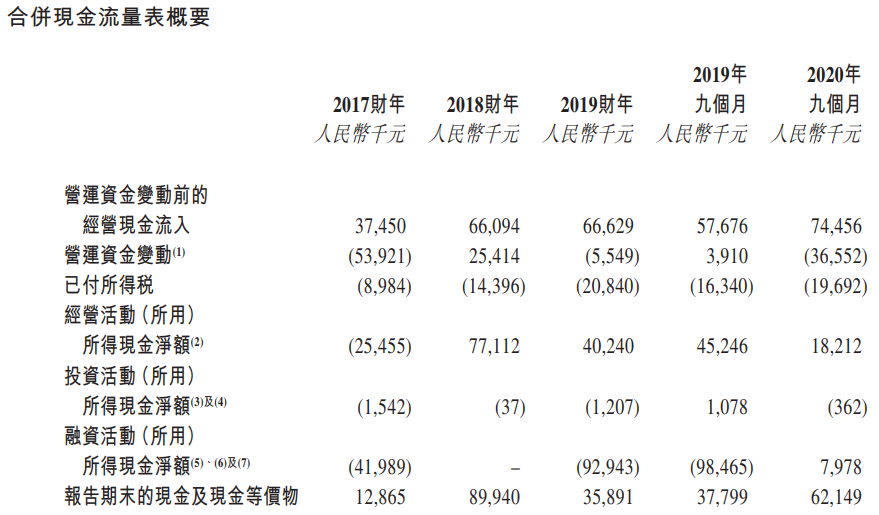

(现代中药集团招股书-现金流量表)

各期内,营运资金变动前的经营现金流入分别约为人民币3745.0万元、6609.4万元、6662.9万元、5767.6万元、7445.6万元,同比持续增加;经营活动(所用)所得现金净额分别约为人民币-2545.5万元、7711.2万元、4024.0万元、4524.6万元、1821.2万元,起伏较大;报告期末的现金及现金等价物分别约为人民币1286.5万元、8994.0万元、3589.1万元、3779.9万元、6214.9万元,2019年度呈同比锐减状态。

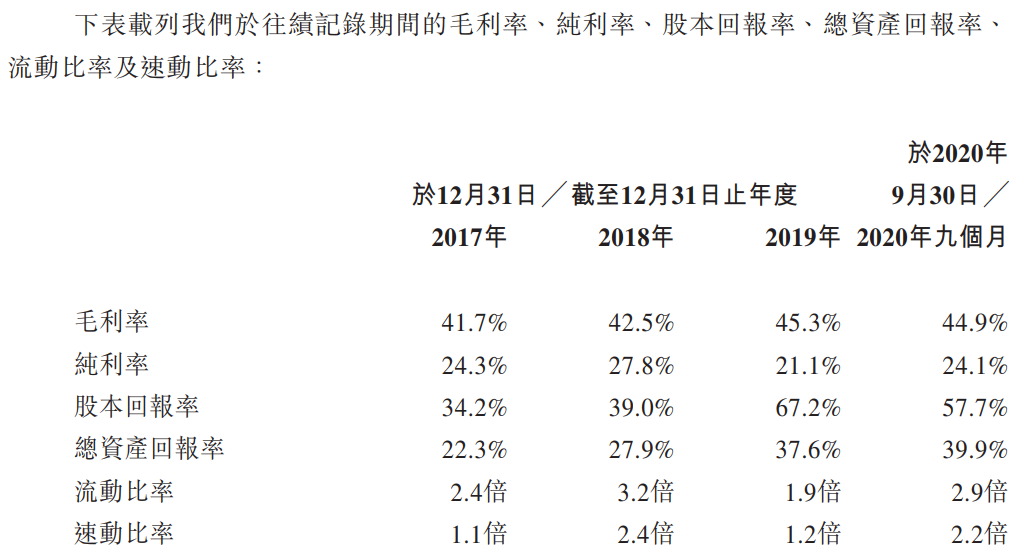

(现代中药集团招股书-主要财务比率)

2017-2019三个年度及今年前9个月,股本回报率(ROA)分别约为34.2%、39.0%、67.2%、57.7%,总资产回报率(ROE)分别约为22.3%、27.9%、37.6%、39.9%,说明过去三年盈利能力逐步提升。

流动比率分别业务2.4倍、3.2倍、1.9倍、2.9倍,速动比率分别约为1.1倍、2.4倍、1.2倍、2.2倍,显示出短期变现能力波动性较大。

2019财年的毛利率上升,主要是由于来自处方药(其毛利率相对较高)的收益相对总收益占比上升。2019财年的纯利率减少,主要是由于上市开支。2020年九个月的毛利率保持稳定及纯利率有所上升,主要归因于期内的毛利增加,主要是由于加味藿香正气丸及清瘟解毒丸的销售增加。

与其他中国中成药上市公司相比,集团的毛利率较其他市场参与者为低,而纯利率则较其他市场参与者为高。此等差异乃由于与其他市场参与者的成本结构有别所致,例如,由于首要目标为透过扩大分销网络以增加市场份额,于往绩记录期间的研发开支及资本开支较少。集团的营销开支(占收益的百分比)相对其他中国中成药上市公司较低,主要归因于其他市场参与者经营零售店,而集团并无经营零售店,以及推广零售店通常需要额外营销开支;及经营规模(按地理覆盖范围计)并不覆盖全国,而其他市场参与者则覆盖全国。

2019财年的股本回报率上升,主要是由于年内向承德御室一名股东支付股息约人民币1.03亿元。由于2020年九个月并无支付股息,对销年化纯利增加,股本回报率于2020年九个月有所下降。2019财年的总资产回报率上升主要归因于银行结余及现金减少。2020年九个月的总资产回报率进一步上升主要是由于年化纯利增加。

【观点】财务数据显示,2017年-2020年前9个月,现代中药集团的收入及毛利润均稳步增长,ROA和ROE也于过去三个年度不断上扬。不过,毛利率于今年前9个月略有下降,净利润与净利率均在2019年度同比走低,经营活动现金流波动性也大。

公司经营历史较长,预计未来仍能保持稳定运作,只是业绩增长潜力看上去有点一般,想象空间不是很大,中长期投资价值暂时不显。

六、股权架构(评分:5.0分)

紧随资本化发行及全球发售完成后(并无计及因超额配股权及根据购股权计划可能授出的购股权获行使而可能发行的任何股份),现代生物科技将直接持有公司已发行股本总额约75%。现代生物科技由谢伟先生全资拥有。因此,现代生物科技及谢伟先生被视为控股股东。

现年46岁的谢伟先生为执行董事兼主席,56岁的张宏丽女士为执行董事兼行政总裁,41岁的栗景连先生(曾用名栗景莲)为执行董事兼首席营运官。上市后,预计主席谢伟先生持股75%,公众持股25%。

【观点】现代中药集团的股权集中度很高,由主席谢伟持股四分之三,意味着未来一致性行动较为确定。但若上市后控股股东做出不当行为,也可能会对中小股东及债权人的利益造成不利影响。

七、发行估值(评分:6.5分)

按上市后6亿股的总股本及0.92港元~1.47港元的招股价,可得上市总市值为5.52亿港元~8.82亿港元,在目前港股主板市场的所有2216只个股中处于中游水平,为典型的主板小票。

再按2019年度约4623.7万元人民币的净利润,根据人民币兑港币最新汇率1:1.2002,折合约5549.4万港元,计算得出静态市盈率(PE)约为9.95倍~15.89倍,如果按下限定价较为合理一些。

八、保荐人过往业绩表现(评分:1.0分)

本次上市由东吴证券国际融资有限公司担任独家保荐人兼稳价操作人。现代中药集团是东吴证券(香港)的首秀项目,能否表演得好尚是个未知数。

九、同行业IPO行情表现(评分:1.0分)

现代中药集团虽然业务大类上属于医药行业,但在细分领域属于中成药生产商,在2020年以来的港股新股中,唯一可对标的是满贯集团(03390.HK)。

满贯集团为香港中成药及保健产品销售商,于2020年04月15日主板上市,初始总市值11.92亿港元,超购5.79倍,暗盘收跌-10.07%,首日则暴跌-35.57%,行情表现弱势。不过该股上市后股价震荡上行,于今年01月04日盘中创出新高,企稳在发行价上方。

小结(总评:6.2分)

现代中药集团为内地中成药生产商,经营历史已有近40年之久。2020年02月20日,公司首次递表港交所申请上市,失效后08月28日再次递表,并于12月24日通过聆讯,正式取得主板挂牌资格。

近三年来,公司业绩增长虽然比较稳健,但传统中成药市场的想象空间相对有限,基本面没有太大的亮点。短期从新股申购的角度看,体量较小,有绿鞋机制,无首次公开发售前投资,无基石投资者,盘子偏细可操作空间大,预计上市后股价会较为波动。

从事中医药相关业务的新股,在港股IPO市场不是太受追捧。同时需注意的是,发行价上下限幅度高达59.78%,大有碰瓷的意味,差评。唯一比较有期待值的,是保荐人东吴证券(香港)的首战,看能否往上做搏个好成绩。

如果最终认购不到15倍,不启动回拨机制的话,会更有利于股价表现一些。预计一手中签率不高,大概在10%~20%左右。综合各方面情况看,对该股的暗盘和首日行情走势持中性态度,具体需看保荐人如何操盘。

【观点】酌情考虑是否参与认购,若参与,现金小申即可。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表