【IPO档案】

股票名称:达丰设备

股票代码:02153.HK

上市日期:2021-01-13

招股价:1.50港元~1.96港元

每手股数:2000股

最低认购额:3959.51港元

招股总数:发行3.72亿股,包括2.9亿股新股及8100万股销售股份,其中90%为国际发售,10%为公开发售,另有15%超额配股权

募资总额:5.59~7.31亿港元

招股时间:2020年12月30日~2021年01月05日

中签公布日:2021-01-12

独家保荐人:富强金融资本

募资用途:假设超额配股权并无获行使,公司估计全球发售的所得款项净额合共将约为4.449亿港元(假设发售价为指示性发售价范围中位数)。其中,全球发售所得款项净额约63.0%,预期将主要用于购买塔式起重机;全球发售所得款项净额约5.3%,预期将主要用于购买扬州维修中心的设备及进行基础工程;全球发售所得款项净额约3.2%,预期将主要用于招聘更多具备特殊技能的人才,以提升公司的服务能力及竞争力;全球发售所得款项净额约18.5%,预期将主要用于偿还部分银行借款;及余下约10.0%预期将用于拨付营运资金及作一般企业用途。

一、公司介绍

达丰设备服务有限公司,是在中国成立的首家外资塔式起重机服务供应商。根据弗若斯特沙利文的资料,中国塔式起重机服务市场极为分散,按2019年的收益计,五大参与者仅占约4%的市场份额,而集团占约0.7%。自2007年以来,已成为塔式起重机服务供应商,主要向中国特级及一级EPC承建商提供咨询、技术设计、调试、施工至售后服务等一站式塔式起重机解决方案服务。于往绩记录期,主要参与客户于基建、能源、商业及住宅行业进行的EPC项目。

于最后可行日期,集团持有41项塔式起重机相关实用新型及发明注册专利。多年来,参与并见证了多个大型标志性项目的竣工,包括北京市中信银行信息技术研发基地、港珠澳大桥岛隧工程东人工岛项目、上海浦东国际机场三期扩建工程卫星厅及捷运车站钢结构工程、北京大兴新机场以及山西牛村镇温池村盂县电厂。通过进入华东市场,于2007年首次在中国建立了业务。经过多年发展,已逐步扩展到更多区域市场,并在中国各地经营业务。然而,于往绩记录期,收益主要来自华东地区的项目。

集团用于提供塔式起重机解决方案服务的塔式起重机为平头式塔式起重机、塔头式塔式起重机及动臂式塔式起重机,最大起重能力介乎81吨米至200吨米、201吨米至300吨米、301吨米至900吨米及901吨米以上。通常于一个特定项目中使用多种塔式起重机以满足客户的技术要求。于最后可行日期,机队拥有1,008台塔式起重机,均为「达丰」旗下品牌。

集团主要专注于向中国特级及一级EPC承建商提供一站式塔式起重机解决方案服务并以此产生收益。主要参与彼等于商业、基建、住宅及能源行业进行的EPC项目。于往绩记录期,已成功完成653个位于中国的项目,其中超过80%的该等项目由特级或一级EPC承建商授予。于2020年06月30日,有269个在建项目(即已获授但尚未完成的服务合约)及29个手头项目(即已获授但尚未开始的服务合约)。于往绩记录期并无任何亏损项目。

二、行业前景(评分:6.0分)

在中国稳定的经济增长及强劲的建设需求驱动下,中国的塔式起重机服务市场在过往数年中取得快速发展。中国塔式起重机服务市场的收益自2015年的约人民币702亿元增加至2019年的约人民币1,016亿元,2015年至2019年的复合年增长率为9.7%。展望未来,随着建筑业的可预见稳定发展、持续的城市化进程以及政府大力推广装配式建筑,预计中国的塔式起重机服务市场将在未来数年内以复合年增长率约7.9%进一步发展,于2024年收益达至约人民币1,488亿元。

此外,塔式起重机服务市场上塔式起重机服务供应商的利用率为评估塔式起重机一段时期的利用率情况的量化指数。一般而言,利用率等于工地上产生收益的塔式起重机的总吨米除以塔式起重机服务供应商于一段时期的在管总吨米。于2019年,业内的塔式起重机平均利用率约为64.0%。

【观点】疫情之后,国内建筑产业如期复苏,但与以往不同的是,建筑产业的内部却出现了种种深刻的变化,进行升级转型,特别是传统现浇建筑方式向装配式建筑方式转变,这给中大型塔式起重机带来较好的发展机遇。该领域在未来数年或存在巨大的供需缺口,这将带动对塔式起重机(服务行业,特别是中大型的塔式起重机及相关服务和解决方案的公司,进入高景气周期。

尽管装配式建筑在政策的力推下,近年来有了较大的长进,但是与国外相比,我国装配式建筑还处于早期阶段。若从整个建筑行业尚不足20%的塔机渗透率来看,塔机服务行业或许是目前建筑板块里面仅剩的、少为人知的且即将步入成长期的蓝海市场之一,而该行业内市占率第一和第二的企业距离市场饱和度尚存在较大距离,这意味着赛道的背后同样存在着不错的发展空间。

从短期或中期发展趋势来看,整个塔机行业仍将保持稳健增长,市场蛋糕也随之而持续做大做强。而站在长期视野,由于中国城镇化进程的持续,建筑行业产业化升级带来装配式建筑的崛起,塔机市场因而有望长期的增长。塔机服务市场规模的增速预计未来数年仍将高于我国GDP增速,发展势头不俗,但总的增长潜力相对不会太高。

三、市场竞争力(评分:7.5分)

中国塔式起重机服务市场极为分散,截至2019年年底,约有7,000多名参与者,其中大部分为小型私人公司及所配备塔式起重机总起重能力低(按吨米计)的个人塔式起重机服务供应商。按2019年的收益计,中国塔式起重机服务市场的五大参与者仅占约4.0%的市场份额。

中国塔式起重机服务供应商主要包括五类参与者:隶属于国有企业或建筑公司的服务供应商;私人公司;外资企业;隶属于塔式起重机制造公司的服务供应商;及个人服务供应商。

于2019年,公司实现收益约人民币约7.05亿元(基于管理账目),按收益计,在2019年中国所有塔式起重机服务供应商中排名第二,市场份额约为0.7%。

公司为中国塔式起重机服务市场领先塔式起重机服务供应商之一。截至2019年年底,按收益计,公司为中国第二大塔式起重机服务供应商。公司亦为中国第一大外资塔式起重机服务供应商。此外,中国已于为核电站及LNG接收站项目提供塔式起重机服务确立领先地位。截至2019年年底,公司参与了中国50%以上的核电站项目及约60%的LNG接收站项目。

【观点】从全球视野和产业发展历史来看,塔机服务行业具有技术、人员、安全责任等壁垒,随着塔机大型化、服务专业化,将逐步形成寡头垄断格局。

(1)行业“马太效应”显著

近年来,装配式建筑成为建筑业新浪潮之一,然而预制构件重量远高于传统建筑部件,行业对塔式起重机起重量要求大幅提高,因此对中大型塔式起重机的需求大增,加上今年公共卫生事件的影响,倒逼小企业出局,原本分散的塔式起重机行业市场集中度得以提升。

虽然国内的塔式起重机服务行业分散,但是由于头部企业拥有优秀的经营能力和风险控制能力,因此市场竞争力不断增强。另外,在“房住不炒”的大背景下,地产行业市场集中度不断提升。而地产集采模式将推动上游设备供应商、服务提供商等龙头企业扩大市场份额。因此塔式起重机服务行业市场集中度有望得以提升,且行业马太效应会愈加明显。

参考已进入成熟发展阶段的北美市场的行业竞争格局,排名第一的MORROW公司(位列全球第六),其在北美市场市占率在2019年达到了28.04%;北美市场排名第二的Maximus公司,在北美市场市占率也达到了约18.41%;而北美前五的塔机租赁和服务提供商的合计市占率约为68.9%,前十家占据了84.4%。中国市场也有望复制此发展路径,无论是CR5,还是前一二名的行业参与者,其在国内塔机服务市场的市占率都具有潜在发展空间。

(2)与行业龙头比较

在塔式起重机服务行业中,目前行业龙头是建设机械(600984.SH)子公司庞源租赁,达丰设备行业第二,但是通过塔式起重机利用率、资产端以及负债端三个角度对比来看,达丰设备的潜力更大。

建设机械和达丰设备的客户付款模式类似,截至2019年末,建设机械的应收账款和应收票据共28.04亿元,占总资产的比例为27.1%;1年以内应收账款占比为70.7%,应收账款周转天数为247天。

而截至2020年03月31日,达丰设备的贸易应收款项为3.62亿元,占总资产比例为17.7%。根据披露,约91.9%的贸易应收账款来自国有企业,约3.2%来自财务状况稳健的上市非国有企业。1年以内应收账款占比长期维持在85%左右,应收账款周转天数基本维持在150天左右。从应收账款来看,达丰设备优于建设机械,回款效率较高,也说明公司管理效率高。

最后看负债端。建设机械过去几年战略为高速扩张,而达丰设备则相对稳定,最直接表现在于资产负债率上。从资产负债率来看,建设机械近年来不断在增长,从2016年的42.26%提升至2019年的63.29%,3年内上升21.03%。

相比之下,在稳态扩张的战略的指导下,达丰设备塔式起重机规模小幅增长,债务逐步收缩,其资产负债率从2016年的76.8%下降至2019年的59.2%,3年内资产负债率下降17.6%。

(3)市占率有待提高

在高度分散的行业格局下,虽然达丰设备在我国所有塔式起重机服务供应商中排名第二,但市场份额很低,规模和实力还较为有限,并未建立起护城河壁垒。在港上市后,或可借助资本市场的力量,在巩固既有行业地位的前提下,不断发展壮大,扩大业务范围和市占率,增强市场竞争力。

四、客户集中度(评分:3.0分)

集团客户通常为中国特级及一级EPC承建商(主要包括中国国有企业及公众公司)。客户委聘集团按逐个项目基准提供塔式起重机解决方案服务,并通常根据提供服务的单位(如在项目场地配置的塔式起重机及劳工数量)以及根据所签署服务合约规定的条款,按月结算款项。截至2018年、2019年及2020年3月31日止三个年度及截至2020年06月30日止三个月,向五大客户提供的塔式起重机解决方案服务所得收益分别约为人民币4.06亿元、4.91亿元、6.20亿元及1.82亿元,分别约占同期总收益的73.9%、74.7%、83.3%及88.7%,而向最大客户提供的塔式起重机解决方案服务所得收益分别约为人民币2.79亿元、3.35亿元、4.20亿元及1.26亿元,分别约占同期收益的50.8%、51.0%、56.4%及61.3%。五大客户均为中国国有企业。

【观点】达丰设备的客户集中度颇高,且五大客户的营收贡献占比持续上升,说明对大客户严重依赖。由于前五大客户均为国有企业,一般来说合作关系会较为稳定,但若未来合作关系有所变化,则将会对公司经营及业绩表现产生较大负面冲击。

五、财务数据分析(评分:6.0分)

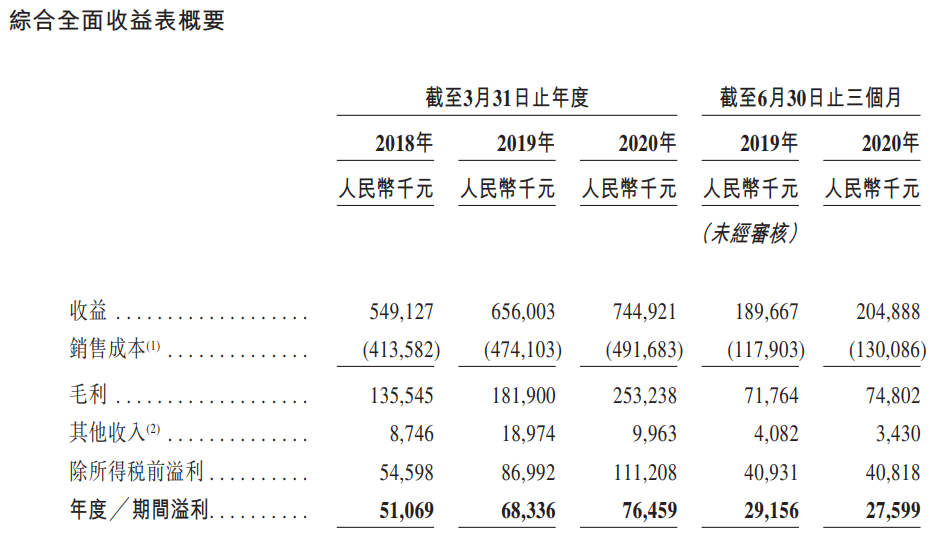

(达丰设备招股书-综合损益表)

截至2018年、2019年、2020年03月31日止三个年度,以及截至2019年、2020年06月30日止三个月,达丰设备分别取得收入约人民币5.49亿元、6.56亿元、7.45亿元、1.90亿元、2.05亿元,相应的同比增速约19.5%、13.6%、8.0%,增速逐步放缓。过去三年的年复合增长率为16.49%。

销售成本分别约为人民币4.14亿元、4.74亿元、4.92亿元、1.18亿元、1.30亿元,相应的同比增速约14.6%、3.7%、10.3%;占总收益的比重约75.3%、72.3%、66.0%、62.2%、63.5%,过去三年逐步下降,但今年前6个月同比有所上升。

毛利润分别约为人民币1.36亿元、1.82亿元、2.53亿元、7176.4万元、7480.2万元,相应的同比增速约34.2%、39.2%、4.2%,过去三年的复合增长速度约为36.7%;毛利率约24.7%、27.7%、34.0%、37.8%、36.5%,今年上半年同比略有下滑。

净利润分别约为人民币5106.9万元、6833.6万元、7645.9万元、2915.6万元、2759.9万元,相应的同比增速约33.8%、11.9%、-5.3%,过去三年的年复合增长率为22.36%;净利率约9.3%、10.4%、10.3%、15.4%、13.5%。

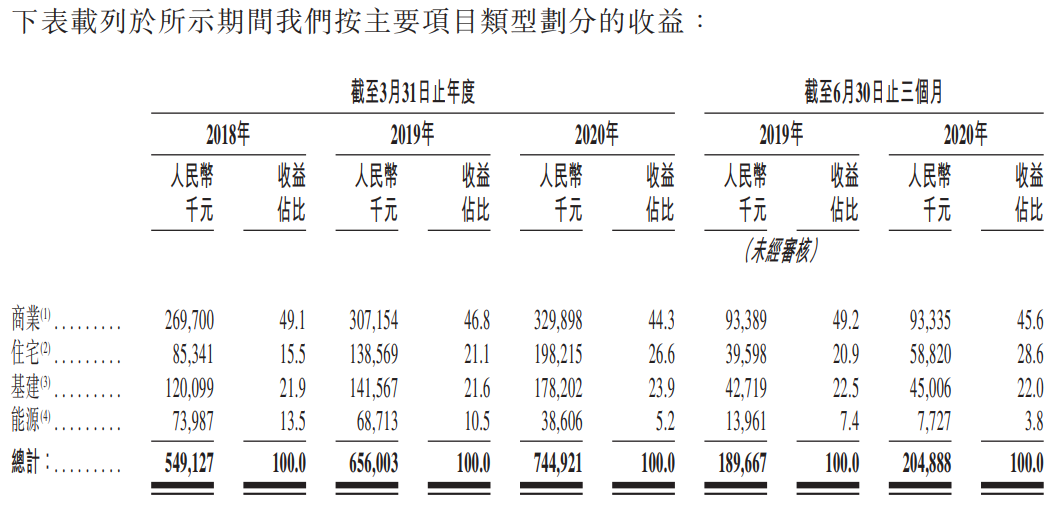

(达丰设备招股书-按主要项目类型划分的收益)

按主要项目类型划分的收益来看,各期内,来自商业项目的收入占比虽逐步下降,但仍然达到四成以上。来自住宅项目、基建项目及能源项目的收入则合计占比超五成。

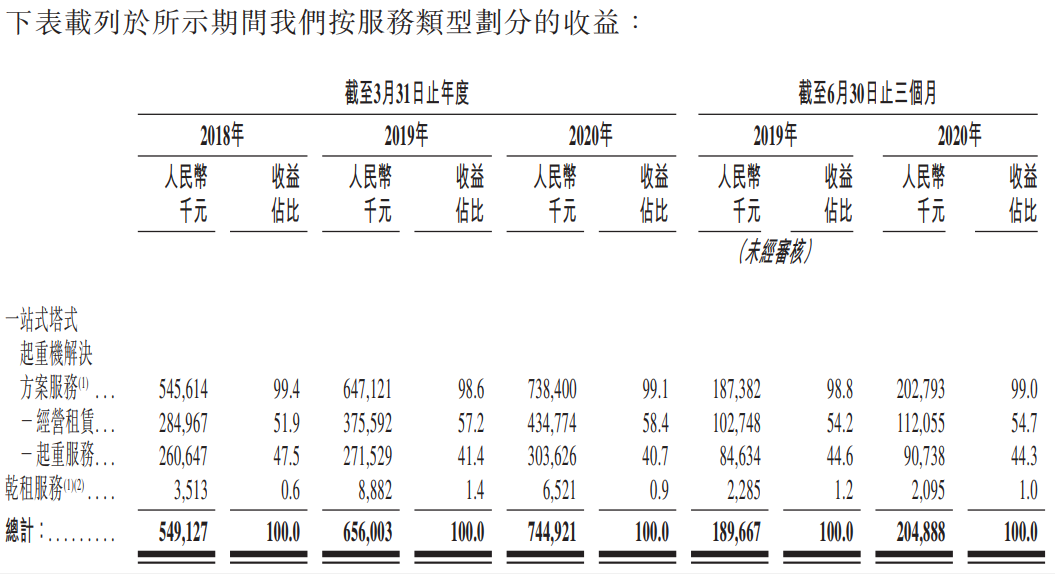

(达丰设备招股书-按服务类型划分的收益)

按服务类型划分的收入来看,各期内,来自一站式塔式起重机解决方案服务的收入一直贡献了绝大部分收入,而来自干租服务的收入只占极小部分。

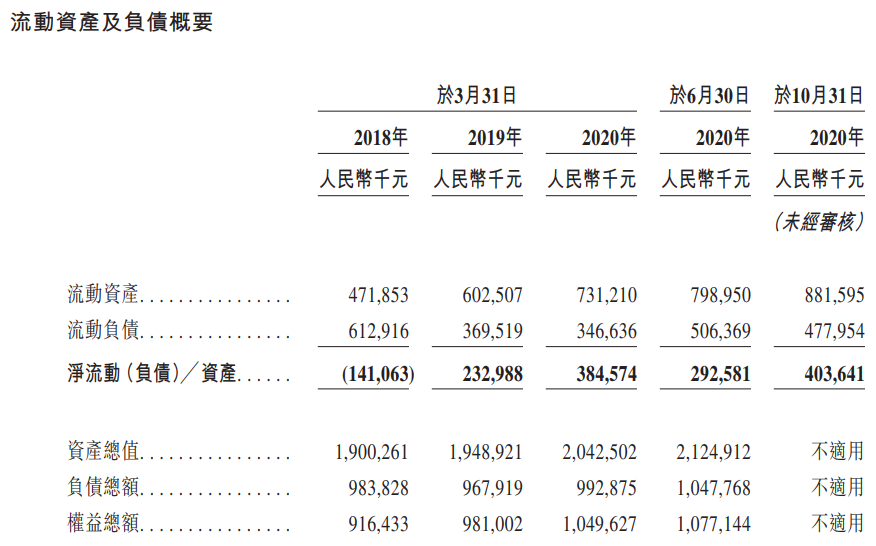

(达丰设备招股书-资产负债表)

各期内,净流动(负债)/资产分别约为人民币-1.41亿远、2.33亿元、3.85亿元、2.93亿元、4.04亿元,逐步得到好转。

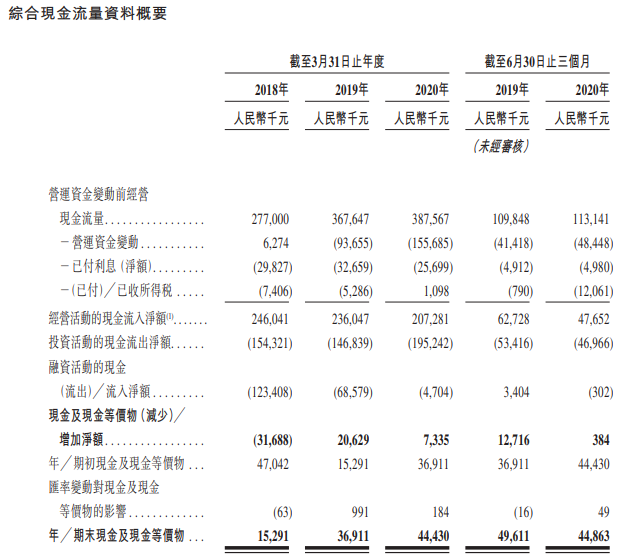

(达丰设备招股书-现金流量表)

各期内,营运资金变动前经营现金流量分别约为人民币2.77亿元、3.68亿元、3.88亿元、1.10亿元、1.13亿元,呈持续增加之势;经营活动的现金流入净额分别约为人民币2.46亿元、2.36亿元、2.07亿元、6272.8万元、4765.2万元,同比不断减少;年/期末现金及现金等价物分别约为人民币1529.1万元、3691.1万元、4443.0万元、4961.1万元、4486.3万元,今年上半年同比略有减少。

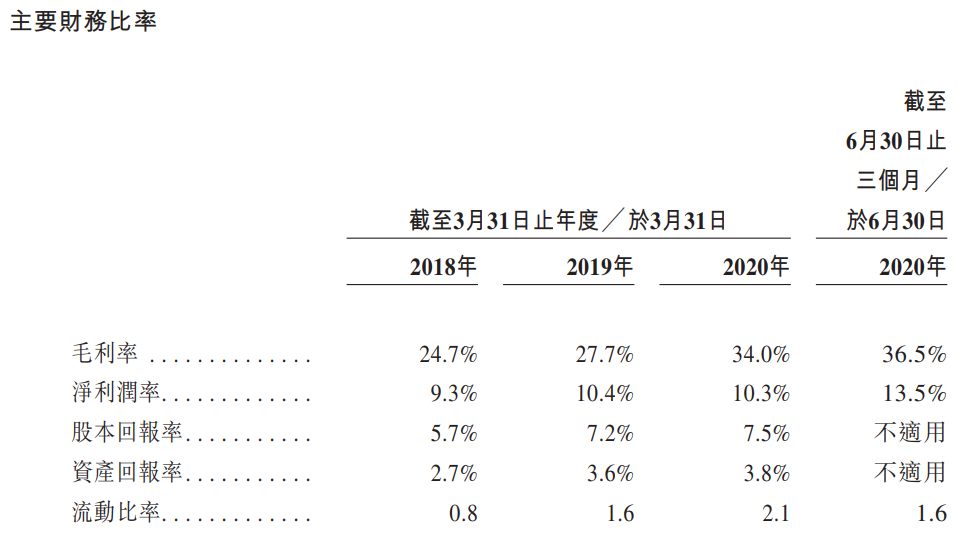

(达丰设备招股书-主要财务比率)

2017-2019三个年度,股本回报率(ROA)分别约为5.7%、7.2%、7.5%,资产回报率(ROE)分别约为2.7%、3.6%、3.8%,显示出盈利能力逐步增强。

过去三个年度及今年前6个月,流动比率分别约为0.8倍、1.6倍、2.1倍、1.6倍,短期变现能力于今年上半年转弱。

【观点】财务数据显示,2017年以来,达丰设备的总收入和毛利润均平稳增长,ROA和ROE逐年提升。不过,毛利率和净利率均于今年上半年同比下滑,经营活动现金流也持续减少。预计未来公司仍能保持稳健经营态势,业绩具备一定成长性,中长期投资价值可期待,不过也需要进一步观察。

六、基石投资者(评分:5.5分)

作为国际发售的一部分,公司、富强证券有限公司(作为联席全球协调人)及独家保荐人已与两名基石投资者订立基石投资协议,据此,基石投资者已同意在若干条件规限下,以发售价认购总额约2.093亿港元可购买的数目的股份。基石投资者包括中联重科(000157.SZ/01157.HK)的间接全资附属公司中联重科香港及Yanlord Investment Limited(由新交所上市公司仁恒置地集团有限公司的主席、行政总裁兼控股股东钟声坚全资拥有)。

其中,中联重科香港为中联重科股份有限公司的间接全资附属公司,中联重科主要从事工程机械和农业机械的研究、开发、製造、销售及服务。Yanlord Investment由新交所上市公司仁恒置地集团(新交所:Z25)的主席兼控股股东鐘声坚先生全资拥有,该公司主要于中国从事住宅、商业及综合物业项目开发。

仁恒置地投资乃一家于英属处女群岛注册成立的有限公司及主要从事投资业务,由新交所上市公司仁恒置地集团有限公司的主席、行政总裁兼控股股东钟声坚先生全资拥有。二者均来自于公司所处塔机行业及其产业链上下游的代表性公司或长期合作伙伴。

据悉,中联重科香港此前也曾成为联交所上市公司远大住工(02163.HK)及云南建投混凝土(01847.HK)的基石投资者,此两者均为港股装配式建筑概念板块的核心标的,上市首日双双破发。云南建投混凝土于2019年10月31日上市,首日跌-10.42%;远大住工于2019年11月06日挂牌,首日跌-0.10%。

【观点】引入的两名基石投资者,中联重科国际贸易(香港)有限公司认购1.513亿元股份,以及Yanlord Investment(仁恒置地投资)认购5,800万元股份,合共认购2.093亿元股份,按中间价计算,约占发售股份32.5%,设六个月禁售期。基石认购的比例一般,不算太高。

七、股权架构(评分:3.0分)

达丰设备的历史可追溯至2006年,控股股东是新加坡达丰集团。该集团公司在20世纪70年代成立,最早从事二手工程机械的买卖以及租赁业务,后来业务区域从新加坡拓展至其他东南亚国家、澳大利亚和中国等。

IPO前新加坡黄山忠Ng Chwee Cheng家族通过实质拥有65.3654%的Tat Hong China持有达丰设备95.75%的股份,中国核工业则持有1.95%的股份。

于全球发售完成后,控股股东Chwee Cheng控股股东组别、Chwee Cheng& Sons、TH60 Investments、THSC Investments、Tat Hong Holdings、Tat Hong

International、TH Straits 2015及Tat Hong China将实益拥有公司已发行股本合共约64.9%(不计及因超额配股权获行使而可能发行的股份或因根据购股权计划可能授出的任何购股权获行使而可能发行的任何股份)。

上市后,预计现年66岁的非执行董事兼董事会主席黄山忠及其家庭成员持股64.87%,64岁的非执行董事孙兆林先生的儿子孙田先生持股1.73%,中国核工业持股1.46%,公众持股持股31.94%。

【观点】达丰设备的控制权始终掌控在黄氏家族手里,股权集中度较高,未来一致性行动较为确定。但若上市后控股股东做出不当行为,也可能会损害中小股东及债权人的利益。

八、发行估值(评分:5.0分)

按上市后1,166,871,250股的总股本及1.50港元~1.96港元的招股价,可得上市总市值约为17.503亿港元~22.871亿港元,在目前香港主板市场的2591只个股中处于中游水平,体量不算太小。

再按2019年度约7645.9万元人民币的净利润,根据人民币兑港币最新汇率1:1.1889,折合约9090.2万港元,计算得出静态市盈率(PE)约为19.25倍~25.16倍,估值一般,并不算便宜。在A股上市的行业龙头建设机械,最新总市值在120亿左右,静态市盈率24倍左右,相比之下达丰设备的估值没有多少优势。

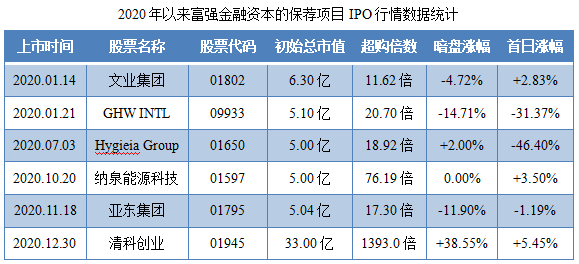

九、保荐人过往业绩表现(评分:5.0分)

本次上市由富强金融资本有限公司担任独家保荐人,富强证券为价格稳定操作人,两者为一家人。富强金融资本近两年共保荐了9家企业上市,大都是些小票。暗盘录得5涨1平3跌,首日4正5负,迄今破发的有6只,历史业绩不佳。

今年以来共6个项目,均是独家保荐。暗盘2涨1平3跌,首日3正3负,2只字母股都是大面,至今4只破发。

小结(总评:6.0分)

达丰设备于12月15日通过港交所的聆讯,在港上市后,将成为港股市场的塔机服务第一股,有一定稀缺性。近年来,公司业绩平稳增长,基本面较为扎实,未来具备成长性,但身处传统重资产行业,业务属于旧经济股,发展天花板不是太高。

短期从新股申购的角度看,体量不算太细,有绿鞋机制,无首次公开发售前投资,2名基石认购超三成公开发售股份。保荐人富强金融资本往绩很一般。从建筑行业大类来说,今年该板块有20只新股,虽然达到65%上涨率,且出了5只首日翻倍暴涨的妖股,但均是市值很细的港澳小企业,容易操作。而内地建筑企业多数体量偏大一些,且很难有妖股基因,上市后股价波动性相对不会很大。

需要注意的两点是:一,本次招股价上下浮动高达30.7%,怎么定价会影响上市之后的表现,预计最终超购倍数会在15~50倍之间,料公开发售部分会回拨至30%,大概率中下限定价;二,本次IPO有8100万股旧股,占总发行量的21.7%,若上市首日就卖出,将会对股价产生不利影响。

综合各方面来看,对该股的IPO行情持中性偏审慎态度,暗盘和首日股价走势如何,需看旧股的抛售情况及护盘情况。

【申购建议】可参与价值不是太大,需酌情考虑是否认购。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表