【IPO档案】

股票名称:健倍苗苗

股票代码:02161.HK

上市日期:2021-02-05

招股价:1.20港元

每手股数:2000股

最低认购额:2424.18港元

招股总数:拟公开发售4468.6万股,占紧随建议分拆完成后已发行健倍苗苗股份总数约5.0%

募资总额:0.54亿港元

招股时间:2021年01月26日~01月29日

中签公布日:2021-02-04

独家保荐人:中国银河国际

募资用途:按发售价每股发售股份1.2港元计算,发售净筹约1060万港元,47.2%用于为品牌中药的产品组合开发及品牌管理提供资金,43.4%用于拨付自第三方品牌拥有人取得额外分销权的付款(预付、分期或其他方式)作为公司的第三方品牌产品组合增长策略的一部分,9.4%用于补充营运资金及用于一般企业用途。

一、公司介绍

健倍苗苗(保健)有限公司,为总部设于香港的领先品牌医疗保健品推广及分销公司,产品据点遍及大中华、东南亚及其他选定国家。根据弗若斯特沙利文报告,于2019年,于香港经营非处方品牌药及非处方品牌中药的品牌运营商中按收益计排名第四。公司的产品组合包括一系列广泛的优质品牌医疗保健品,分为两个产品类别:消费者医疗保健品,包括品牌药(主要以非处方药形式分销)及健康保健品;及品牌中药,包括非处方品牌中药及浓缩中药颗粒产品。

截至2020年03月31日,按库存单位计算,公司的组合包括194个品牌逾1,700款产品,包括700多款单味及复方浓缩中药颗粒产品,而根据弗若斯特沙利文报告,此情况与行业惯例一致。鉴于各品牌或会包括多款产品或多款按库存单位计算的产品,而其剂量及包装大小不一,因此公司经营的产品数目远高于组合中的品牌数目。

公司的产品组合包括第三方品牌(通过与第三方品牌拥有人的分销或引进授权安排取得分销权)及自主品牌(拥有该等品牌,并于内部或在第三方制造商支援下制造产品)的产品。于2020年03月31日,经营合共20个主要品牌(按财政年度内的收益贡献计识别为20大品牌),包括11个第三方品牌及9个自主品牌(主要品牌如下),合共占该财政年度总收益的94.3%

二、行业前景(评分:5.2分)

公司的品牌医疗保健品组合大致分为两个产品类别,即消费者医疗保健及品牌中药。消费者医疗保健品进一步分为:品牌药(主要为非处方品牌药,在香港分类为西药);及健康保健品(在香港分类为非药品)。另一方面,品牌中药包括非处方品牌中药及浓缩中药颗粒产品,在香港分类为中药。

2015-2019年,香港非处方品牌药市场、保健品市场、品牌中药、浓缩中药颗粒产品市场规模的复合年增长率分部约3.1%、2.7%、4.7%、9.7%,预计2019-2024年约1.5%、1.5%、1.9%、6.2%。

【观点】从数据可以看出,香港的医疗保健品市场呈缓慢增长态势,各细分领域天花板很低,很难有想象空间,行业发展前景较为黯淡。

三、市场竞争力(评分:5.0分)

由于产品种类繁多,品牌医疗保健市场高度分散,参与者众多。公司主要与一般向其自主品牌产品或第三方品牌产品提供注册、推广、商品化或销售等一系列增值服务的品牌营运商进行竞争。香港品牌营运商(包括制造商及贸易公司)的竞争格局相对多元化。

于2019年按收益计开展非处方品牌药及非处方品牌中药业务且总部设于香港的五大品牌营运商合计占据26.1%的市场份额,公司排名第四,市占率约4.2%。

【观点】虽然健倍苗苗在香港本土的所处行业内排名第四,但该领域蛋糕偏小,发展潜力低,公司的规模和实力也较为有限,缺乏护城河壁垒,竞争优势不明显。

四、主要供应商及客户(评分:3.0分)

公司的的供应商包括原材料或包装材料供应商;及制成品供应商(即第三方品牌拥有人及第三方制造商)。自制产品的主要原材料为薄荷醇、扑热息痛、中草药、化学品及辅料,而使用的主要包装材料包括纸张及铝箔,其中大多数为市场上常见的普通商品。截至2018年、2019年及2020年03月31日止年度以及截至2020年07月31日止四个月,五大原材料或包装材料供应商分别占原材料及包装材料采购总额的72.9%、66.4%、67.3%及78.3%。同期,五大制成品供应商(即第三方品牌拥有人及第三方制造商)分别占制成品采购总额的91.8%、88.6%、58.7%及63.3%。

在香港将大部分产品直接销售予公司客户(包括各大现代贸易连锁店、注册药房及药店、贸易公司、企业客户以及医院及诊所),并委聘相对少数的分销商及批发商将选定产品分销香港、中国及海外,由彼等将产品转售予其下游客户。与主要零售商、香港分销商及海外分销商以及批发商保持稳定关系。截至2018年、2019年及2020年03月31日止年度以及截至2020年07月31日止四个月,五大客户分别占收益的35.2%、40.4%、28.3%及40.9%。

【观点】对医疗保健品销售商来说,成本端的供应商情况是影响公司经营及业绩表现的重要因素。公司的供应商和客户集中度都较高,虽然近年来供应商集中度正在降低,但高集中度将是需要关注的风险因素。最直接的后果,是上游供应商拥有高话柄权。这也意味着,公司的成本控制将成为一个问题。

五、财务数据分析(评分:6.0分)

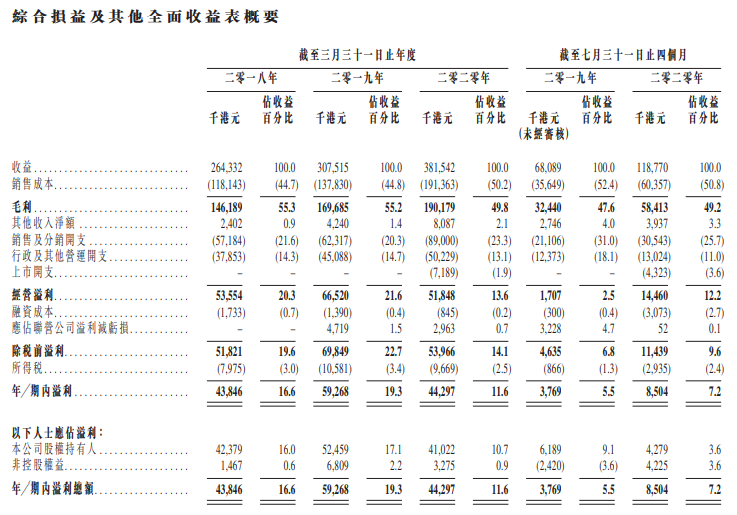

(健倍苗苗招股书-综合损益表)

截至2018年、2019年、2020年03月31日止三个年度,以及截至2019年、2020年07月31日止四个月,公司分别取得收益约2.64亿港元、3.08亿港元、3.82亿港元、6808.9万港元、1.19亿港元,相应的同比增速约16.3%、24.1%、74.4%,呈稳步增长之势。过去三个财年的年复合增长率20.14%,需要关注的是,2020财年还包括了口罩产品带来的收入影响。

销售成本分别约为1.18亿港元、1.38亿港元、1.91亿港元、3564.9万港元、6035.7万港元,相应的同比增速约16.7%、38.8%、69.3%,与营收变动趋势一致;占总收益的比重约44.7%、44.8%、50.2%、52.4%、50.8%,过去三个财年稳中有升。

毛利润分别约为1.46亿港元、1.70亿港元、1.90亿港元、3244.0万港元、3841.3万港元,相应的同比增速约16.1%、12.1%、80.1%;毛利率约55.3%、55.2%、49.8%、47.6%、49.2%,过去三个财年稍有下滑。

净利润分别约为4384.6万港元、5826.8万港元、4429.7万港元、376.9万港元、850.4万港元,相应的同比增速约35.2%、-25.3%、125.6%,可见2019财年同比有所减少;净利率约16.6%、19.3%、11.6%、5.5%、7.2%。

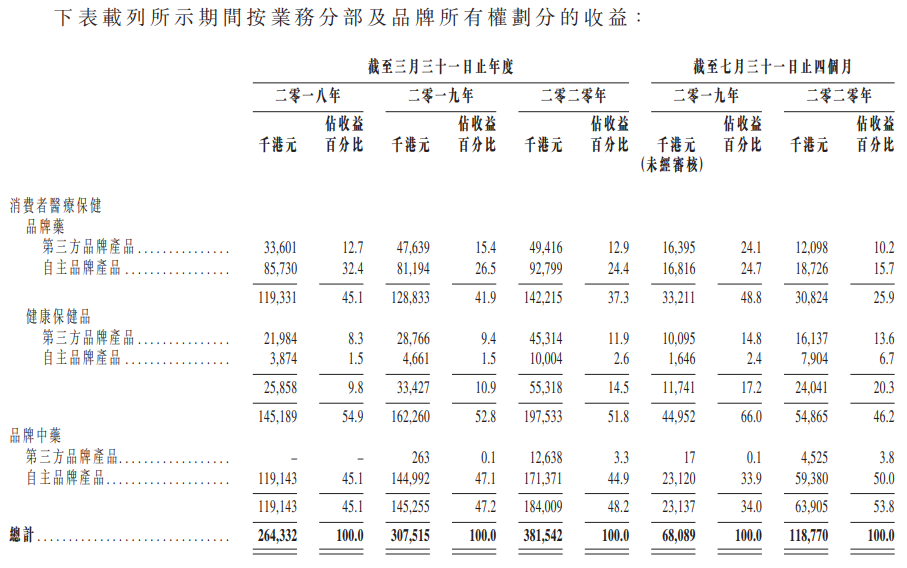

(健倍苗苗招股书-按业务分部及品牌所有权划分的收益)

各期内,来自消费者医疗保健品牌药业务分部的收入小计分别约为1.45亿港元、1.62亿港元、1.98亿港元、4495.2万港元、5486.5万港元,占总收入的比重约54.9%、52.8%、51.8%、66.0%、46.2%,逐步在下滑;来自品牌中药业务分部的收入小计分别约为1.19亿港元、1.45亿港元、1.84亿港元、2313.7万港元、6390.5万港元,占总收益的比重约45.1%、47.2%、48.2%、34.0%、53.8%,持续上升。

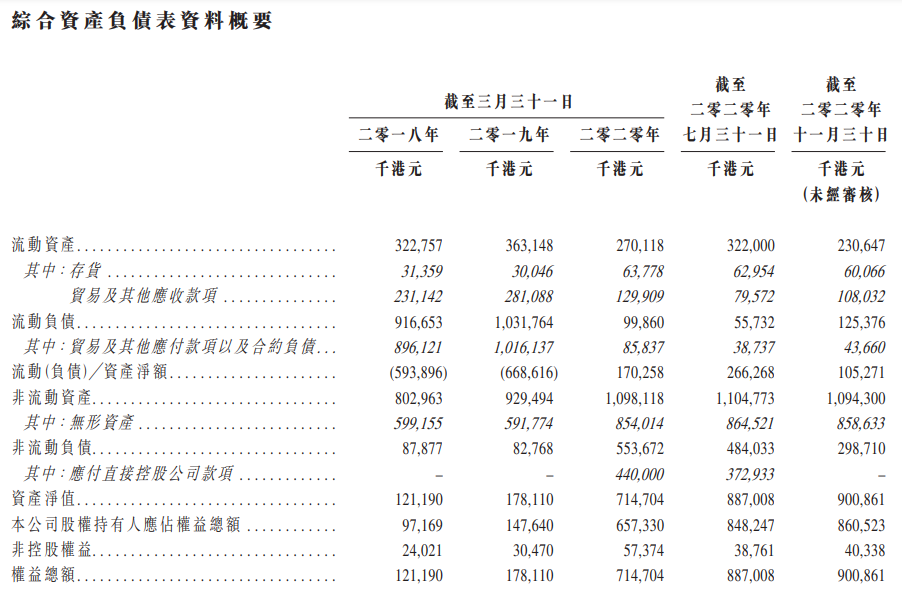

(健倍苗苗招股书-资产负债表)

各期内,流动(负债)/资产净额分别约为-5.94亿港元、-6.69亿港元、1.70亿港元、2.66亿港元、1.05亿港元,自2020财年开始由净负债转为净资产,稍微有些起色。

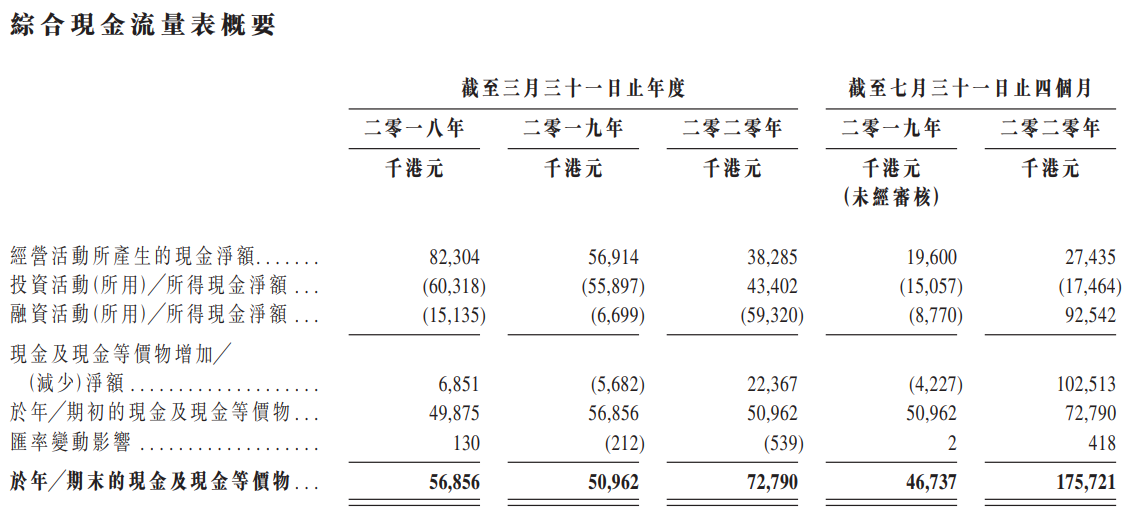

(健倍苗苗招股书-现金流量表)

各期内,经营活动所产生的现金净额分别约为8230.4万港元、5691.4万港元、3828.5万港元、1960.0万港元、2743.5万港元,过去三个财年不断减少;于年/期末的现金及现金等价物分别约为5685.6万港元、5096.2万港元、7279.0万港元、4673.7万港元、1.76亿港元,2019财年同比有所下降。

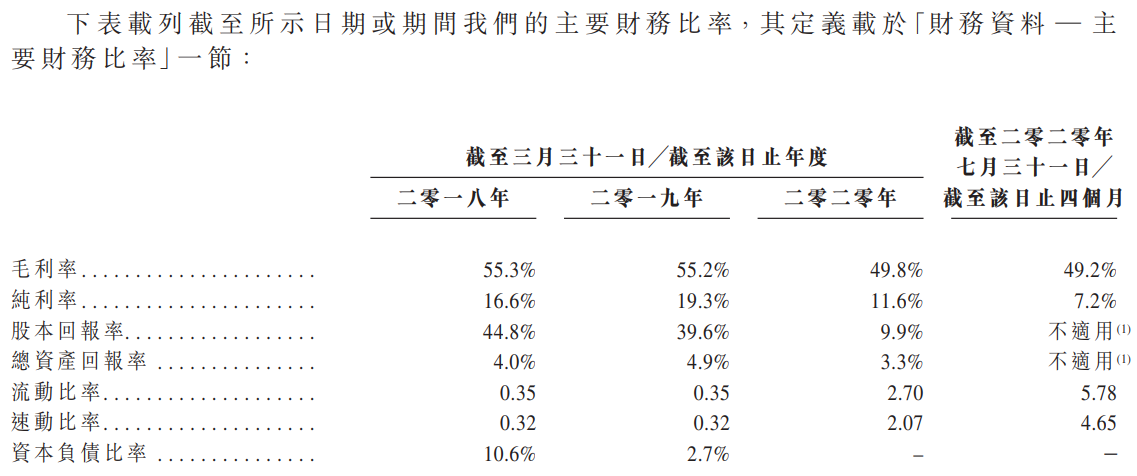

(健倍苗苗招股书-主要财务比率)

过去三个财年,股本回报率(ROA)分别约为44.8%、39.6%、9.9%,总资产回报率(ROE)分别约为4.0%、4.9%、3.3%,盈利能力为变弱趋势。

2018-2020三个财年及截至2020年07月31日止四个月,流动比率分别约为0.35倍、0.35倍、2.70倍、5.78倍,速动比率分别约为0.32倍、0.32倍、2.07倍、4.65倍,说明短期变现能力得到大幅提升;资本负债比率分别约为10.6%、2.7%、0、0,显示出2020财年以来几乎无负债,经营非常稳健,财务风险很小。

【观点】财务数据显示,2018财年至2021财年前4个月,健倍苗苗的总收入和毛利润均实现稳步增长,而毛利率则逐财年下滑,净利润及净利率也于2020财年双双下降,盈利能力在走弱。

在营业收入增加的同时,销售成本也明显上升,这直接导致毛利率的滑坡。增收不增利,也导致了公司的净利润正在下滑。其中人力成本导致营销开支上升,广告投入反而进一步降低。

而疫情或许让公司雪上加霜。虽然在2020财年中,公司加入了售卖口罩的收入,维持了营业收入持续增长的势头,但抛开口罩这个短期高增长的业务,回归到保健品自主品牌+第三方代理的业务主线上,公司能不能继续行得远,还需看此次风浪之后的结果。

还有一点,从营收增速表面来看,过去几年公司取得了较好的增速,但实际上该收入增速也是靠收购Orizen得到的。而靠并购和补贴获得增长并不可持续,未来公司的业绩成长性或会受到考验,有不少令人担忧之处,暂时看不到什么中长期投资价值。

六、首次公开发售前投资(评分:6.0分)

公司已接获三名策略性投资者(即NewHeritageHealthcareLimited、GoldCenturyAssetsLimited及景柏有限公司)的首次公开发售前投资,涉及合共97,000,000股股份(占紧随首次公开发售前投资完成后的已发行股份总数约11.43%)的总代价为9700万港元。策略性投资者所认购认购股份的禁售期为上市后首六个月。

【观点】首次公开发售前投资者有3名,认股股份预计约占上市后总股本的11.43%,有6个月禁售期,对IPO行情表现基本不会产生什么影响。

七、股权架构(评分:6.5分)

于上市后,岑广业先生、雅各臣科研制药、JBMGroupBVI、Kingshill、Queenshill及Lincoln’sHill将为公司的控股股东。雅各臣科研制药于1990年代末成立,并自2016年09月21日起在联交所主板上市(股份代号:2633)。董事会主席兼非执行董事岑广业先生创立雅各臣科研制药集团,刚开始是一间制药公司,根据弗若斯特沙利文报告,至2019年按销售额计成为香港最大的非专利药公司之一。其全资附属公司JBMGroupBVI为在英属处女群岛注册成立的有限公司,为投资控股公司。

紧随分拆后,公司将由JBMGroupBVI拥有约53.7%权益及JBMGroupBVI将继续由雅各臣科研制药全资拥有。岑广业先生为雅各臣科研制药集团的创始人之一,截至最后可行日期,彼透过Kingshill及Queenshill于雅各臣科研制药股份中合共拥有约58.9%权益。于上市后,公司将继续为雅各臣科研制药的附属公司,而控股股东将合共拥有约69.7%股份。

现年57岁的黄一伟先生为执行董事兼行政总裁,47岁的朱家荣博士为执行董事兼品牌中药业务总裁,58岁的岑广业先生为非执行董事兼总裁。

【观点】上市后,公司控制权继续掌握在创始人岑广业手里,高股权集中度,意味着未来一致性行动较为确定。而这也是把双刃剑,若控股股东做出不当行为,也可能会影响中小投资者及债权人的利益。

八、发行估值(评分:4.0分)

按上市后893,686,000股的总股本及1.20港元的招股价,可得上市总市值约10.724亿港元,在目前港股市场的所有2596只个股中处于中游水平,体量不算太细但也不大。

再按截至2020年03月31日止财年约4429.7万港元的净利润,计算得出静态市盈率(PE)约为24.21倍,可对标的同行标的满贯集团静态PE约21.42倍,估值不算便宜。

九、保荐人过往业绩表现(评分:5.0分)

本次上市由中国银河国际证券(香港)有限公司担任独家保荐人,近两年只保荐了2家企业上市,项目偏少且业绩一般。2只新股暗盘全部破发,首日又全部收涨,至今都企稳于发行价上方。

开元酒店(01158.HK)于2019年03月11日上市,发行价16.50港元。初始总市值46.20亿港元,公开发售超购0.45倍,一手中签率100%。暗盘收跌-0.12%,首日上涨+2.30%。

汇景控股(09968.HK)于2020年01月16日上市,发行价1.93港元。初始总市值101.40亿港元,公开发售仅获32%认购,一手中签率100%。暗盘收跌-3.63%,首日上涨+1.04%。

十、同行业IPO行情表现(评分:1.0分)

健倍苗苗是香港本土的医疗保健品销售商,可对标的便是香港中成药及保健产品销售商满贯集团(03390.HK),该股2020年04月15日在港主板挂牌,发行价1.49港元,初始总市值11.92亿港元,公开发售超购5.79倍,一手中签率25.08%。

满贯集团暗盘收跌-10.07%,首日更大跌-35.57%,表现糟糕。不过,该股上市后股价震荡上行,如今在发行价附近徘徊。

小结(总评:6.0分)

近年来,上市公司分拆子公司登录资本市场掀起了一股热潮,有不少上市药企都流行A拆A、A拆H、H拆A三种形式之一的上市计划,但香港上市公司分拆子公司登陆香港市场,却并不多见,健倍苗苗算是一个。

作为香港本土的医疗保健品销售商,健倍苗苗所处的行业发展空间小,基本面也很一般,各方面均缺乏看点,没什么吸引人之处,业绩成长性带有不确定性。虽然有上市母公司雅各臣帮忙“站台”,但实际上母公司亦力不从心,目前总市值只有20亿港元出头,股价走势平平。

短期从新股申购的角度看,盘子不大,3名Pre-IPO投资者所持股份有6个月禁售期,无基石投资者。保荐人中国银河国际往绩一般,同行业可对标的个股IPO表现很弱势。

由于资质实在一般,该股从招股热度上也远远不及快手-W(01024.HK)、心通医疗-B(02160.HK)、贝康医疗-B(02170.HK),是同期4只新股中资质最差的。就像是一个班吊尾的差生只能坐后排一样,几乎是处于受冷落的状态。预计最终超购倍数在15~50倍之间,一手中签率10%~20%。

综合各方面情况看,对该股的IPO行情表现持中性稍偏负面态度,具体需视市场情绪而定,暗盘和首日股价能够不破发就算是符合预期。

【申购建议】审慎考虑是否参与认购,稳健风格者建议回避,风险偏好者可现金少量参与。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表