【IPO档案】

股票名称:贝康医疗-B

股票代码:02170.HK

上市日期:2021-02-08

招股价:26.36港元~27.36港元

每手股数:500股

最低认购额:13817.85港元

招股总数:拟发行6666.7万股,香港公开发售占10%,国际配售占90%,另有15%超额配股权

募资总额:17.57~18.24亿港元

招股时间:2021年01月27日~02月01日

中签公布日:2021-02-05

独家保荐人:中信证券

募资用途:假设发售价为每股股份26.86港元,公司将收到所得款项净额约为16.847亿港元。约30%将分配予核心产品PGT-A试剂盒;约20%将用于PGT-M试剂盒的临床试验、注册申报及商业化;约30%将分配用于其他产品的开发、临床试验及注册申报;约10%将用于提高研发能力及技术;约10%用作运营资金及一般企业用途。

一、公司介绍

苏州贝康医疗股份有限公司,根据弗若斯特沙利文的资料,是中国辅助生殖基因检测解决方案的创新平台。相较基于荧光原位杂交(FISH)及定量聚合酶链反应(qPCR)技术的其他PGT-A产品,公司的PGT-A试剂盒可以在植入前筛查胚胎中的非整倍体(一种经常与试管婴儿(IVF)植入失败相关的染色体疾病),是首个也是唯一已获国家药监局批准的三代试管婴儿基因检测试剂盒。公司的PGT-A试剂盒于2020年02月作为三类「创新医疗器械」获国家药监局注册,标志着中国受监管的三代试管婴儿市场的诞生,而公司是迄今唯一获批的试剂盒生产商。中国还有其他PGT-A试剂盒正在申请国家药监局注册证,并出售作有限的科学研究用途。

公司正在开发另外两款植入前基因检测(PGT)产品,即PGT-M和PGT-SR试剂盒。这些试剂盒与公司的PGT-A试剂盒一起,会构成一个完整的检测试剂盒系列以占据PGT领域,所有这些产品均基于二代测序(即NGS)技术。预期该等试剂盒将分别在2022年和2024年获得国家药监局的注册批准,而预计这将进一步巩固公司在中国三代试管婴儿基因检测试剂盒市场的主导地位,于潜在竞争中占据领先。

二、行业前景(评分:7.5分)

中国的生殖遗传学医疗器械市场相对新生,并且正在快速增长。

• PGT。受三代试管婴儿治疗所推动,中国对PGT的需求正在快速增长。根据弗若斯特沙利文的资料,PGT周期数目从2015年的约3,700次增加至2019年的约30,400次,复合年增长率为69.4%,及预期于2024年达到约270,000次,2019年至2024年的复合年增长率为55.3%。假设标准为每个周期六个胚胎,这意味着在2019年和2024年分别约有20万个胚胎及160万个胚胎。受商业推出PGT试剂所推动,中国PGT试剂市场预期将在未来数年快速增长,其市场规模(按基于出厂价计算的销售收入计)从2020年的人民币约9590万元增加至2025年的约34亿元,复合年增长率为103.8%,及于2030年进一步增加至人民币147亿元,2025年至2030年的复合年增长率为34.2%。

• CNV。受CNV检测准确度和速度提高以及价格更实惠所推动,预期CNV服务市场将实现显著增长,其市场规模(按患者关于CNV服务的总支出计)预期将于2024年及2030年分别达到人民币约9亿元和13亿元,2019年至2024年的复合年增长率为35.2%,而2024年至2030年的复合年增长率为5.7%。

• WES。受对遗传病和基因检测好处的认识日益提高以及WES的可承担性所推动,父母更有可能为新生儿及自身进行WES检测,导致近年来WES的渗透率有所提高,从2015年的0.01%提高至2019年的0.55%,及预期于2024年达到2.79%。

• 生殖遗传学医疗设备。随着技术的发展,医疗设备市场正在发生重大变化,传统的手动操作设备逐渐被更加智能和自动化的设备所取代。尤其是,于可预见未来,受冷冻存储设备发展所推动,预期存储设备细分市场的增长速度将超过整体市场,其市场规模(按基于出厂价计算的销售收入计)预期将从2019年的人民币约9000万元增加至2024年的16亿元,2019年至2024年的复合年增长率为77.8%,并从2021年的人民币1.119亿元急剧增加到2022年的约7.114亿元。

【观点】我国的生殖遗传学医疗器械市场正处于快速发展阶段,随着国内对PGT的接受度的提高,未来有着良好的市场应用前景。预计未来PGT试剂市场等领域具有不错的增速,只是细分市场的总体规模不大,目前还比较小众,发展空间相对有限。

三、市场竞争力(评分:7.0分)

截至最后实际可行日期,公司的PGT-A试剂盒是唯一一个获国家药监局批准在中国进行商业销售的PGT试剂产品,而潜在国内外竞争对手的候选产品距离获得监管批准仍有数年之遥。

中国尚无国内外竞争对手开发的CNV试剂盒获国家药监局批准。预期中国第一种CNV试剂盒将于2021年获国家药监局批准。

中国概无国内外竞争对手开发的WES试剂盒获国家药监局批准上市或进入临床试验或注册阶段。预期中国第一种WES试剂盒将于2025年获国家药监局批准。

16类基因测序仪已获国家药监局批准,其中DA8600是中国唯一一款获国家药监局批准用于PGT的NGS测序仪。

【观点】贝康医疗-B是苏州市的“基因检测”独角兽培育企业,二代测序(NGS)细分市场-生殖领域的进入壁垒较高。其核心PGT产品先于竞争对手获得国家药监局的注册批准,在行业占据领先优势,能满足试管婴儿市场庞大的基因检测需求。只是公司的核心产品 PGT-A 试剂盒申请的专利还未获批,其中一项已被驳回。

公司的三代试管PGT-A产品是首个“国家创新医疗器械特别审批”产品,填补了我国胚胎基因检测的临床空白,通过4年大规模临床试验,该产品获得了全球首个PGT-A三类医疗器械注册证(国械注准:20203400181),标志着我国三代试管婴儿技术进入医疗器械监管的有证时代。

四、客户及供应商(评分:5.0分)

1.客户

于往绩记录期间,客户主要包括国内生殖诊所;妇幼医院;及具有辅助生殖功能的医院。截至2018年及2019年12月31日止年度以及截至2020年09月30日止九个月,向五大客户的销售总额分别约为人民币2100万元、2440万元及2640万元,分别占收入的64.4%、43.8%及46.1%。同期,向最大客户的销售额分别为人民币620万元、660万元及670万元,分别占同期收入的18.9%、11.9%和11.7%。

2.供应商

主要供应商主要包括原材料以及机器及设备供应商及服务提供商。截至2018年及2019年12月31日止年度以及截至2020年09月30日止九个月,向五大供应商的采购额分别约为人民币2370万元、2170万元及2120万元,分别占我们采购总额的67.5%、58.1%及41.6%。同期,向最大供应商的采购额分别约为人民币1100万元、880万元及1000万元,分别占同期采购总额的31.2%、23.7%和19.7%。

【观点】目前贝康医疗-B的客户集中度仍然较高,对大客户的依赖性强,不过随着公司未来商业化进程的推进,有望不断扩大客户基数和范围,降低大客户依赖度对经营及业绩表现的影响。

五、财务数据分析(评分:3.0分)

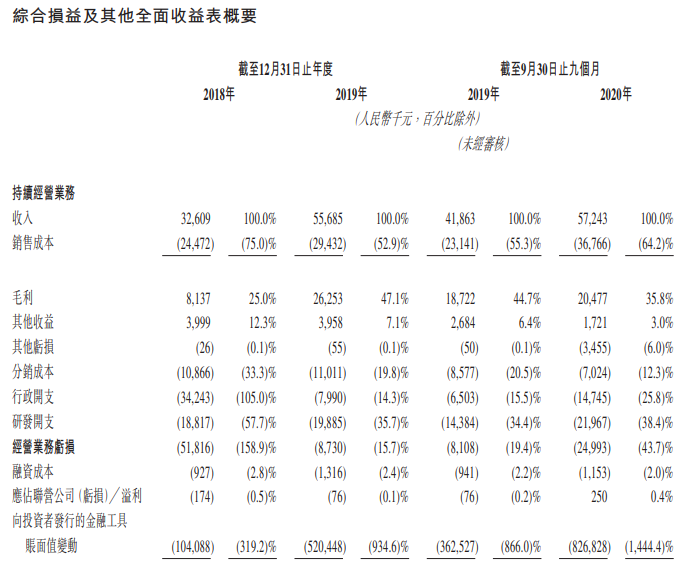

(贝康医疗-B招股书-综合损益表1)

截至2018年、2019年12月31日止三个年度,以及截至2019年、2020年09月30日止九个月,贝康医疗-B持续经营业务的收入分别约为人民币3260.9万元、5568.5万元、4186.3万元、5724.3万元,相应的同比增速约70.8%、36.7%。

销售成本分别约为人民币2447.2万元、2943.2万元、2314.1万元、3676.6万元,相应的同比增速约20.3%、58.9%;占总收入的比重约75.0%、52.9%、55.3%、64.2%。

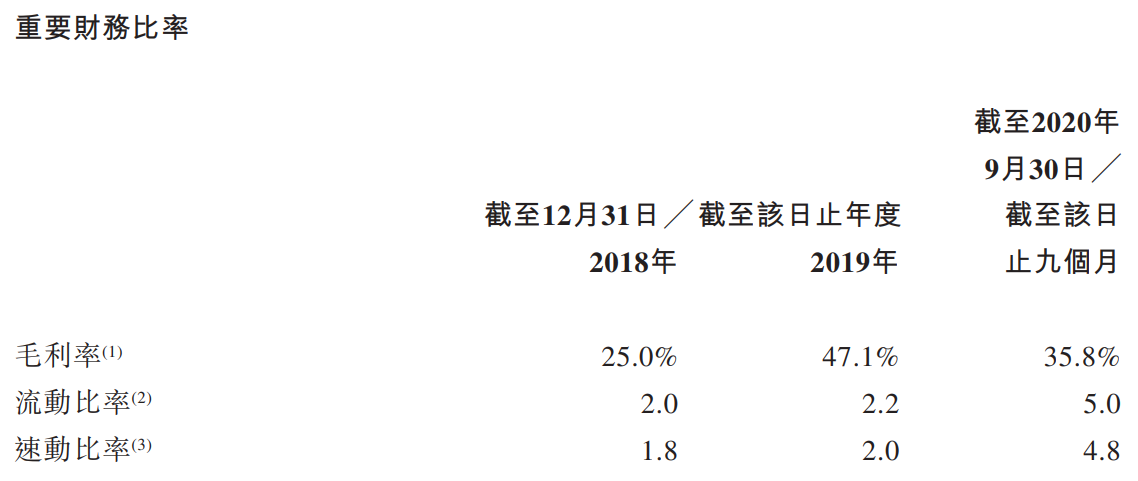

毛利润分别约为人民币813.7万元、2625.3万元、1872.2万元、2047.7万元,相应的同比增速约222.6%、9.4%;毛利率约25.0%、47.1%、44.7%、35.8%。

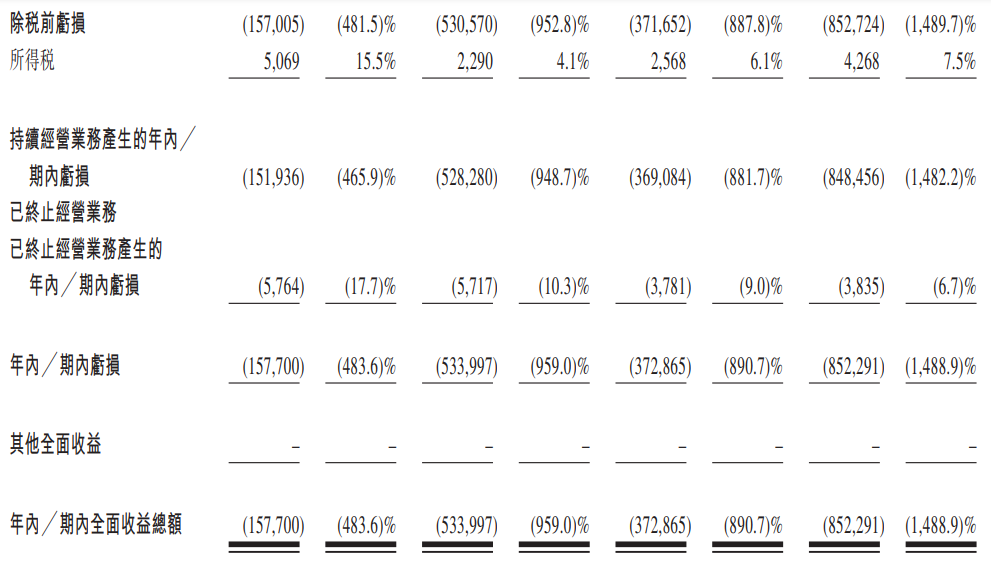

(贝康医疗-B招股书-综合损益表2)

各期内,净亏损分别约为人民币1.58亿元、5.33亿元、3.73亿元、8.52亿元,相应的同比增速约238.6%、128.6%;净亏损率约483.6%、959.0%、890.7%、1488.9%,呈大幅上升之势。

于包括往绩记录期间的各个期间,公司从未盈利,并产生亏损净额。于往绩记录期间,亏损净额主要归因于根据与A轮、B轮及C轮首次公开发售前投资者的各投资协议向彼等发行的金融工具(确认为向投资者发行的金融工具)账面值变动。亏损净额亦部分归因于经营成本,在可预见未来,经营成本预计将增加。于往绩记录期间,经营成本主要包括销售成本、与研发计划有关的成本及与经营有关的分销和行政开支。

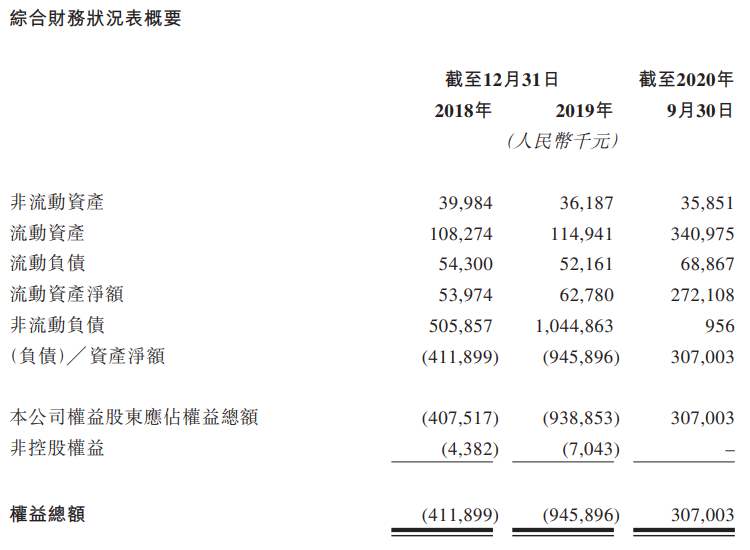

(贝康医疗-B招股书-资产负债表)

2018年、2019年、2020年前9个月,流动资产净额分别约为人民币5397.4万元、6278.0万元、2.72亿元,不断增加。

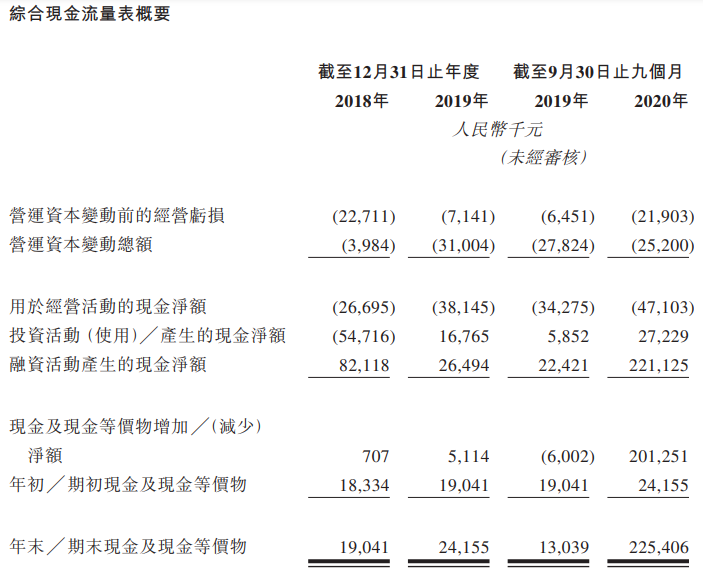

(贝康医疗-B招股书-现金流量表)

各期内,营运资本变动前的经营亏损分别约为人民币2271.1万元、714.1万元、645.1万元、2190.3万元,2019年度大为收窄;用于经营活动的现金净额分别约为人民币2669.5万元、3814.5万元、3427.5万元、4710.3万元,年末/期末现金及现金等价物分别约为人民币1904.1万元、2415.5万元、1303.9万元、2.25亿元,同比均呈增加之势。

(贝康医疗-B招股书-重要财务比率)

2018-2019年及2020年前9个月,流动比率分别约为2.0倍、2.2倍、5.0倍,速动比率分别约为1.8倍、2.0倍、4.8倍,说明短期变现能力和偿债能力得到增强。

【观点】虽然自2018年至2020年前9个月,贝康医疗-B的收入和毛利润稳步增长,但由于业务特性,净亏损也大幅扩大,累计亏损高达约15.44亿元人民币,与2019年度约5568.5万元的营收相比,存在巨大的不平衡。

同时,公司的PGT-A试剂盒开发极为复杂,需要数以万计的大样本量研究,才能获得令人满意的结果。产品较为单一,且研发周期长,研发成本高,是造成其长期亏损的主要原因。

总的来看,这只未来的“独角兽”尚还处于幼年时期,需要大量资金支撑,以推动其研发和商业化进程,因此长大还需要一段漫长的时间。因此,基本面稍显弱势,暂时还看不到何时能扭亏为盈,财务方面存在隐忧。

六、首次公开发售前投资(评分:7.5分)

公司自成立以来已进行数轮首次公开发售前投资。首次公开发售前投资者包括若干资深投资者,如专门的医疗保健基金及生物科技基金以及专注于医疗保健行业投资的成熟基金。

此前,公司曾于2015年02月、2017年09月、2020年05月与07月完成A、B、C、D轮融资,投资方包括元生创投、道远资本、博华资产、聚明创投、高瓴资本、奥博资本等。

其中,2020年07月D轮融资2.975亿元,引入高瓴资本和OrbiMed,投后估值35.09亿人民币(约42亿港元),较此次发行价中位数估值71.63亿美元,半年时间涨幅约70.55%。精通医疗行业投资的大鳄高瓴资本赫然在列,IPO前持股比例约为6.82%。

【观点】公司于上市前曾的进行4轮融资,当时认购价分别约为人民币0.61元、2.11元、5.85元、5.85元,较发行价中位数折让约97.28%、90.58%、73.87%、73.87%。认购金额分别约为人民币2400万元、7000万元、1.00亿元、2.975亿元,对应估值分别约为人民币1.00亿元、3.08亿元、11.00亿元、35.0899亿元。

首次公开发售前投资者为数较多,最为知名的当属高瓴资本与奥博资本。据招股书,所有前期投资者所持股份均有12个月禁售期,所以对IPO行情表现基本没什么影响。

七、基石投资者(评分:7.5分)

公司已经与基石投资者订立基石投资协议,据此,基石投资者已同意,待若干条件达成后,按发售价认购以总金额9000万美元(或约6.98亿港元)可购买的若干数目的发售股份。假设发售价为26.86港元(即发售价范围中位数),基石投资者将认购的发售股份总数将为2597.8万股,约占根据全球发售发行的发售股份的39.0%;全球发售完成后已发行H股的35.1%;及紧随全球发售完成后已发行股本总额的9.7%(假设超额配股权未获行使)。假设按照发售价范围上限定价27.36港元且未行使超额配股权,合计占发售股份约38.3%。

基石投资者包括OrbiMed Funds、Lake Bleu Prime、CRF Investment Holdings Company Limited、Affin Hwang Asset Management Berhad、WinTwin Capital Limited、Foresight Funds、以及IvyRock Funds。

其中OrbiMed Funds(奥博资本)、Lake Bleu Prime(清池资本)、CRF、AHAM、 WinTwin、Foresight Funds(睿远基金)及IvyRock Funds认购额分别为2000万美元、2000万美元、2000万美元、1000万美元、1000万美元、500万美元及500万美元。

【观点】此次发行拉来了7名基石投资者认购,包括前期投资者奥博资本也都再次认购,并设6个月禁售期。阵容属于中等,星光主要是奥博资本和清池资本带来的。

八、股权架构(评分:7.5分)

现年40岁的梁波为执行董事,负责业务战略、企业发展及研发的整体管理。公司在上市前的股东架构中,创始人梁波博士直接持股27.62%,间接持股约10.52%,为其第一大股东兼实际控制人。其中,梁波参股的贝康投资持股18.05%。因此,梁波博士直接、间接(透过持股58.31%的贝康投资)有权行使公司全部已发行股份约45.66%随附的投票权。

同时,恒瑞方圆旗下北京中诚方圆二期持股7.59%,高瓴资本高瓴香港持股6.82%,元禾控股旗下元禾原点持股6.15%,执行董事徐文博通过张家港博华投资持股5.98%,元生创投通过苏州新建元持股5.71%,张家港博华和瑞持股5.11%,广州达安基因持股4.07%,吉冬梅女士持股2.80%,广州达瑞生物技术持股2.37%,广州达安京汉持股1.90%,苏州聚明中泓方仁持股1.71%,浙江双井投资持股1.68%,OrbiMed Partners Master Fund持股1.59%,鹰潭金虎嘉怡弘晟持股0.85%。

截至最后实际可行日期,梁波博士直接及透过贝康投资有权行使本公司全部已发行股份约45.66%随附的投票权。紧随全球发售完成后(假设超额配股权未获行使),梁波博士直接及透过贝康投资将有权行使公司全部已发行股份约34.25%随附的投票权。因而,于上市后,梁波博士和贝康投资将持续为控股股东。

【观点】由于前期投资者的陆续进入,公司的股权结构较为分散,但上市后创始人梁波博士将继续掌握控制权,未来一致性行动较为确定。

九、发行估值(评分:7.0分)

按上市后266,667,000股的总股本及26.36港元~27.36港元的招股价,可得上市总市值约70.293亿港元~72.960亿港元,低于2018年以来已经成功在港上市的27只未盈利生物科技股平均约139.01亿港元的上市总市值。

由于公司尚处于亏损状态,故而不适宜采用静态市盈率(PE)法进行估值。公司预计截至2020年12月31日止年度的净亏损不超过人民币8.80亿港元。

在生育健康领域,PGT产品注册证是继NIPT注册证之后第二张NGS基因检测技术的“大”证。从事NGS基因检测技术的上市公司如华大基因(300676.SZ)、贝瑞基因(000710.SZ)等,早期成功借助NIPT产业带来的利好进入快速发展期,华大基因上市后估值曾高达1000亿,贝瑞基因借壳上市后估值也超100亿。此外,作为“辅助生殖第一股”在香港挂牌上市的锦欣生殖(01951.HK),随全球发售完成后,公司辅助生殖业务发展良好,总市值目前达到380亿左右。

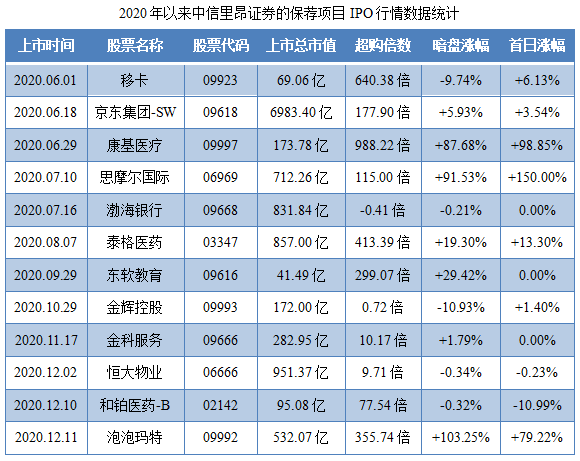

十、保荐人过往业绩表现(评分:8.1分)

本次上市由中信证券旗下的中信里昂证券担任独家保荐人兼价格稳定操作人。2020年以来共有12个项目,暗盘7涨5跌,首日7正3平2负,至今破发的有2只,护盘能力还可以。

其中,只有思摩尔国际、东软教育是独家保荐;移卡是与野村国际、农银国际联席保荐,担任第一保荐人;京东集团-SW是与美国银行、瑞银联席保荐,为第三保荐人;康基医疗是与高盛、美国银行联席保荐,是第二保荐人;渤海银行是与建银国际、海通国际、农银国际联席保荐,为第四保荐人;泰格医药是与美国银行、海通国际、中金公司联席保荐,是第三保荐人;金辉控股是与农银国际、海通国际联席保荐,担任第二保荐人;金科服务与华泰国际联席保荐,为主保荐人;恒大物业与华泰国际、UBS(瑞银)、农银国际、建银国际、海通国际联席保荐,是第五保荐人;和铂医药-B与摩根士丹利、美国银行联席保荐,为第三保荐人;泡泡玛特与摩根士丹利联席保荐,担任副保荐人。

十一、同行业IPO行情表现(评分:8.8分)

从2018年04月24日港交所正式发布IPO新规开始,以内地为主阵营的未盈利生物科技企业,掀起了轰轰烈烈的赴港上市潮,并持续至今。借助港股市场的政策优势和国家对生物医药产业的重点支持,未盈利生物科技企业得到了前所未有的关注。

从排头兵歌礼制药-B到最近的永泰生物-B,港股市场上已经累计有27只带B股。其中,2018年5只,2019年9只,2020年13只。港股医药板块延续了2019年的趋势,在今年持续火爆,投资者对于该板块的热度未减。港股也成为医药新股的热门上市选择,截至目前仍有多家生物医药企业递表港交所或预备赴港上市。

今年以来,医疗健康作为逆周期板块于资本市场中脱颖而出,医药/生物科技行业的新股平均回报率处于所有行业最高水平,也是最热门的打新板块。除了荣昌生物-B、和铂医药-B,其余超购倍数全部在200倍以上。整体上,13只上市的带B股,暗盘12涨1跌,首日11正2负,还是很不错的。超购冠军欧康维视生物-B,涨幅也一直位居首位。

小结(总评:7.5分)

贝康医疗-B于2010年成立于苏州,是辅助生殖基因检测领域的独角兽培育企业,国内三代试管婴儿基因检测试剂盒第一股。在港上市后,也将成为港股市场的NGS基因检测第一股。

公司所处行业跑道比较小众,整体市场规模不大,但未来发展前景不错,复合增速较高。只是公司目前处于亏损阶段,且净亏损持续大幅增加,要正式扭亏为盈还需相当长的时日。

短期从新股申购的角度看,该股体量不算小,有绿鞋机制,Pre-IPO投资者数量较多且所持股份均有一年禁售期,基石阵容及认购比例尚可,保荐人兼稳价人中信里昂证券护盘能力还算可以。

相对同批次招股书的快手-W(01024.HK)和心通医疗-B(02160.HK),贝康医疗-B无论是热度还是资质,都要弱不少,只能排到第三位,较健倍苗苗(02161.HK)要好。本次公开发售采用的是常规回拨机制,从目前认购情况来看,最终有望超购百倍以上,顶格回拨至50%,大概率中上限定价,预计一手中签率在10%~20%。

综合各方面因素看,对该股的IPO行情持中性稍偏正面的态度,暗盘和首日股价能否有好的表现,还需看市场情绪和保荐人的护盘力度。

【申购建议】根据个人资金情况,适当参与认购即可。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表