【IPO档案】

股票名称:森松国际

股票代码:02155.HK

上市日期:2021-03-15

招股价:2.48港元~3.92港元

每手股数:1000股

最低认购额:3939.51港元

招股总数:发行2.5亿股,其中90%为国际配售,10%为公开发售,另有15%超额配股权

募资总额:国金证券(香港)有限公司

招股时间:2021年02月26日~03月05日

中签公布日:2021-03-12

募资用途:假设发售价为3.20港元(即指示性发售价范围的中位数)及并无行使超额配股权,估计全球发售所得款项净额总额将为约7.285亿港元(约人民币6.139亿元),约71.5%将用于提升产能,约9.0%将用于提升服务能力从而加强压力设备相关增值服务,约8.1%将用于推进国际化策略,约3.3%将用于投资于研发,余下约约8.1%将用作营运资金及一般公司用途。

一、公司介绍

森松国际控股有限公司,是中国领先的压力设备制造商及综合压力设备解决方案供应商,提供传统压力设备、模块化压力设备及与压力设备相关的增值服务,在中国拥有强大的市场地位。根据弗若斯特沙利文报告,中国压力设备行业相对分散,于2019年,综合压力设备解决方案的五大制造商及解决方案服务供应商约占中国压力设备总销售收益的10.0%。主要与中国的国有及非国有压力设备制造商及综合压力设备解决方案供应商竞争,按2019年的销售收益计,公司是中国第四大压力设备制造商及综合压力设备解决方案供应商,市场份额约为1.5%,亦是中国最大非国有压力设备制造商及综合压力设备解决方案供应商。按2019年的销售收益计,在传统压力设备分部及模块化压力设备分部分别是中国的第五及第八大制造商,市场份额分别约为1.2%及1.9%。

公司于上海及南通拥有两个生产基地,均位于中国其中一个发展最成熟的工业地区长江三角洲地区。上海生产基地的总建筑面积约为57,150平方米,设有14个生产车间。南通生产基地的总建筑面积约为121,618平方米,设有九个生产车间。截至2017年、2018年及2019年12月31日止年度以及截至2020年09月30日止九个月,估计年化生产使用率分别约为99.9%、95.0%、97.1%及76.7%。

二、行业前景(评分:7.5分)

1.中国压力设备行业

由于工业生产持续发展、压力设备行业的研发投资不断增加、下游产业需求不断增长、「一带一路」带来的国际合作发展机遇以及压力设备行业的技术及生产本地化,近年中国压力设备行业保持稳定增长,压力设备制造商及综合压力设备解决方案供应商的销售收益由2014年的人民币1,242亿元增加至2019年的人民币1,852亿元,期内复合年增长率约为8.3%。在一系列政策支持、下游应用需求增长以及外国客户对中国压力设备质量的进一步认可下,预期中国压力设备制造商及综合压力设备解决方案供应商的销售收益将稳步增长,于2024年达到人民币3,100亿元,2019年至2024年的复合年增长率约为10.9%。

由2014年至2019年,主要由于国际对中国压力设备越发认可及外国下游应用客户对模块化压力设备的需求不断增加,中国压力设备的出口价值持续增长,由2014年的人民币128亿元增加至2019年的人民币280亿元,复合年增长率约为16.9%。未来,随着「一带一路」推进及技术不断进步,预计到2024年,中国压力设备的出口价值将达到人民币648亿元,2019年至2024年期间的复合年增长率约为18.3%。

【观点】未来中国压力设备制造及综合压力设备解决方案供应的市场规模复合增速达到两位数,出口规模增速更高一些,说明行业发展前景不错,具备增长潜力,有一定景气度。

政策方面,《中国制造2025》提出“传统制造业向中高端发展”,促进压力设备行业的结构调整,刺激具有更好节能减排性能的智能高端压力设备的需求。通过整合价值链,简化采购流程及下游客户成本,压力设备制造商及综合压力设备解决方案供应商可作为总承包商负责整个项目,也可作为分包商提供特定压力设备,将对行业形成利好因素。

三、市场竞争力(评分:6.0分)

中国大部分传统压力设备制造商及行业相关企业,尤其是中小型企业,仍然停留于传统工业生产模式,其设计及创新能力不足,产品差异化程度亦较低。因此,传统压力设备行业的价格竞争日趋激烈,对传统压力设备生产企业保持竞争力带来巨大盈利压力。

中国的压力设备行业较为分散,2019年五大制造商及综合压力设备解决方案供应商约占中国压力设备销售收益总额的10.0%。集团2019年销售收益约为人民币28亿元,在中国压力设备行业排名第四。2019年,集团在中国压力设备行业的非国有压力设备制造商及综合压力设备解决方案服务供应商中排名首位,市场份额约3.4%。

于2019年,在化工及制药行业压力设备制造商及综合压力设备解决方案服务供应商中,集团的销售收益分别达到约人民币13亿元及人民币7.2亿元,于中国化工及制药行业分别排名第四及第三。

集团2019年传统压力设备的销售收益达到约人民币16亿元,在中国传统压力设备制造商中排名第五;于2019年在中国非国有传统压力设备制造商中排名第一(两者皆按销售收益计)。中国模块化压力设备行业相对分散,2019年十大制造商及综合压力设备解决方案供应商占中国模块化压力设备总销售收益约26.8%。集团2019年的销售收益达到约人民币10.8亿元,于中国模块化压力设备行业中排名第八。集团于2019年在中国模块化压力设备行业的非国有模块化压力设备制造商及综合压力设备解决方案供应商中排名第六。

根据弗若斯特沙利文报告,中国压力设备行业相对分散,于2019年,综合压力设备解决方案的五大制造商及解决方案服务供应商约占中国压力设备总销售收益的10.0%。主要与中国的国有及非国有压力设备制造商及综合压力设备解决方案供应商竞争,按2019年的销售收益计,公司是中国第四大压力设备制造商及综合压力设备解决方案供应商,市场份额约为1.5%,亦是中国最大非国有压力设备制造商及综合压力设备解决方案供应商。

【观点】森松国际具有日资背景,发展至今已有30年历史,在中国压力设备制造商及综合压力设备解决方案供应商中排名第四,前5名其余的4家都是国企,可见得公司在业内还是具有一定规模和实力的,算得上中型企业。不过,市占率并偏低,虽然行业有一定的进入壁垒,但公司的安全边际也有限,竞争优势不算很突出。在港上市后,能否借助资本市场的力量,在一众国企夹击中稳住阵脚,进一步扩大经营范围及市场份额,尚是未知数。

四、客户及供应商(评分:6.0分)

1.客户

客户一般包括项目拥有人(即产品及服务的终端用户)、将项目的若干部分分包予第三方承包商以及设备交易商。于往绩记录期,大部分收益来自项目拥有人(即产品及服务的终端用户),截至2017年、2018年及2019年12月31日止年度以及截至2020年09月30日止九个月,金额分别约为人民币10.127亿元、20.755亿元、20.292亿元及13.711亿元,占持续经营业务的总收益约64.5%、84.1%、71.8%及68.1%。

凭借超过29年的行业经验,已建立由国内及海外客户组成的客户群。于往绩记录期,产品出口到海外超过45个国家。截至2017年、2018年及2019年12月31日止年度以及截至2020年09月30日止九个月,来自交付予海外的产品及服务的收益分别约为人民币10.318亿元、9.259亿元、10.392亿元及9.508亿元,占持续经营业务的总收益约65.7%、37.5%、36.8%及47.2%。

截至2017年、2018年及2019年12月31日止年度以及截至2020年09月30日止九个月,五大客户贡献收益分别占持续经营业务的总收益约47.9%、45.7%、37.8%及43.4%,其中最大客户贡献收益分别占持续经营业务的总收益约28.2%、17.2%、11.9%及11.8%。

2.供应商

采购的主要原材料为钢板、钢管及锻件等钢材,而采购的主要零部件包括阀门、仪表、管道件及泵。向中国本地供应商采购大部分原材料及零部件。存置一份合资格供应商名单,并为原材料及零部件供应商制定一套甄选标准,包括工作质量、定价、业内声誉、供应商资格及财务状况等多项因素。

截至2017年、2018年及2019年12月31日止年度以及截至2020年09月30日止九个月,来自五大供应商的采购额分别占总采购额的约13.6%、17.8%、16.8%及16.4%,其中来自最大供应商的采购额分别占总采购额的约3.5%、5.5%、4.3%及4.3%。

【观点】森松国际的客户集中度比供应商集中度要高不少,业绩上对大客户的依赖度较强,不过公司产品广泛出口到国内外,客户群体较宽,三十年的行业经验也验证了自身的市场生存能力。

五、财务数据分析(评分:6.0分)

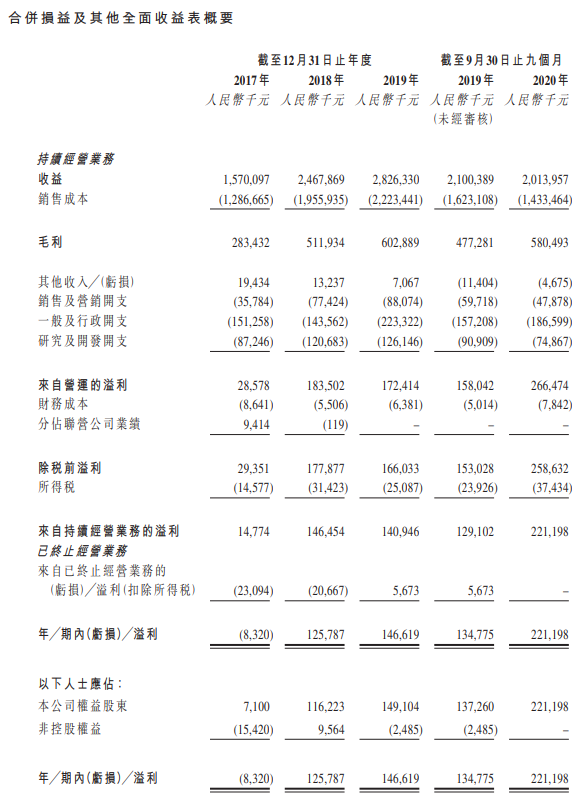

(森松国际招股书-综合损益表)

截至2017年、2018年、2019年12月31日止三个年度,以及截至2019年、2020年09月30日止九个月,来自持续经营业务的收益分别约人民币15.70亿港元、24.68亿港元、28.26亿港元、21.00亿港元、20.14亿港元,相应的同比增速约57.2%、14.5%、-0.04%,可见2020年前9个月微有减少。

销售成本分别约为人民币12.87亿元、19.56亿元、22.23亿元、16.23亿元、14.33亿元,相应的同比增速约52.0%、13.7%、-11.7%;占总收益的比重约81.9%、79.3%、78.7%、77.3%、71.2%,呈下降趋势,说明成本控制收到一定成效。

毛利润分别约为人民币2.83亿元、5.12亿元、6.03亿元、4.77亿元、5.80亿元,相应的同比增速约80.6%、17.8%、21.6%;均高于营收增速;毛利率约18.1%、20.7%、21.3%、22.7%、28.8%。

来自持续经营业务的净利润分别约为人民币1477.4万元、1.46亿元、1.41亿元、1.29亿元、2.21亿元、相应的同比增速月891.3%、-3.8%、71.3%;来自持续经营业务的净利率约0.9%、5.9%、5.0%、6.1%、11.0%。

净利润分别约为人民币-832.0万元、1.26亿元、1.47亿元、1.35亿元、2.21亿元,相应的同比增速约1611.9%、16.6%、64.1%;净利率约-0.5%、5.1%、5.2%、6.4%、11.0%。

具体而言,通常将封头压制及机加工工序外包予具备必要专业知识及经验的分包商。截至2017年、2018年及2019年12月31日止年度以及截至2020年9月30日止九个月,产生的外包费用约为人民币1.086亿元、1.41亿元、1.371亿元及8810万元,分别占持续经营业务的销售成本的约8.4%、7.2%、6.2%及6.1%。

于最后实际可行日期,研发团队由323名人员组成,其中大部分已拥有高等教育或专业文凭,并于相关行业平均拥有10年经验。于往绩记录期,除依赖自身的能力外,已与上海交通大学及华东理工大学等中国大学合作,以进一步提升研发能力。截至2017年、2018年及2019年12月31日止年度以及截至2020年09月30日止九个月,持续经营业务研发开支分别约为人民币8720万元、1.207亿元、1.261亿元及7490万元,占总营运开支(当中包括销售及营销开支、一般及行政开支以及研发开支)约31.8%、35.3%、28.8%及24.2%。

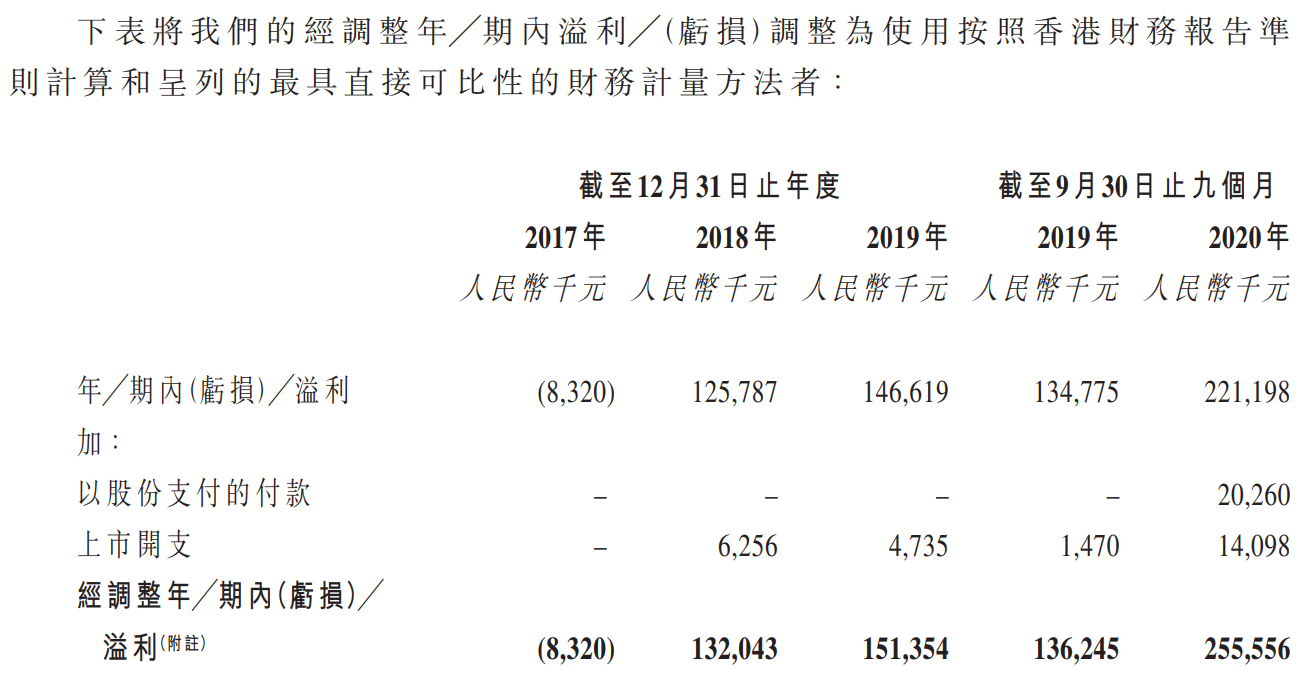

(森松国际招股书-净利润及经调整净利润)

各期内,经调整后的净利润分别约为人民币-832.0万元、1.32亿元、1.51亿元、1.36亿元、2.56亿元,相应的同比增速约1687.1%、14.6%、87.6%;经调整后的净利率约-0.5%、5.4%、5.4%、6.5%、12.7%。

(森松国际招股书-按产品/服务划分的持续经营业务的收益明细)

按产品/服务划分的持续经营业务的收益明细来看,各期内,来自传统压力设备的收益分别约为人民币5.45亿元、10.60亿元、16.48亿元、12.45亿元、11.10亿元,相应占总收益的比重约34.7%、42.9%、58.3%、59.2%、55.1%,逐年上升;来自模块化压力设备的收入分别约为人民币9.55亿元、13.37亿元、10.76亿元、8.15亿元、8.49亿元,相应占总收益的比重约60.8%、54.2%、38.1%、38.8%、42.1%,与传统压力设备的收入占比走势相反;来自增资服务及其他的收入则只占很小一部分。

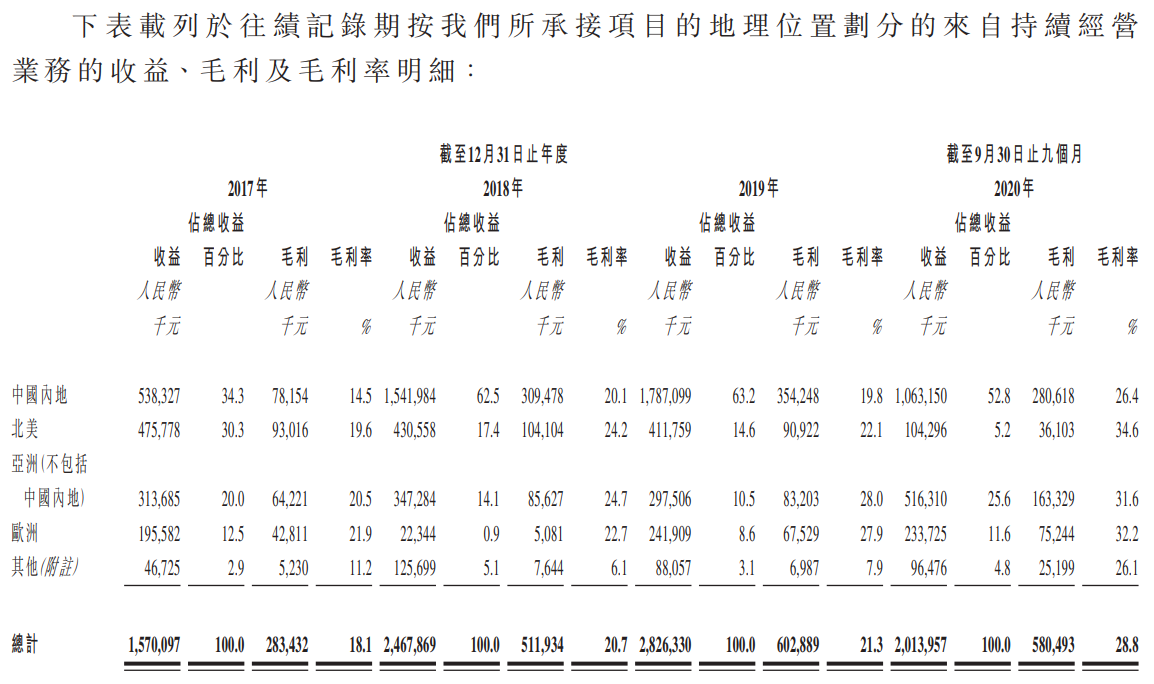

(森松国际招股书-按地理位置划分的来自持续经营业务的收益、毛利及毛利率明细)

按地理位置划分的来自持续经营业务的收益、毛利及毛利率明细来看,中国内地是第一大市场,收入上贡献了半壁以上的江山,但毛利率低于北美、亚洲其他地区及欧洲。

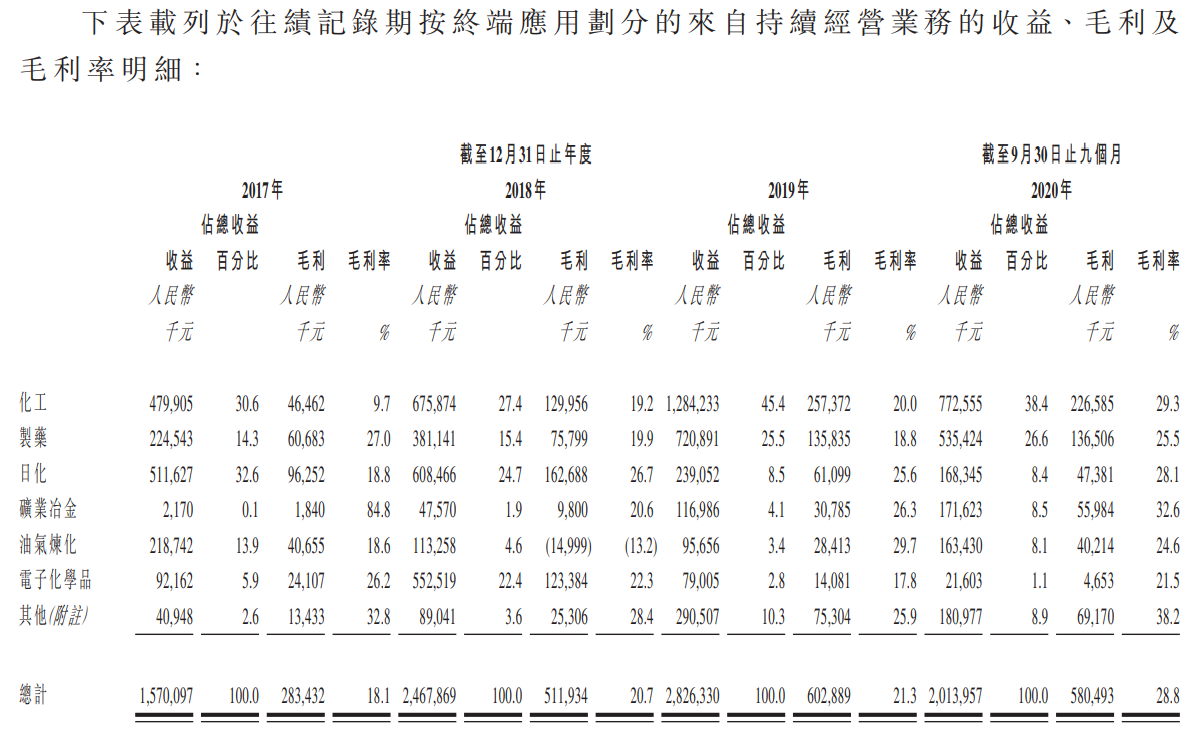

(森松国际招股书-按终端应用划分的收益、毛利及毛利率明细)

2019年度,来自化工、制药行业的收入占比合计超七成,而来自日化、矿业冶金、油气炼化、电子化学品及其他的收入总共占三成左右。

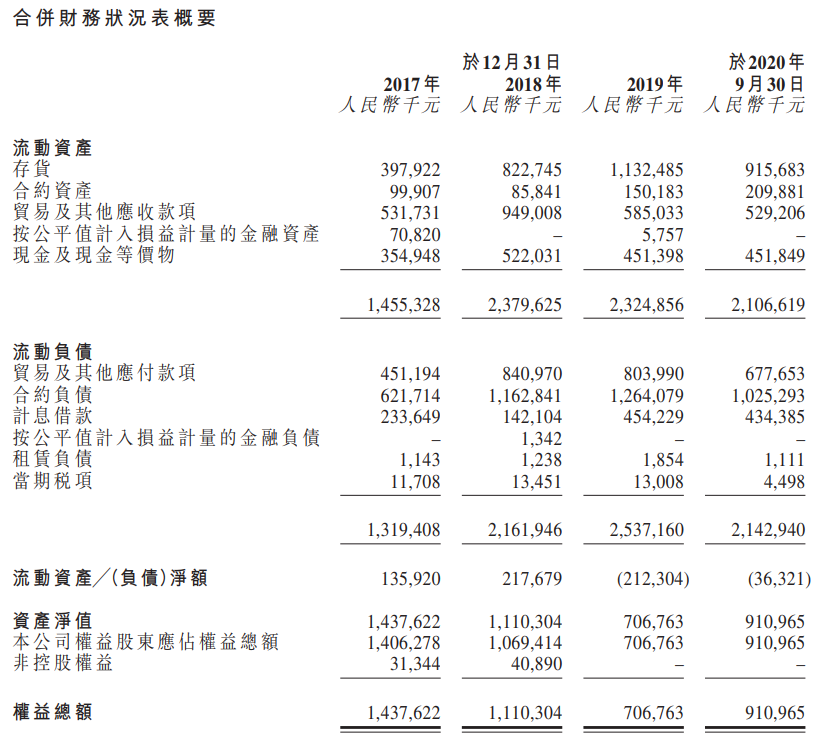

(森松国际招股书-资产负债表)

2017-2019三个年度及2020年前9个月,流动资产/(负债)净额分别约为人民币1.36亿元、2.18亿元、-2.12亿元、-3632.1万元,自2019年起持续净流出,不过2020年前9个月有所改善。

(森松国际招股书-现金流量表)

各期内,经营活动所得现金净额分别约为人民币3.61亿元、3.45亿元、2.06亿元、2.22亿元、1.32亿元,逐步在减少;于09月30日/12月31日的现金及现金等价物分别约为人民币3.55亿元、5.22亿元、4.51亿元、4.63亿元、4.52亿元,存在波动性。

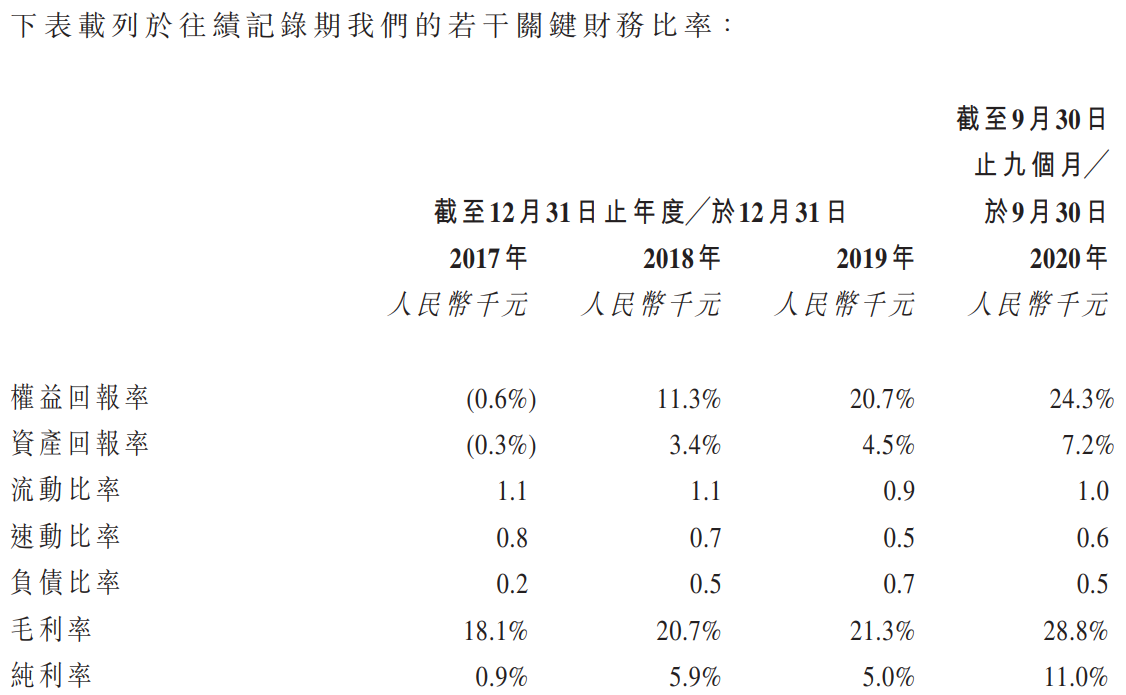

(森松国际招股书-关键财务比率)

2017-2019三个年度及2020年前9个月,权益回报率(ROA)分别约为-0.6%、11.3%、20.7%、24.3%,资产回报率(ROE)分别约为-0.3%、3.4%、4.5%、7.2%,显示出盈利能力有所好转。

流动比率分别约为1.1倍、1.1倍、0.9倍、1.0倍,速动比率分别约为0.8倍、0.7倍、0.5倍、0.6倍,短期变现能力起伏不定;负责比率分别约为0.2倍、0.5倍、0.7倍、0.5倍,处于尚可控的水平,有一定偿债压力。

【观点】财务数据显示,2017年至2020年前9个月,在传统压力设备及模块化压力设备制造的带动下,公司于过去几年间实现了整体业绩的稳步增长。纵观公司收入增长表现,往期的变动均主要依赖于化工及制药行业对传统压力设备的需求,对化工及制药两个下游行业的需求变动敏感度较高。

值得注意的是,公司的业务增长与行业趋势背道而驰。从当前业务结构来看,由于模块化压力设备业务发展相对较晚,公司在这一新赛道的追赶略显乏力,短期内收入增长仍更依赖传统压力设备,与行业发展大趋势相背离。

目前,公司收入增长主要依赖于传统压力设备的制造及销售。相比之下,模块化压力设备由于具有缩短开发周期的优势,为压力设备领域未来主要的增长动力。而作为行业中的老牌企业,公司能否成功转型升级与行业趋势相向而行,推动业绩继续稳健增长,仍有待进一步观察。

六、基石投资者(评分:5.0分)

作为国际配售的一部分,公司已与四名基石投资者签订基石投资协议,假设发售价为3.20港元(即发售价范围中位数),基石投资者已同意认购合共6783.8万股发售股份,占紧随全球发售及红股发行完成后已发行股份总数约6.78%及发售股份总数约27.14%(假设超额配股权未获行使);及紧随全球发售及红股发行完成后已发行股份总数约6.55%及发售股份总数约23.59%(假设超额配股权获悉数行使)。基石投资包括浙江华友全资附属公司华友香港、晶之瑞(苏州)微电子科技有限公司、Dialog Malaysia、及Hwa-An HK。

引入4名基石投资者,当中浙江华友钴业(603799.SH)认购1,000万美元、Dialog Malaysia认购800万美元、苏州晶瑞旗下晶之瑞苏州及施建刚先生均认购500万美元,合共认购2,800万美元(约2.17亿港元)等值股份,按中间价计算,约占发售股份27.14%,设6个月禁售期。

【观点】基石虽然都不太知名,但好歹拉了4名来撑场面,有好过没有。认购份额属于中等水平,而且也有半年禁售期。

七、股权架构(评分:6.5分)

森松国际的历史最早可追溯至1990年,首先于中国成立森松压力容器。公司继承控股股东森松工业的日本工艺,主要制造传统的压力设备,并在集团的初步发展时将其售予中国客户。

紧随全球发售及红股发行完成后(假设超额配股权未获行使,且未计及根据首次公开发售前购股权计划授出的购股权或根据首次公开发售后购股权计划可能授出的任何购股权获行使而可能发行的任何股份),森松工业将持有公司已发行股本的75%。森松工业由森松控股全资拥有。松久晃基先生及松久浩幸先生分别持有森松控股80%及20%的有投票权股份。松久晃基先生与松久浩幸先生为兄弟。基于松久晃基先生及松久浩幸先生通过森松控股的共同投资控股公司持有森松工业及公司的权益,松久晃基先生、松久浩幸先生、森松工业及森松控股被视为一组控股股东。

现年56岁的西松江英为行政总裁兼执行董事,负责监督集团的一般管理及日常管理;57岁的松久晃基为主席兼非执行董事,负责监督集团的整体策略性规划。上市后,预计施先生亦为江苏富淼科技股份的最终控股股东,主席松久晃基先生及松久浩幸先生合共持股75%,公众持股25%。

【观点】一看松久晃基及松久浩幸,都是日本名字无疑,公司的九名董事中有五个都是日本人。新股在港上市后,控股股东的最高持股比例通常是75%,而日系松久兄弟合计持股便达到四分之三,拥有绝对控制权。高股权集中度,意味着未来一致性行动较为确定。

八、发行估值(评分:6.0分)

按上市后10亿股的总股本及2.48港元~3.92港元的招股价,可得上升总是在约24.80亿港元~39.20亿港元,在目前港股市场的所有2594只个股中处于中游偏上水平,体量不算很小。

再按截至2020年12月31日止年度估计综合溢利不少于人民币2.70亿元,根据人民币兑港币最新汇率1:1.1991,折合约3.24亿港元,计算得出滚动市盈率(PE)约为7.65倍~12.10倍,估值一般,若按下限定价则更有吸引力。

九、保荐人过往业绩表现(评分:3.0分)

本次上市由国金证券(香港)有限公司担任独家保荐人兼稳价操作人。国金香港的历史项目很少,最近的一个是12月31日上市的台州水务(01542.HK)。该股发行价4.22港元,上市总是在8.44亿港元,超购4.47倍,一手中签率20.00%,暗盘收涨+1.42%,首日平发行价,表现非常平淡。如今处于破发状态。

小结(总评:6.0分)

森松国际于02月11日通过港交所聆讯,是经营历史超过三十年的日系背景老牌压力设备制造商,属于传统制造行业,业务上不太吸引。公司基本面尚可,但存在业务增长与行业趋势背道而驰的问题,成长性缺乏想象空间,中长期投资价值暂不确定。

短期从新股申购的角度看,有绿鞋机制,盘子不算很细,4名基石认购近三成全球发售股份,无基石投资者。保荐人国金香港往绩一般,业务上港股市场暂无可对标的同行,不过工业制造大类的新股IPO行情大都表现不佳。

需要特别注意的是,招股价上下限区间高达58.06%,这相当宽泛且少见,一般20%以内比较合理。只能说,公司在估值上犹疑不定,有看市场脸色下菜的意味,没办法,传统制造业一向不受待见,估值高不上去,弄得公司自己看起来都不自信。

从目前的公开发售认购情况来看,预计最终超购倍数在15~50倍之间,大概率回拨至30%,料会中下限定价,一手中签率预估30%~50%。综合各方面来看,对该股的暗盘和首日股价表现持中性偏审慎态度,不确定性较高,以防破发为上。

【观点】不是太建议参与认购,风险厌恶者可放弃。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表