【IPO档案】

股票名称:携程集团-S

股票代码:09961.HK

上市日期:2021-04-19

招股价:不超过333.00港元

每手股数:50股

最低认购额:16817.78港元

招股总数:发行3163.56万股,其中93%为国际发售,7%为公开发售,另有不超过15%超额配股权

募资总额:105.35亿港元

招股时间:2021年04月08日~04月13日

中签公布日:2021-04-16

联席保荐人:摩根大通、中金公司、高盛

募资用途:经扣除于全球发售中应支付的预计承销费用及预计发售费用后,假设香港发售价及国际发售价为每股发售股份333.00港元,假设超额配股权未被行使,将收取所得款项净额约104亿港元。其中,所得款项净额的约45%或约47亿港元用于为拓展集团的一站式旅行服务及改善用户体验提供资金;所得款项净额的约45%或约47亿港元用于对技术进行投资以巩固集团在产品及服务领域的领先市场地位并提高集团的经营效率;及所得款项净额的约10%或约10亿港元用于一般公司用途。

一、公司介绍

携程集团有限公司,是全球领先的一站式旅行平台,可提供一套完整的旅行产品、服务及差异化的旅行内容。公司创立于1999年,根据易观报告,目前已经是中国最知名的旅行品牌,且于过去20多年内一直保持了领先的市场地位。以商品交易总额(或GMV)口径统计,在过去10年内一直为中国最大的在线旅行平台,且自2018年至2020年为全球最大的在线旅行平台。

二、行业前景(评分:7.0分)

全球旅游需求十分可观。根据易观报告,2019年出行游客人数达123亿人次,全球旅游市场规模为5.8万亿美元。全球旅游市场在2020年因疫情有所缩减后,预计于2021年恢复增长,并且,在疫苗持续推出、消费者对旅游兴趣增加以及消费者(尤其是来自亚洲等新兴市场的消费者)消费能力不断增强等主要因素的推动下,至2025年,全球旅游市场规模预计将达到7.1万亿美元。2017-2019年,全球旅游市场的复合年增长率约4.6%,预计2019-2025年将上升至10.6%。

按照国内旅游和入境旅游总人次统计,中国已成为全球最大的旅游市场,2019年中国国内旅游和入境旅游总人次为62亿,尽管疫情导致2020年有所降低,但预计这一数字将在2025年达到75亿。2019年,中国国内旅游和入境旅游的市场规模为人民币6.6万亿元(1.0万亿美元),占全球旅游市场的18%。

尽管目前中国的旅游市场规模巨大,但仍有进一步增长的巨大潜力。根据易观报告,中国的旅游市场预计将从2020年疫情的影响中迅速恢复,并于2025年达到人民币10.1万亿元(1.6万亿美元)的规模,若以2021年为基准,相当于11%的复合年增长率。2019年,中国游客的单次旅游平均消费为158美元,远低于美国游客的873美元。在强劲的经济增长及持续消费升级的推动下,中国将在可预见的未来继续保持全球旅游行业重要市场的地位。

中国游客2019年的出境游消费支出为人民币5,625亿元(870亿美元),使中国成为全球最大的出境游市场。2019年中国游客共计完成1.55亿人次的国际旅游。在不断提高的消费能力以及愈发便捷的质量旅游选项的推动下,从疫情恢复后的中国游客出境游消费支出预计将在2025年达到人民币6,579亿元(1,017亿美元)。

【观点】中短期内,全球及中国的旅游市场受疫情带来的负面冲击很大,上下游产业链的餐饮、住宿、娱乐、交通等相关行业也都成为重灾区,颇受打击,景气度的恢复需要一段时间。长期来看,随着疫情逐步控制,全球经济缓慢复苏,旅游及其相关产业也将得到好转,未来发展前景尚可。

三、市场竞争力(评分:8.5分)

全球旅行市场自2017年至2019年呈现强劲增长,该期间内行业参与者持续适应市场变化并更新业务模式以更有效地竞争。按商品交易总额统计,全球旅行市场较为分散,2019年全球前五大旅行平台占总市场份额的7.0%,携程集团占比约2.3%,排名第一。

在中国,旅行市场主要行业参与者包括提供综合旅行产品及服务的旅行平台,及价值链中的各类旅行产品及服务供应商。以商品交易总额统计,2019年中国前五大旅行平台占总市场份额的21.5%,公司占比约13.7%,排名第一。

【观点】1999年,携程在中国互联网创业浪潮中创立,2003年底在纳斯达克上市。公司旗下拥有四大在线旅游平台,分别为携程、去哪儿、Trip.com及Skyscanner。

经过22年的发展,携程的规模和竞争实力在业内持续提升,成为中国及全球最大的旅行平台,长期保持领先低位,是知名的旅行行业龙头企业。不过,旅游行业竞争异常激烈,携程也面临着阿里飞猪、同程旅游、美团等的挑战,老大地位并非高枕无忧。未来旅行市场的竞争格局将如何演变,携程能否一直勇立潮头,具有不确定性。

四、财务数据分析(评分:5.0分)

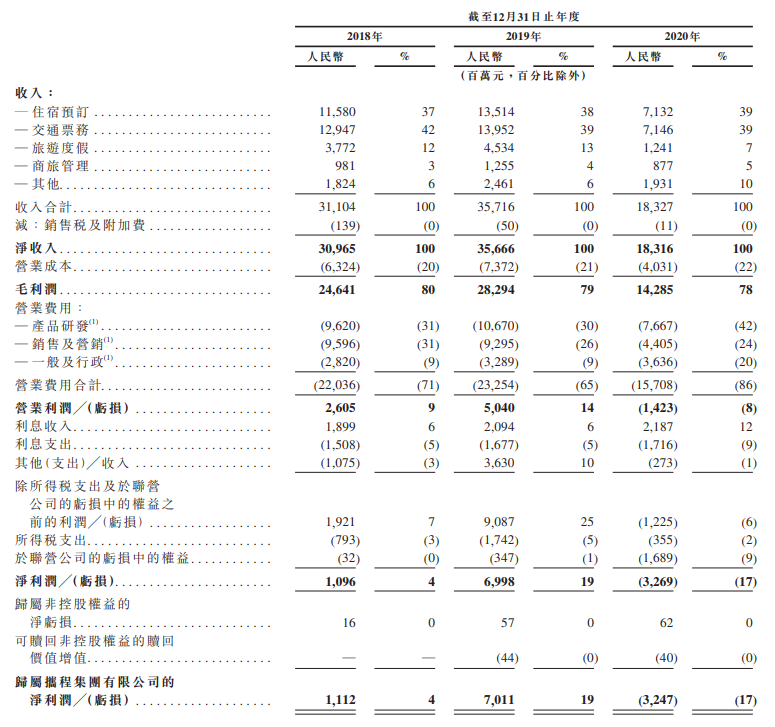

(携程集团-S招股书-综合损益表)

截至2018年、2019年、2020年12月31日止三个年度,携程集团-S分别实现净收入约人民币309.65亿元、356.66亿元、183.16亿元,相应的同比增速约15.2%、-48.6%,可见受疫情影响2020年业绩大挫。

总收入由住宿预订、交通票务、旅游度假、商旅管理及其他五个业务分部组成,其中住宿预订和交通票务在2019年平分秋色,各占比39%,旅游度假、商旅管理及其他合计占比22%。

营业成本分别约为人民币63.24亿元、73.72亿元、40.31亿元,相应的同比增速约16.6%、-45.3%;占净收入的比重约20.4%、20.7%、22.0%,稳中有升。

毛利润分别约为人民币246.41亿元、282.94亿元、142.85亿元,相应的同比增速约14.8%、-49.5%;毛利率约79.6%、79.3%、78.0%,虽然逐年下降,但始终处于高水平。

净利润分别约为人民币11.12亿元、70.11亿元、-32.47亿元,相应的同比增速约530.5%、-146.3%,2020年度由盈转亏;净利率约3.6%、19.7%、-17.7%。

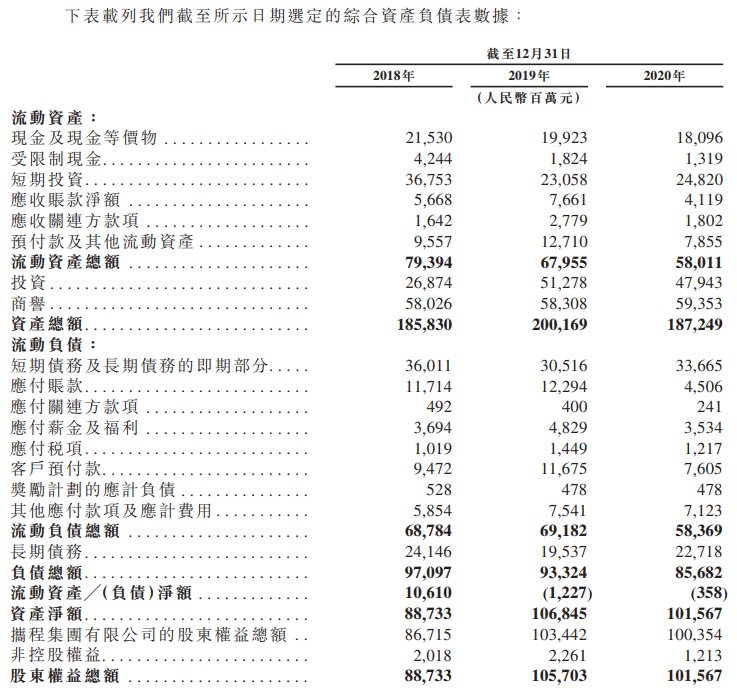

(携程集团-S招股书-资产负债表)

各期内,流动资产/(负债)净额分别约为人民币106.10亿元、-12.27亿元、-3.58亿元,2019年开始产生流动净负债,不过2020年大幅收窄。

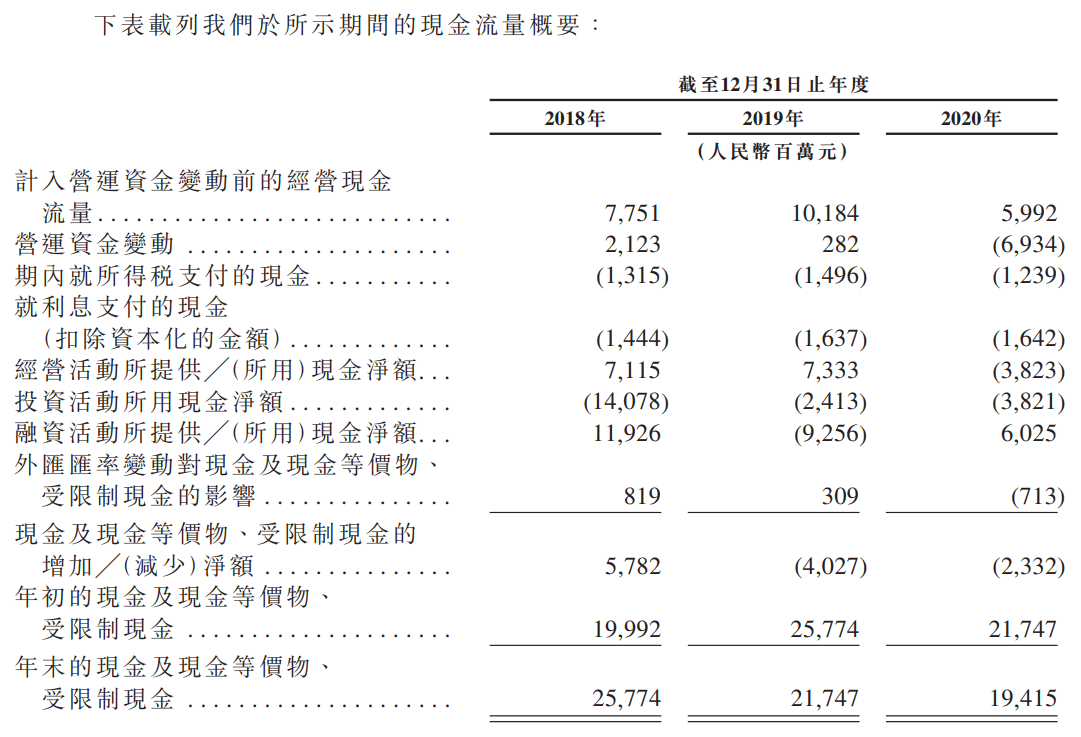

(携程集团-S招股书-现金流量表)

各期内,经营活动所提供/(所用)现金净额分别约为人民币71.15亿元、73.33亿元、-38.23亿元,2020年度转为大幅净流出;年末的现金及现金等价物、受限制现金分别约为人民币257.74亿元、217.47亿元、194.15亿元,逐年减少。

【观点】招股书显示,过去三个年度,虽然2019年收入、毛利润和净利润均稳步增加,但受疫情影响,2020年均出现断崖式下降。2020年不但现金流大幅净流出,净利润也出现盈转亏现象,可见受疫情打击之沉重。

不过,随着各行业复产复工,经济增长得到好转,受到疫情严重冲击的旅游及相关产业链,也将逐步见底回升。预计2021年携程的各个业务线收益会在2020年的基础上有所起色,助推整体业绩的修复,但能否回到盈利状态,暂是个未知数。

五、股权结构(评分:8.8分)

截至2021年02月28日,百度实益拥有公司股份的约11.5%。其目前为且预期于全球发售后仍为单一最大股东。截至2021年02月28日,董事及高级管理人员(作为一个整体)实益拥有股份的约6.7%,Naspers实益拥有股份的约5.5%。

现年51岁的梁建章为联合创始人、董事会执行主席,55岁的范敏为联合创始人、董事会副主席兼总裁,52岁的孙洁为首席执行官兼董事,52岁的李彦宏和41岁的沈抖均为董事,53岁的沈南鹏和54岁的季琦均为联合创始人、独立董事,53岁的李基培为董事会主席、独立董事,49岁的甘剑平为独立董事,45岁的王肖璠为首席财务官兼执行副总裁。

【观点】携程已在美上市超17年,历经资本市场的检验,股权结构的规范度毋庸置疑,赴港二次上市也并不影响主要股东的基本结构,未来一致性行动较为确定。

截至2021年02月底止,百度(BIDU.US)(09888.HK)为携程的第一大股东,拥有11.5%股权,将承诺90日的禁售期;创办人梁建章、沈南鹏等多位董事及管理层合共持有股权约6.7%;腾讯(00700.HK)大股东Naspers持股约5.5%。其中百度和Nasper的股份,分别来自携程收购去哪儿网,以及对印度在线旅行公司MakeMyTrip投资时的换股。

六、发行估值(评分:6.0分)

按上市后的632,711,112股的总股本及333.00港元的最高发售价,可得上升总市值约为2106.928亿港元,在目前港股市场的所有2601只个股中处于上游水平,可排至70名以内,体量庞大。

由于2020年度处于亏损状态,故而暂不适宜采用市盈率(PE)估值法。公司2020年度的净收入约为183.16亿元人民币,根据人民币兑港币最新汇率1:1.1885,折合约217.69亿港元,计算得出市销率(PS)约为9.68倍,估值一般。

截至美东时间04月07日美股收盘,携程(TCOM.US)的总市值约为233.3亿美元,在目前所有265只中概股中排名第21位,仅次于中通快递(ZTO.US)的243.4亿美元。

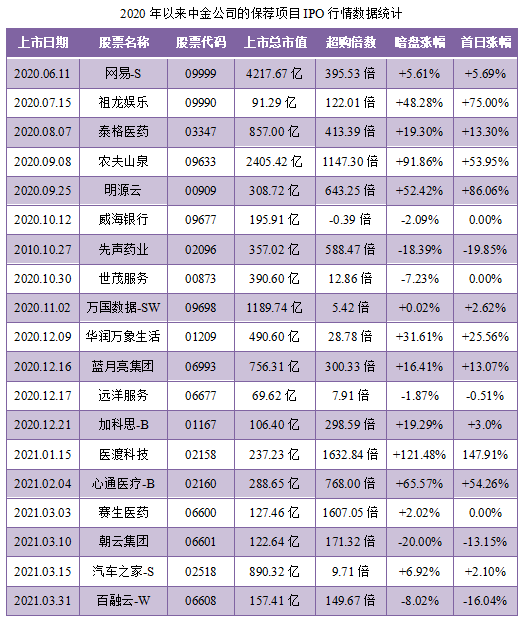

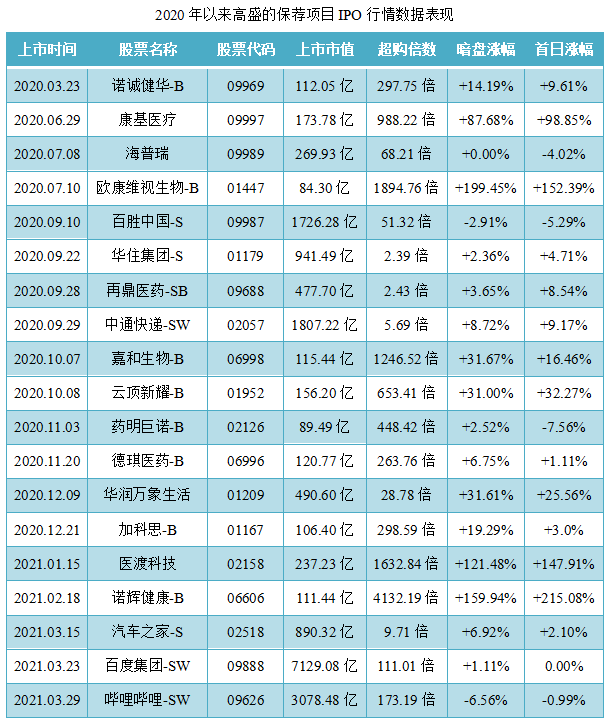

七、保荐人过往业绩表现(评分:8.1分)

本次上市由摩根大通、中国国际金融(香港)证券有限公司、高盛(亚洲)有限责任公司联席保荐,国内外顶级投行强强联合。摩根大通(小摩)担任价格稳定操作人。

第一保荐人为摩根大通,近两年共保荐了11家企业首发上市,暗盘和首日均录得9涨2跌,迄今破发的有3只。2020年以来有9个项目,未盈利生物科技股5只+回归中概股4只,暗盘和首日均8正1负,至今2只破发,战绩出色。

其中,康方生物-B、德琪医药-B分别与摩根士丹利、高盛联席保荐,均担任第二保荐人;网易-S与中金、瑞信联席保荐,为第三保荐人;再鼎医药-B与高盛、花旗联席保荐人,是主保荐人;嘉和生物-B和高盛、杰富瑞集团联席保荐,是第二保荐人;万国数据-SW(09698.HK)由摩根大通、美国银行、中金公司、海通国际联席保荐,担任第一保荐人;荣昌生物-B与摩根士丹利、华泰国际联席保荐,是为第三保荐人;心通医疗-B与花旗、中金公司联席保荐,是第一保荐人;哔哩哔哩-SW与摩根士丹利、高盛、UBS(瑞银)联席保荐,为第三保荐人。

第二保荐人为中金公司,近两年共保荐了33家企业首发上市,暗盘录得20涨2平11负,首日17正5平11负,迄今破发的有14只。2020年以来共19个项目,暗盘13涨6跌,首日12正3平4负,至今6只破发,业绩不错。

19个项目中,只有祖龙娱乐是独家保荐;网易-S是与瑞信、摩根大通联席保荐,担任第一保荐人;农夫山泉、明源云、远洋服务分别与摩根士丹利、花旗、花旗联席保荐,都是主保荐人;泰格医药与美国银行、海通国际、中信里昂证券联席保荐,为第四保荐人;威海银行与华泰国际、招银国际联席保荐,是第二保荐人;先声药业、朝云集团均与摩根士丹利联席保荐,且都为副保荐人;世茂服务与摩根士丹利联席保荐,是主保荐人;万国数据-SW与摩根大通、美银美林、海通国际联席保荐,为第三保荐人;华润万象生活与建银国际、花旗、高盛联席保荐,是第二保荐人;蓝月亮集团与美国银行、花旗联席保荐,为第二保荐人;加科思-B、医渡科技均是与高盛联席保荐,且同为副保荐人;心通医疗-B与摩根大通、花旗联席保荐,是第三保荐人;赛生医药与摩根士丹利、瑞信联席保荐,担任第二保荐人;汽车之家-S与高盛、瑞信联席保荐,为第一保荐人;百融云-W与摩根士丹利、民银资本联席保荐,是第二保荐人。

第三保荐人为高盛,其在医药类和二次上市的公司中经常可以看到它的影子,尤其对医疗保健类新股情有独钟。近两年共保荐了23家企业上市,暗盘录得19涨1平3负,首日17正1平5负,迄今破发的有6只;2020年以来有19个项目,暗盘16涨1平2跌,首日14正1平4负,至今5只破发,总体表现还是很优秀的。

其中,只有百胜中国-S和中通快递-SW两只回归中概股是独家保荐;诺诚健华-B、欧康维视生物-B均是与摩根士丹利联席保荐,且为副保荐人;康基医疗与中信里昂证券、美国银行联席保荐,担任第一保荐人;海普瑞与摩根士丹利联席保荐,是主保荐人;华住集团-S与招银国际联席保荐,为第一保荐人;再鼎医药-SB与摩根大通、花旗联席保荐,是第二保荐人;嘉和生物-B与摩根大通、杰富瑞集团联席保荐,为主保荐人;云顶新耀-B、药明巨诺-B、德琪医药-B分别与美国银行、UBS(瑞银)、摩根大通联席保荐,且都是第一保荐人;华润万象生活与建银国际、中金公司、花旗联席保荐,为第四保荐人;加科思-B、医渡科技均是与中金公司联席保荐,且是主保荐人;诺辉健康-B与瑞银(UBS)联席保荐人,为第一保荐人;汽车之家-S与中金公司、瑞信联席保荐,担任第二保荐人;百度集团-SW与美国银行、中信里昂证券联席保荐,是第三保荐人;哔哩哔哩与摩根士丹利、摩根大通、UBS(瑞银)联席保荐,为第二保荐人。

此外,将于04月09日(星期五)正式在港上市的联易融科技-W(09959.HK),由高盛和中金公司联席保荐。

八、同行业IPO行情表现(评分:8.0分)

携程集团-S是典型的新经济企业,同时又是回港作第二上市的中概股,主要需参照回归中概股的IPO行情表现。

经统计,自2019年11月底阿里率先回港上市以来,便掀起了一股轰轰烈烈的在美上市中概股回归潮,至今已有11只顺利登港,都是些优质大中型企业。超购上百倍的是网易-S和京东集团-SW,而暗盘和首日收跌的只有肯德基老母亲百胜中国-S和哔哩哔哩-SW,破发率还是很低的,超购最低的新东方-S行情表现最好。

今次不设招股价下限,发售股份价格将参照普通股于定价日或之前的最后交易日在纽交所的收市价等因素厘定。从之前二次上市的公司表现,港股和美股股价的价格差异较小,变相想像空间下降。此次携程集团-S同样作为二次上市的公司,所以港股发行定价大概率会参考美股ADR的价格确定最终发行价格。

2003年12月09日,携程(TCOM.US)在纳斯达克成功上市,IPO发行价18.00美元。由于上市以来进行过五次拆股,按前复权价格,2017年07月27日盘中创出60.65美元的最高价,较发行价的最高涨幅为+236.94%。

截至北京时间2021年04月08日凌晨04:00美股收盘,报38.81美元,较最初发行价累计上涨约+115.61%。根据美元兑港币最新汇率1:7.7834,美股最新收盘价38.81美元折合约302.07港元,而本次招股价上限333.00港元较之溢价约+10.24%。

然参照过去多只二次上市新股的经验,招股期的价格并不具有很大的参考价值,上市公司制定的招股价格上限往往相对前一个交易日的美股收盘价有溢价,但预期最终定价将会较隔夜美股收盘价有所折让。

“中概股回归”概念的新股首日涨幅近趋于定价日至正式上市日之间美股的涨幅,由于未来几日美股价格波动不定,此时333.00港元的发行价上限较其美股溢价折算参考意义较低。

小结(总评:6.0分)

携程在旅游业的名气没得说,响当当的行业NO.1,也是知名度较高的中概股。趁着2019年末以来的中概股回港二次上市潮,携程也不甘落后,努力成为了今年第4只、总第14只“二婚”中概股。

本次IPO,携程设有三档回拨机制,若公开发售最终超额认购10倍或以上但少于40倍、40倍或以上但少于60倍、60倍或以上,则公开发售股份总数将分別增至348万股、442.9万股、885.8万股,分別占11%、14%和28%。同时又设有15%超额配售权。

公司的美国存托股票(ADS)将继续在纳斯达克全球精选市场上市和交易,而此次在香港公开发行的投资者,将只能购买股票,不能进行ADS交割。在香港上市后,在港交所上市的普通股可与在纳斯达克上市的ADS完全互换,1股美国存托股份代表1股普通股。

本来今年的中概股回归潮,汽车之家-S开了一个不错的头,但随后百度集团-SW和哔哩哔哩-SW的IPO表现却不佳,给市场信心蒙上了一层阴影。不过,虽然百度还在破发泥潭里挣扎,但哔哩哔哩却在首日破发后的第二个交易日起就回到了发行价上方,目前表现尚可。

对于携程来说,明星光环上不及百度和B站,加上前两者的IPO弱势表现带来的负面影响,预计招股热度会较为一般,预计最终超购倍数落在10~40倍区间的概率较大。若如此,公开发售部分比例会从7%回拨至11%,在15%的绿鞋覆盖范围内。预估一手中签率在15%~30%之间。

最终暗盘和首日股价将如何表现,能否有肉吃或有汤喝,仍将由近期的美股走势及最终定价决定,对于投资者来说,只能往好的方面想,同时做最坏的打算。

【申购建议】中性,可选择放弃。若要参与认购,自行斟酌即可。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表