【IPO档案】

股票名称:新希望服务

股票代码:03658.HK

上市日期:2021-05-25

招股价:3.80港元~4.70港元

每手股数:1000股

最低认购额:4747.37港元

招股总数:拟发行2亿股新股,香港公开发售占10%,国际发售占90%,另有15%超额配股权

募资总额:7.60~9.40亿港元

招股时间:2021年05月11日~05月14日

中签公布日:2021-05-24

独家保荐人:农银国际

募资用途:假设超额配股权并无获行使,并假设发售价为每股4.25港元(即发售价范围中位数),集团收取的全球发售所得款项净额将约为7.85亿港元。其中,全球发售所得款项净额61.7%拟用于收购及投资其他物业管理公司;8.3%拟用于收购及投资其他提供民生服务的公司;15.0%拟用于升级信息系统及设备;5.0%拟用于人才招募及团队建设;及所得款项净额10.0%将用于营运资金。

一、公司介绍

新希望服务控股有限公司,是中国享负盛名的综合物业管理及民生服务运营商,提供物业管理服务、非业主增值服务、商业运营服务及民生服务。在亿翰智库发布的2020中国物业企业综合实力百强中排名第39位。

公司在亿翰智库发布的2020中国物业企业综合实力百强中排名第39位。根据亿翰智库的资料,按总收益计算,在2020中国物业企业综合实力百强中的市场份额约为0.26%。截至2020年12月31日,管理65个项目,总在管楼面面积约为1020万平方米。截至最后实际可行日期,总在管楼面面积进一步增至1140万平方米。

根据第一太平戴维斯及亿翰智库的资料,公司植根于中国西南地区经济发展的引擎-成渝城市群。截至2020年12月31日,分别有33.4%及28.9%的在管楼面面积位于成渝城市群及华东地区,而截至同时分别有33.2%及39.7%的合约楼面面积位于上述两个地区。服务17个城市的物业项目,覆盖中国九个省、一个自治区及两个直辖市,且物业管理项目全部位于中国一线、新一线和二线城市。

公司提供优质的物业管理服务及非业主增值服务。亦为成都、昆明、上海、温州和南宁这五个城市的12个优质商务物业提供商业运营服务。亦为业主、住户和其他客户提供多样化民生服务。

二、行业前景(评分:6.5分)

中国物业管理行业至今已发展近四十年时间。截至2019年末,中国物业管理企业共有约137,000家。中国物业管理行业的整体市场规模由2015年的174亿平方米增加至2019年的213亿平方米,复合年增长率为5.2%。根据第一太平戴维斯及亿翰智库预测,2020年至2024年中国物业行业管理面积复合年增长率将为4.5%。

中国物业管理百强企业在管楼面面积提速增长。根据第一太平戴维斯及亿翰智库报告,2019年物业管理百强企业在管楼面面积稳定增长至57亿平方米,2015年至2019年的复合年增长率为19.1%,连续五年上升。根据第一太平戴维斯及亿翰智库预测,2020年至2024年物业管理百强企业在管楼面面积将按复合年增长率6.2%增长。

物业管理楼面面积的持续增加、客户对多元化服务需求的增长以及多元营收渠道的拓展,促使物业管理企业营业收入大幅增长。2019年,中国物业管理行业总营业收入累计约人民币8,095亿元,同比增长19.2%,而2015年到2019年物业管理行业总营业收入复合年增长率达17.6%。根据第一太平戴维斯及亿翰智库预测,2020年至2024年物业管理行业总营业收入复合年增长率达19.7%。

【观点】后房地产时代,在我国城镇化进程加快及人均可支配收入持续增长的推动下,未来我国的物业管理行业仍有不错的增长空间,市场处于上升期,行业前景较好,集中度也有望进一步提升。

三、市场竞争力(评分:6.0分)

1.市场趋势与竞争格局

物业管理百强企业中部分企业已加速服务创新及扩大业务规模,市场集中度不断上升。大型物业管理公司积极寻求战略扩张,以提高其市场份额及实现更好的规模效益。根据第一太平戴维斯及亿翰智库报告,从2015年至2019年,物业管理百强企业在管楼面面积所占市场份额从16.4%增至26.9%,较2018年的22.1%增加了4.8%。

中国物业管理行业市场庞大且竞争激烈。物业管理百强企业凭借强大的资金及资源优势,按在管楼面面积计的市场占有率接近26.9%。发展中物业企业利用差异化的竞争优势,使其从大型物业管理企业中脱颖而出,在提升基本物业管理服务质量的同时,开拓多元化增值业务发展,以便在竞争激烈的细分业务领域中抢占市场。

2.竞争地位

按综合实力计新希望服务在「2020中国物业企业综合实力百强」排名第391,由2016年的第55名上升至2020年的第39名,提升了16名。

以单坪创收人民币58.23元/平方米,居中国物业企业综合实力百强第八名。按净利润率计,在物业管理百强企业中位居第5名。主要是因为来自非业主增值服务、商业运营服务及民生服务的收益,一般毛利率相比于物业管理服务为高,而前者占总收益百分比相对较高,情况亦意味着物业管理服务客户群可以使公司从其他业务线产生多元化收益来源;及就住宅物业收取的物业管理费高于物业管理企业百强。此外,于2018年及2019年,营业收入增长率为47.5%,较整体市场平均增长率高出8.5%。

于2019年,平均月度物业管理费为人民币3.69元/平方米,较中国物业管理服务行业平均月度物业管理费高出人民币1.35元/平方米(57.4%),主要是因为公司的在管物业项目位于一线、新一线及二线城市,在管住宅物业主要面向通常需较高水平物业管理服务的中高端物业买家,及亦管理商务物业,而收取其物业管理费一般较高。按每平方米创收能力计,在中国西南地区位居首位。

【观点】新希望服务背靠新希望地产,虽然“背靠大树好乘凉”,亲妈给的都是优质物业,但拓展的第三方物业营收能力都不强,而新希望地产主要是在西南地区和华东地区,对区域的依赖性十分明显,未来增长潜力有限。

公司在中国物业百强的排名居于中游位置,属于中小型物管企业,偏居西南一隅,实力并不是足够强劲,竞争优势相对较为一般。

四、客户及供应商(评分:6.0分)

1.客户

公司的客户群主要包括物业开发商、业主、业主委员会、商户、住户及租户。于2018年、2019年及2020年,来自五大客户的收入分别约为人民币6400万元、1.339亿元及2.625亿元,分别占同期总收入的24.8%、35.2%及44.6%。于往绩记录期,最大客户为新希望集团,向其提供物业管理服务、非业主增值服务、商业运营服务及民生服务。

于2018年、2019年及2020年,向新希望集团提供服务产生的收入分别约为人民币6290万元、1.325亿元及2.424亿元,分别占总收入的24.4%、34.8%及41.2%。除新希望集团外,于往绩记录期的五大客户均为独立第三方。于往绩记录期,新希望集团也是2020年的第二大供应商,向其购买若干食品及乳制品,涉及金额人民币约590万元,占总销售成本的1.7%。

2.供应商

供应商主要包括在中国提供清洁、安保、园艺及若干维修及维护服务的外包商及在线及线下零售服务及餐饮服务的第三方供应商。于2018年、2019年及2020年,向五大供应商作出的采购额分别为人民币约1300万元、1510万元及2530万元,分别占同期采购总额的8.8%、6.8%及7.4%。向最大供应商作出的采购额分别为人民币约330万元、330万元及820万元,分别占销售成本总额的约2.2%、1.5%及2.4%。于往绩记录期,除了2020年的第二大供应商新希望集团外,五大供应商全部均为独立第三方。

【观点】一直以来,新希望服务都高度依赖母公司发展,新希望房地产集团贡献了较高的物业管理收入,而第三方物业拓展能力很弱。2020年来自母公司新希望房地产提供的物业平均物业管理费为3.41元每月每平米,而独立第三方的平均物业管理费仅为1.99元每月每平米。

行业通病下,若未来新希望服务业务上仍过度依靠母公司,或将在很大程度上限制公司的发展,不利于其经营开拓及财务表现。

五、财务数据分析(评分:6.0分)

于往绩记录期,新希望服务主要从四个业务分部产生收入:物业管理服务、非业主增值服务、商业运营服务、民生服务。

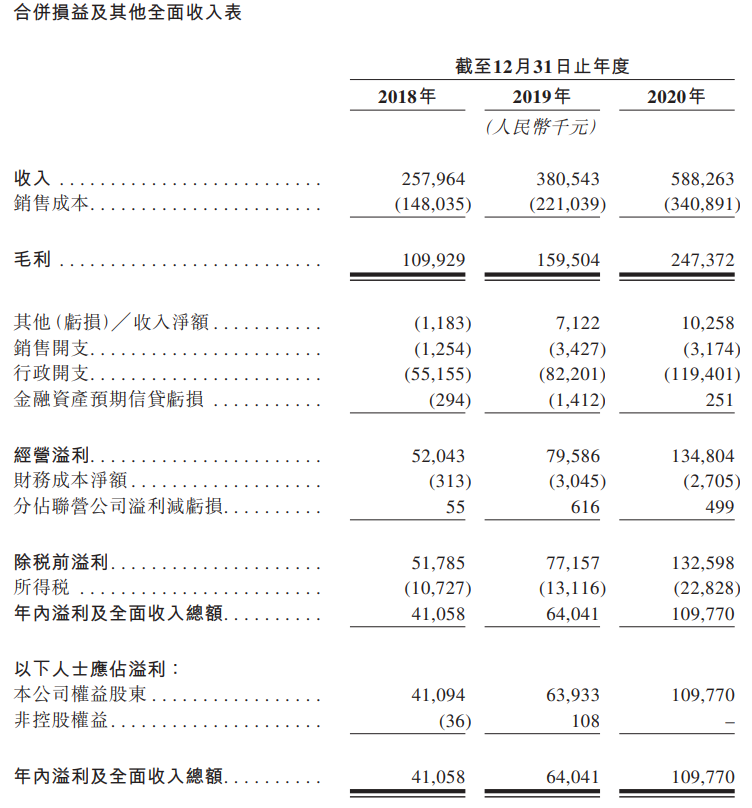

(新希望服务招股书-综合损益表)

截至2018年、2019年、2020年12月31日止三个年度,公司分别取得收入约人民币2.58亿元、3.81亿元、5.88亿元,相应的同比增速约47.5%、54.6%,保持较为高速的增长。

销售成本分别约为人民币1.48亿元、2.21亿元、3.41亿元,相应的同比增速约49.3%、54.2%;占总收入的比重约57.4%、58.1%、57.9%,大体保持稳定。

毛利润分别约为人民币1.10亿元、1.60亿元、2.47亿元,相应的同比增速约45.1%、55.1%;毛利率约42.6%、41.9%、42.1%。

净利润分别约为人民币4105.8万元、6404.1万元、1.10亿元,相应的同比增速约56.0%、71.4%,均高于营收和毛利润增速;净利率约15.9%、16.8%、18.7%,逐年提高。

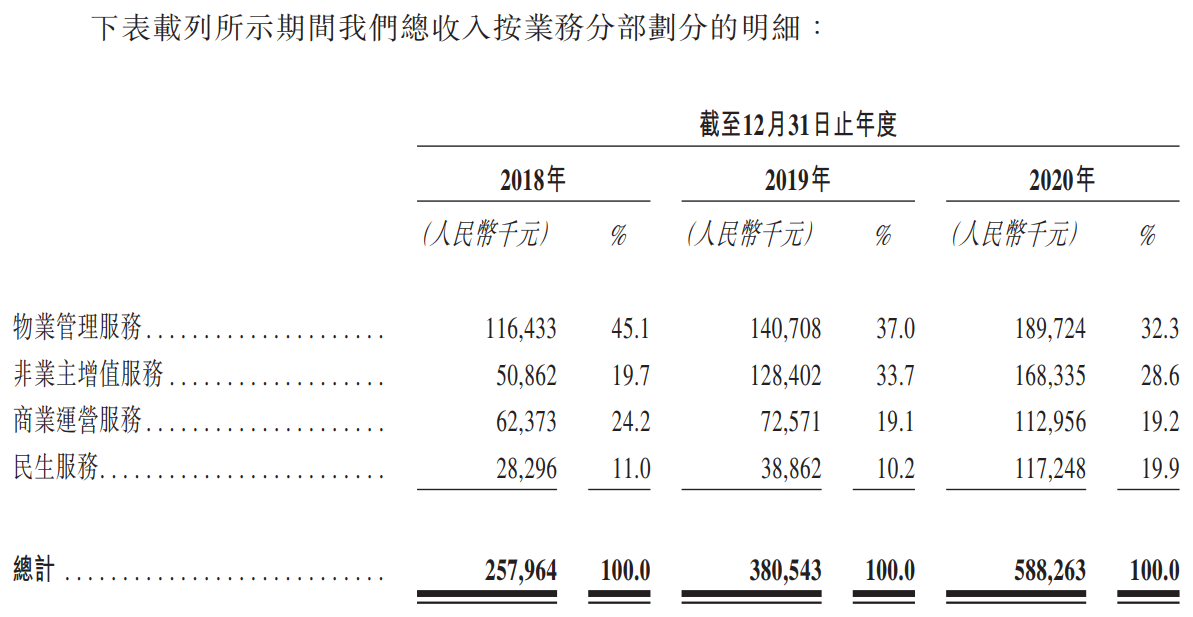

(新希望服务招股书-总收入按业务分部划分的明细)

各期内,来自物业管理服务的收入占比从2018年的45.1%,降至2019年的37.0%,再进一步下降至2020年的32.3%,仍是第一大营收来源;2020年来自非业主增值服务的营收占比为28.6%,排名第二;商业运营服务、民生服务的占比约19.2%、19.9%,比较接近。

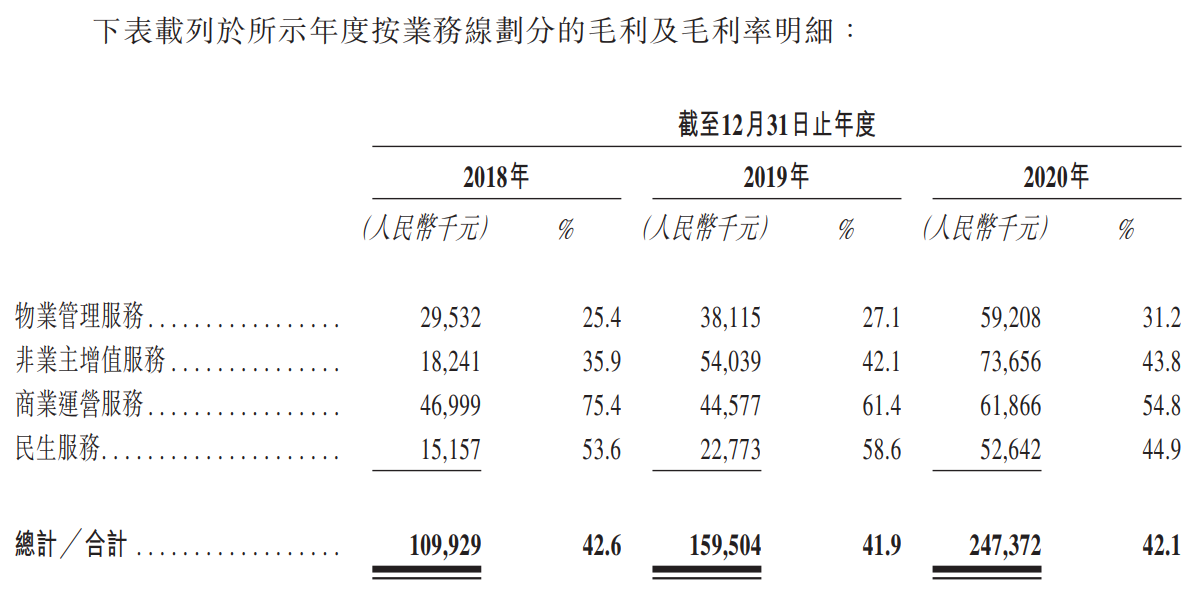

(新希望服务招股书-按业务线划分的毛利及毛利率明细)

各条业务线中,商业运营服务的毛利率最高,虽逐年下降,但仍保持50%以上的水平;其次是民生服务、非业主增值服务,毛利率达到40%以上;物业管理服务的毛利率逐年有所提升,2020年达到31.2%,但在各业务线垫底。

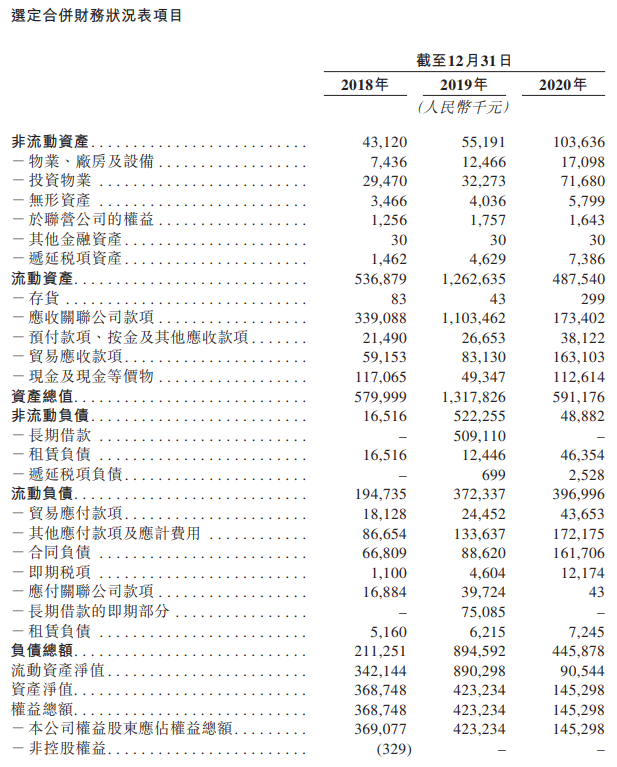

(新希望服务招股书-资产负债表)

各期内,流动资产净值分部约为人民币3.42亿元、8.90亿元、9054.4万元,可见2020年同比大幅减少。

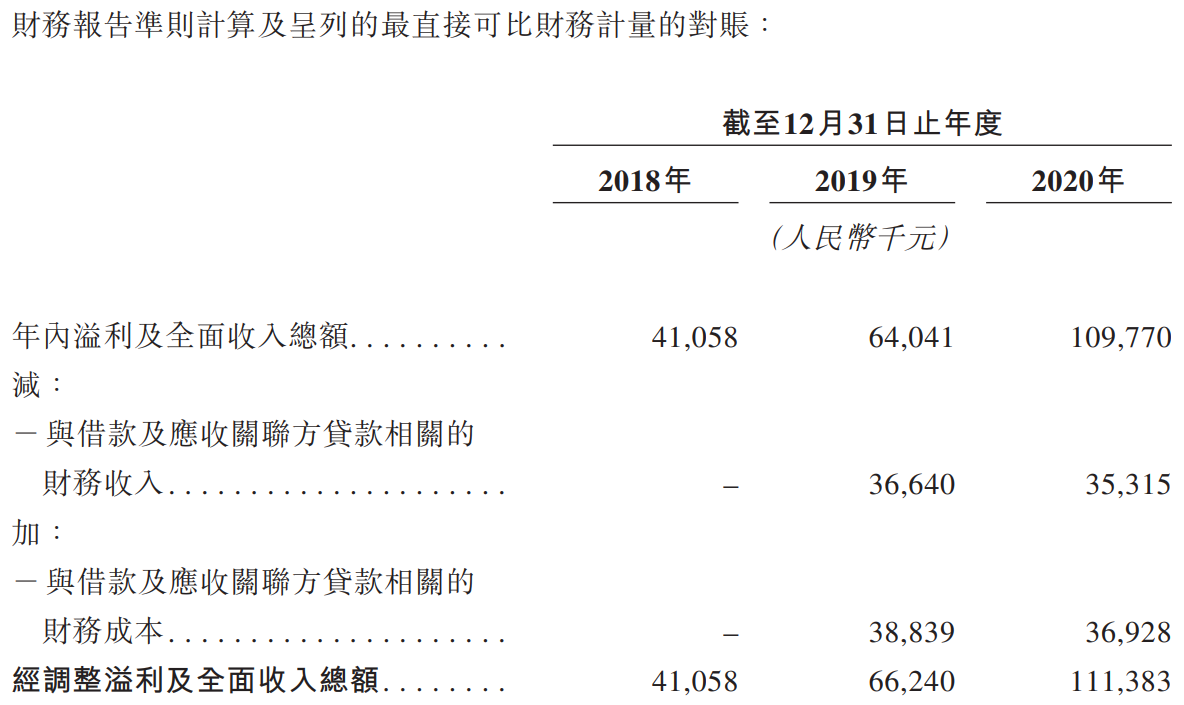

(新希望服务招股书-净利润及经调整净利润)

2018-2020三个年度,经调整后的净利润分别约为人民币4105.8万元、6624.0万元、1.11亿元,相应的同比增速约61.3%、68.2%;经调整后的净利率约15.9%、17.4%、18.9%。

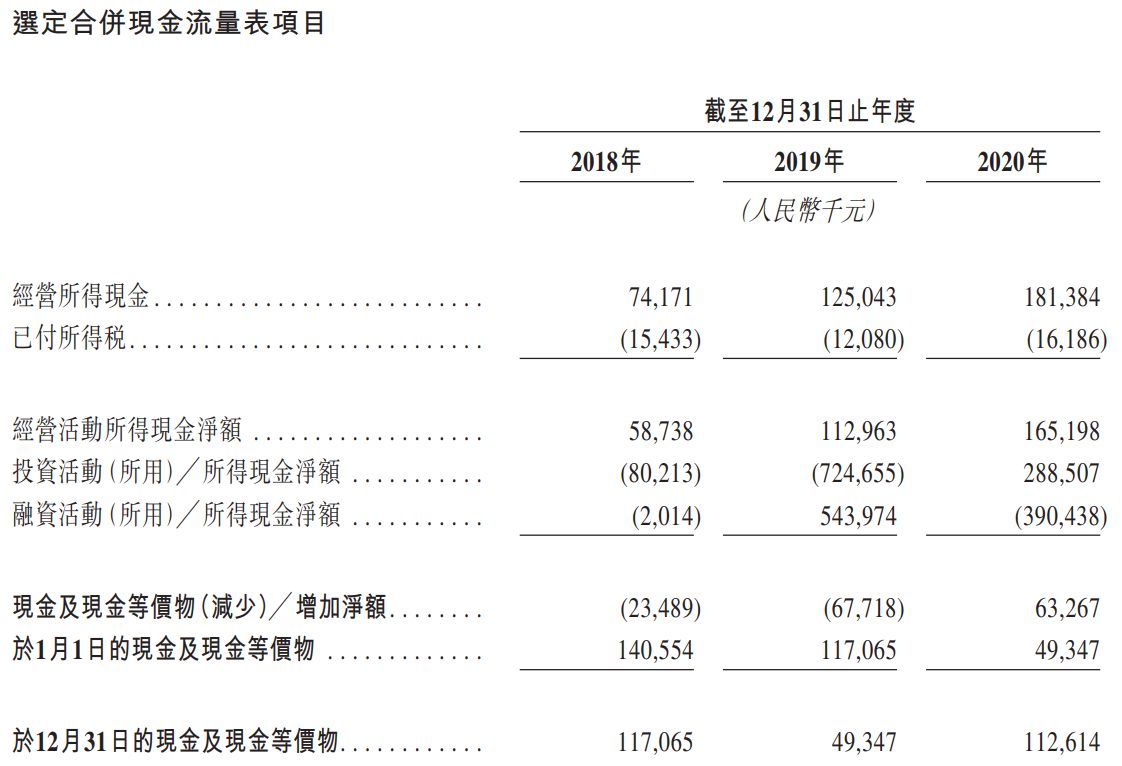

(新希望服务招股书-现金流量表)

各期内,经营活动所得现金净额分别约为人民币5873.8万元、1.13亿元、1.65亿元,逐年增加;于12月31日的现金及现金等价物分别约为人民币1.17亿元、4934.7万元、1.13亿元,起伏不定。

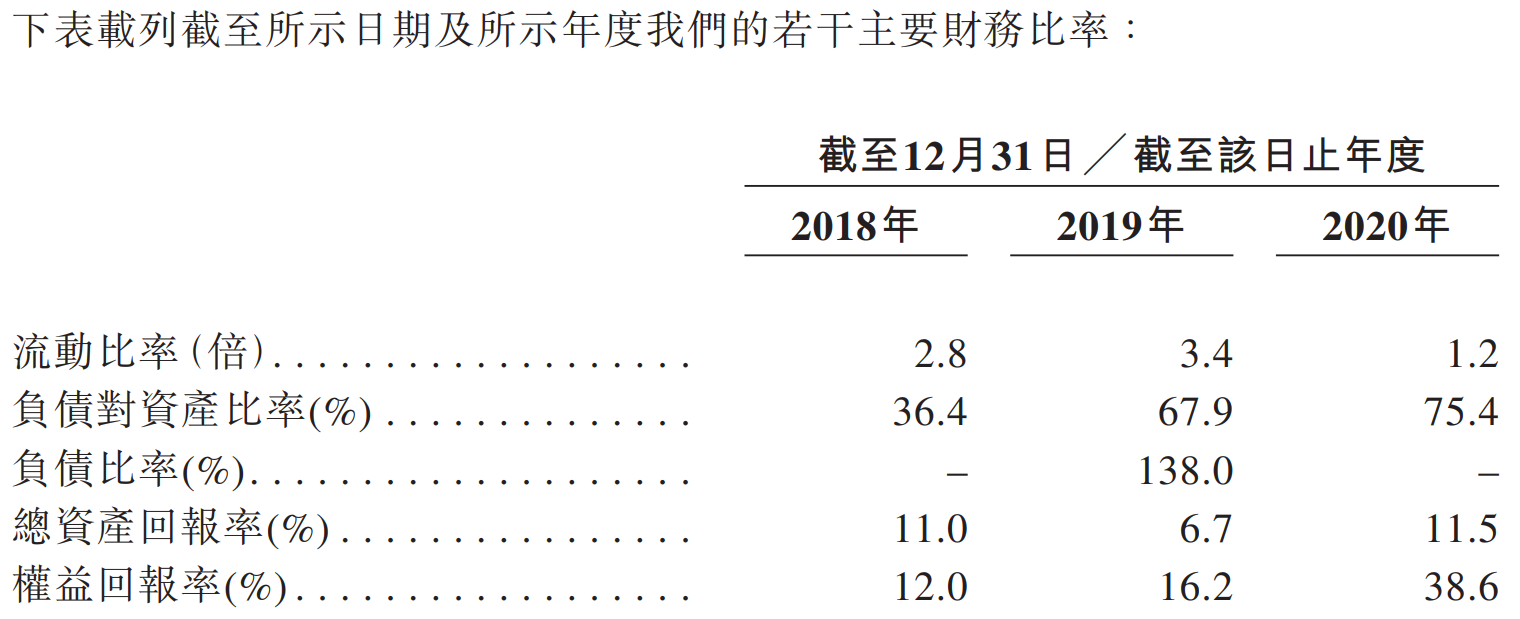

(新希望服务招股书-主要财务比率)

2018-2020三个年度,流动比率分别约为2.8倍、3.4倍、1.2倍,显示出2020年短期变现能力大幅转弱;负债对资产比率分别约为36.4%、67.9%、75.4%,负债比率分别约为不适用、138.0%、不适用,说明负债占比在升高。

总资产回报率(ROE)分别约为11.0%、6.7%、11.5%,存在波动;权益回报率(ROA)分别约为12.0%、16.2%、38.6%,2020年提升幅度颇大。

【观点】财务数据显示,2018-2020三个年度,新希望服务的总收入、毛利润、净利润均保持稳健增长,净利率逐年提高。各项业务收入整体呈现增长态势,均已突破亿元大关。

不过,尽管物业管理服务和非业主增殖服务是公司的主要收入来源,但物业管理服务的毛利率与整体毛利率水平相比并不突出。主营的物业管理服务板块毛利率低于整体水平,并且与非业主增值服务、商业运营服务以及生活服务板块相比,毛利率也处于劣势。

值得注意的是,公司在上市前夕的2020年大额向股东派息3.16亿,导致2020年的资产净值减少,资产负债比攀升至75.4%。之前的农夫山泉(09633.HK)、蓝月亮(06993.HK)等上市前都有过类似的骚操作,反正钱再多也不烫手,见怪不怪。

至于公司的发展前景,由于对房企母公司新希望地产高度依赖,独立造血能力偏弱,行业集中度又是“强者恒强”的态势,激烈的市场竞争中,要虎口里抢肉吃,并没有那么容易,能够平稳经营就算不错,暂时看不到多大的想象空间,成长性还需要进一步观察。

六、首次公开发售前投资(评分:1.0分)

August Mist向公司投资,现金代价为359,200美元,且已于2020年12月25日结算。August Mist于首次公开发售前投资下的每股投资成本总额较每股发售股份(即指示性发售价范围的中位数每股股份4.25港元)折让约96.4%。August Mist持有的股份将受上市后六个月期间的禁售期所限。紧随全球发售完成后(假设超额配股权未获行使),August Mist将持有公司全部已发行股本的约2.25%。

【观点】早期投资者August Mist于2020年12月25日付出35.92万美元收购相当于发行后的2.25%股份,成本约0.15港元,较发行价中间价折让约96.4%。钱比较少,折让幅度又非常大,几乎等于白送,由于有6个月禁售期,所以对IPO行情基本没啥影响,可以忽略不计。

七、基石投资者(评分:7.0分)

公司已与基石投资者订立独立的基石投资协议,据此,基石投资者合共同意按发售价认购可用投资金额3.831亿港元(约4940万美元)购买的有关数目发售股份。按发售价4.25港元(即发售价范围中位数)计算,基石投资者将认购的发售股份总数为9013.1万股,约占全球发售完成后已发行股份总数的11.3%及根据全球发售提呈发售的发售股份的45.1%(假设超额配股权未获行使);或全球发售完成后已发行股份总数的10.9%及根据全球发售提呈发售的发售股份的39.2%(假设超额配股权获悉数行使)。

贝壳旗下的海王星投资控股有限公司(Neptune)、小米旗下的Green Better Limited、复星国际旗下的鼎睿再保险有限公司、中国四川国际投资有限公司(CSIIL)、Keltic Investment (HK) Limited(深圳凯尔汉湘实业)及Golden Star International Pty Limited认购额分别为人民币9700万元、3880万港元、500万美元、7750万港元、6000万元人民币及500万美元。

据悉,海王星为一家于香港注册成立的公司,为KE Holdings Inc.(贝壳找房,纽交所股份代号:BEKE)的间接全资附属公司,贝壳为中国领先的线上线下(300959.SZ)房产交易和服务综合平台。

Green Better为小米集团的全资附属公司,小米集团于2018年07月09日在联交所主板上市(股份代号:01810)。鼎睿再保险(Peak Re)由复星国际有限公司(00656.SZ)间接拥有86.51%。

Keltic为一家总部位于香港的投资管理公司,从事基金及二级市场证券的投资。Keltic为深圳凯尔汉湘实业有限公司的全资附属公司,由独立第三方李卫国全资拥有。Keltic的主要投资策略包括:在港股或美股一级及二级市场购买及投资股票,专注于房地产项目、融资服务以及项目开发及管理)。

Golden Star由独立第三方陈静女士直接全资拥有,陈静女士于中国及海外房地产投资拥有经验,并为香港股票市场活跃投资者。

【观点】基石投资者有6名,其中贝壳、小米都是知名上市公司,认购比例较高,也有6个月禁售期。不过多半是友情站台,拉来捧场子的,能否对股价表现支撑点信心,看起来也没多大指望。

八、股权结构(评分:7.0分)

1.上市前

新希望服务成立于2010年,前身为四川鼎晟物业服务集团有限公司,注册资本为500万元,由四川新希望南方房地产开发有限公司持股80%权益,新希望地产持股20%。2011年07月,新希望地产斥资400万元,从四川新希望南方房地产开发有限公司收购新希望服务80%股权。此后,新希望服务由新希望地产全资持有。

2020年08月31日,在赴港递交招股书的前几个月,新希望地产将旗下新希望商业全部股权转让给新希望服务,交易价格为7935万元,至此,新希望商业由新希望服务全资拥有,商业运营服务也成为了新希望物业的主营业务之一。

但在递交招股书之前,新希望服务的股东结构再次发生变更。原先的两大股东四川新希望房地产、成都云璟观斓退出,变更了新的两大股东。

根据招股书显示,在IPO之前,新希望服务由Cathaya Trust持股90.8%,员工持股平台持股6.2%、Cui Donghong占股3%。其中,Golden Rose由新晟全资控股,新晟由Sea Glory Developments Limited(Cathaya Trust 受托人拥有的特殊目的控股公司)全资控股。Cathaya Trust是以刘永好的家族成员为受益人的不可撤销的全权信托。

2.上市后

紧随资本化发行及全球发售完成后(假设超额配股权并无获行使),Golden Rose将直接持有公司已发行股本的68.1%。Golden Rose由新晟全资拥有,而新晟则由Sea Glory Developments Limited(由Cathaya Trust的受托人全资拥有的特殊目的控股公司)全资拥有。Cathaya Trust是以刘先生的家族成员为受益人的不可撤销的全权信托。

根据一致行动契约,刘先生及刘畅女士透过Golden Rose、新晟、Adventure Way Pte. Ltd.及Medea Investments Limited控制公司股东大会上超过30%的投票权。因此,根据上市规则,刘先生、刘畅女士、Golden Rose、新晟、Medea Investments Limited及Adventure Way Pte. Ltd.为控股股东。

【观点】IPO后,Golden Rose持股68.1%,员工持股平台持股4.65%,Cui Donghong持股2.25%。刘永好、刘畅父女继续掌握对公司的控制权,未来一致性行动较为确定。

刘永好家族四兄弟的商业版图已经扩大到农业、食品、化工、房地产、金融等多领域,家族总资产高达上千亿,其中刘永好连续22年蝉联胡润百富榜四川首富。

截至目前,新希望集团旗下已有新希望(000876.SZ)、新乳业(002946.SZ)、华创阳安600155.SH)、兴源环境(300266.SZ)和*ST飞马(002210.SZ)五家上市公司,加上此次在港交所上市的新希望服务,刘永好拥有的上市公司将增加至六家。

九、发行估值(评分:4.5分)

按上市后8亿股的总股本及3.80港元~4.70港元的招股价,可得上市总市值为30.40亿港元~37.60亿港元,远低于2018年以来在港上市的34只内地物业股平均约120.03亿港元的上市初始总市值。

再按2020年度经调整后约1.11383亿元人民币的净利润,根据人民币兑港币最新汇率1:2087,折合约1.35亿港元,计算得出静态市盈率(PE)约为22.52倍~27.85倍,就其资质而言,这估值相比规模相近的同行实则有些偏高,没有多大优势可言。

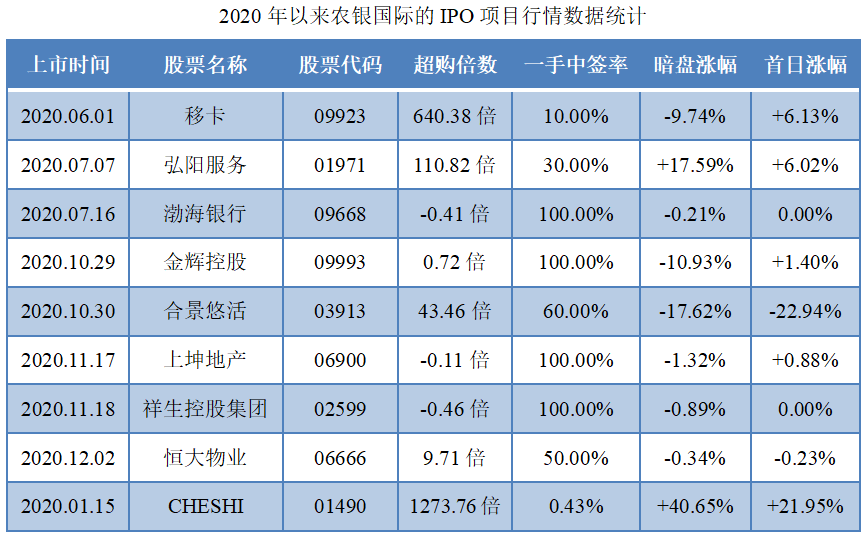

十、保荐人过往业绩表现(评分:5.0分)

本次上市由农银国际融资有限公司担任独家保荐人兼价格稳定操作人,勤勤恳恳的“农银伯伯”稳价,过往风评还算不错的。近两年来,农银国际共保荐了15家企业上市,暗盘录得7涨8跌,首日9正2平4负,迄今破发的仅2只。2020年以来共9个项目,暗盘2涨7跌,首日5正2平2负,至今2只破发。

9只新股中,弘阳服务、上坤地产、CHESHI均是独家保荐兼稳价;移卡与中信里昂证券、野村国际联席保荐,是第三保荐人;渤海银行与建银国际、海通国际、中信里昂证券联席保荐,为第三保荐人;金辉控股与中信里昂证券、海通国际联席保荐,是第一保荐人兼稳价人;合景悠活与华泰国际联席保荐,担任主保荐人兼稳价人;祥生控股集团与建银国际联席保荐,为副保荐人;恒大物业与华泰国际、瑞银(UBS)、建银国际、中信里昂证券、海通国际联席保荐,是第三保荐人。

虽然几个项目的整体业绩看上去不算太好,但其稳价还是尽心尽力的,大都是拼命护盘,凸显农银伯伯“业界良心”式的担当。总而言之,农银国际的护盘能力就是四平八稳,很少有暴涨暴跌的情况,但也没什么很大的亮点。

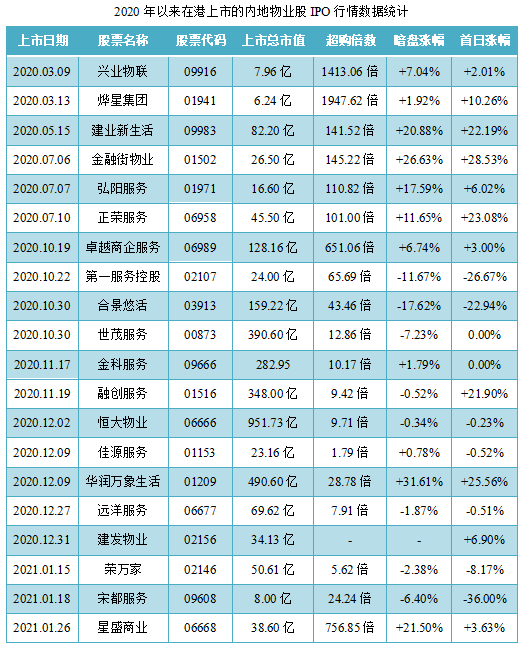

十一、同行业IPO行情表现(评分:6.1分)

近年来,内地物业公司上市热潮持续升温。自2014年06月30日彩生活(01778.HK)在香港上市以来,已陆续有多达40家内地物业管理与服务企业成功登港。其中,2014-2017年期间有6家,2018年5家,2019年9家,2020年以来17家,2021年3家。

物业公司屡掀上市热潮,主要有两方面因素的支撑:一方面,公共卫生事件发生后,物管板块凭借着内需属性和必选消费类型属性凸显高抗风险性、高成长性等优势,提升物管服务的行业地位和市场对其认可度;另一方面,2020年08月以来房企融资管控收紧,分拆子公司上市能够增厚母公司净资产、改善负债指标,这也为房企分拆物管公司上市增加新的理由。

2020年以来在港上市20只内地物业股,除了建发物业是以介绍方式上市外,其余均是首发上市。19宗IPO暗盘录得11涨8跌,首日10正2平7负。自第一服务控股开始,本来“山河一片红”的物业板块新股遭到了重击,前面7只全部超购上百倍的盛况已然不在。

合景悠活、世茂服务的不佳表现也令物业股雪上加霜,但好在金科服务、融创服务又逐步扭转了颓势,之后的恒大物业、佳源服务表现平平,而华润万象生活则较为亮眼,远洋服务、荣万家、宋都服务一个比一个黯淡,最近的星盛商业只能说勉强稳住阵脚,市场信心还需一步步重拾。

目前物业股的表现参差不齐,有的物业股市盈率达到了上百倍,也不乏破发的物业股。物业股作为相对稳定的商业模式,当前的大起大落都不太正常。除了炒作成分外,持续性盈利能力也是部分物业股破发的原因之一。

随着资本的助推,行业分化加剧的阶段已来临。管理规模、服务业态、业务覆射区域、营收及利润率等的好与坏,直接影响到物业股在未来行业集中度不断提升下的存亡,也关乎到资本市场上市值的突破。

小结(总评:5.5分)

新希望服务是四川首富刘永好家族旗下的物业管理及服务公司,今年01月13日向港交所递交主板上市申请书,历经近4个月,于05月09日通过聆讯。这是继新乳业在深交所挂牌后,刘永好家族手中上市版图的第六块拼图。

公司近三年营收和利润稳步增长,但也存在着高度依赖母公司输血、外拓能力不足、物业管理服务板块毛利率低于整体水平等问题,未来业绩成长性需观察。短期从新股申购的角度看,盘子在物业股中偏小,Pre-IPO投资者参考意义不大,基石投资者认购比例较高且有6个月禁售期。

保荐人兼稳价人农银国际,过往护盘较为卖力。只是物业类新股近来表现大都不太好,整个板块打新氛围较为低迷,市场情绪不高。公司招股价上下限相差23.68%,超出20%的通常范围,显得稍有些宽。

鉴于如今大家对物业股的打新热情度低,新希望服务质地在业内又很普通,预计最终超购倍数或不到15倍,一手中签率20%~50%。综合各方面因素来看,对新希望服务的IPO行情持审慎态度,存在一定破发概率。如果认购不到15倍未触及回拨,及农银国际卖力护盘的话,股价或有稳住的可能。

【申购建议】可选择放弃,若要参与,少量认购即可。

(注:文中所述观点仅代表单方观点,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。)

文章来源:尊嘉金融。尊嘉金融子公司是美国SEC和香港SFC持牌机构,新锐互联网券商,提供美股、港股、A股交易,全部0佣金。

返回列表

返回列表