A股,股民一向戏称为癌股。都说A股黑幕横行,前两天竟真爆出了一件巨大黑料。私募冠军叶飞揭露18家上市公司涉嫌坐庄,在A股割韭菜,如果事件坐实,这将是中国资本市场存在以来最大规模的“联合坐庄”案,不仅坐庄,而且赖账,一出A股黑吃黑的好戏,重磅程度堪比娱乐圈郑爽。

这件事具体怎么回事呢?

5月9日,叶飞在微博公开讨债,称其遭遇中源家居市值管理盘方赖账,一直没有收到合作方的尾款。据叶飞所说,一个“操盘方”计划让目标股票的股价一两个月内涨30%到40%,正在找人接盘。当然,他们管这叫资金代持。

为什么要找人接盘呢?因为他们要拉升股价。比如操盘方有两个亿,他得把其中一个亿的筹码卖出去,然后让接盘方接住这一个亿的筹码。通过这种反复横跳,制造交易量暴增的假象,把股价拉升,从而吸引韭菜入场,然后狠狠地割韭菜一笔。

图片来自尊嘉金融APP

叶飞在其中就扮演一个联系人的角色。他去找下游机构代持股票,赚点中介费,可以理解成一个拉皮条的。结果万万没想到,本来说好了割韭菜一笔,操盘方直接玩起了黑吃黑。操盘方在接盘方刚一买完,就直接把所有筹码抛售砸盘,股价就高开低走,一度跌停,最终这家证券公司触发了自身的风控要求,只好忍痛割肉。

说好的要把股价拉高,然后让韭菜接盘呢?结果股价还没全拉起来你就直接砸盘,现在都砸我手里了,还有王法吗?还有法律吗?这绝对不能忍啊,所以接盘方找到了叶飞,你这个中间人得负责啊,你找的上家根本不讲武德!叶飞也去找上家,岂料上家似乎笃定大家都玩黑吃黑,你肯定不敢自爆,吃哑巴亏去吧。

没想到啊没想到,叶飞还真就给自爆了。

用《让子弹飞》中的话来说就是:

割过韭菜吗?

没有。

来我告诉告诉你。割韭菜,得巧立名目,配合上家,拉升股价。市值管理了,才能让股民跟着交钱。得钱之后,他们的钱如数奉还,股民的钱,三七分成。

怎么才七成啊?

七成是人家的,能得三成还得看他们的脸色。

谁?

(指着操盘方送的帽子)他。

他?!我大老远来一趟就是为了看他的脸色?

对。

我好不容易当个私募冠军,号召韭菜一呼百应。我还得拉皮条,还得巧立名目,还得看他妈的脸色,我不成了跪着要饭的吗?

那你要这么说,割韭菜还真就是跪着要饭的。就这,多少人想跪还没这门子呢。

好吧,那我跪了,你起码得给钱吧,而且我都不要三成,我就要几万块钱,你还赖账,那我只好自爆了。

事情就是狗血,那么叶飞是谁?

这位也不是什么善茬,同样黑料满满。叶飞出生于1979年的,毕业于南京大学。1998年,19岁的叶飞带着20000元开户入市;2003年,通过五朵金花行情赚到了第一桶金。2007年牛市高点时赚到1000万以上,还获得中国股市民间高手大赛第一名。2010年,叶飞成立私募公司倚天投资。而叶飞所谓的私募冠军,就是在2015念3月,他管理的倚天雅莉3号基金收益351%,甚至超过了他的偶像徐翔。

听到这你是不是以为他是难得一见的炒股天才?那可不一定。在2015年,钱江晚报发布《23个EMBA老板跟明星私募上炒股课 巨亏逾亿元》的报道。当时一堆老板也是听信叶飞的名声,想要跟着他炒股。而且门槛相当高,得有500万以上的资金,数十万的培训费。

可结果是,这23位老板投入数亿元,全线套牢。最后挣钱的只有叶飞自己。在2018年,倚天投资因不能持续符合私募基金管理人登记要求,被注销私募基金管理人资格。也就是说,这位同样是割韭菜的好手。

那所谓的市值管理又是什么套路呢?

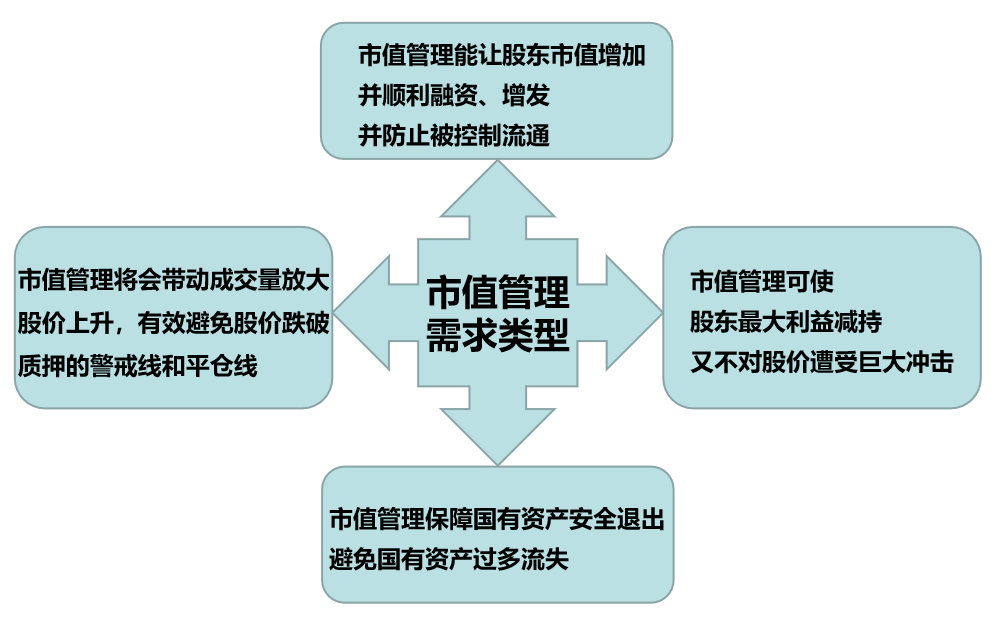

其实市值管理中包括券商市值管理、大宗交易市值管理、私募基金市值管理、财经公关市值管理和管理咨询市值管理等模式,而叶飞就是所谓的“私募基金市值管理”,这也是最易受到市场诟病的一种,核心原因就在于他们往往涉嫌联合坐庄。

市值管理本身不是一件违法的事,企业可以采取合法合规方式,使股价服务于公司整体战略目标。市值管理好了,增发、融资轻而易举,公司市值也能达到最佳,管理不好,那上市基本歇菜。

而伪市值管理往往涉及到暗中操作,避开监管。想的就是拉升股价,然后套现离场,割一把韭菜就走的情况屡屡出现。市值管理变成股价管理,通过操纵股价或进行资本运作来推高市值,这也导致现在市值管理已经被污名化。

尊嘉金融投研团队认为,这些资本市场的暗箱操作,正在使市值管理出现污名化。市值管理是把双刃剑,用好了皆大欢喜,用不好满盘皆属。所以一方面需要防止短期化和泡沫化;另一方面也需要规范操作,正本清源。

不仅A股,更成熟的美股曾经也有过混乱的历史。

在18世纪末到19世纪期间,美国股票市场几乎就是一个投机市场。那时的美国商业信奉“最少干预的政府就是最好的政府”。股票操纵者的拿手好戏就是制造各种“利好”,乃至通过垄断上市公司股票、操纵股票交易价格为自己牟利。中小投资者进场那几乎就是被宰。

因为1907年的股市恐慌,美国政府终于开始关注股票市场的操纵和投机行为。1908年,休斯委员会的调查报告指出纽约证券交易所存在操纵和投机的现象,并把纽约证券交易所的参与者分为投资者、操纵者、无经验的交易者等。不过却建议美国政府不要采取激烈的行动改变华尔街的交易规则,仅仅呼吁交易所的参与者要加强自律。

1928-1929年对Piggy-Wiggly公司股票的操纵就是一个典型案例,交易商快速拉升股价,股价在短时间内上涨超过2倍,吸引大量投机者,而内部人在股价下跌之前抛售,成功割完跑路。投资信托的数量也在20世纪20年代迅速增长,同样,这些信托也卷入市场操纵、拉抬股价、相互对倒买卖自己的股票。

你看,咱们现在在A股玩的,都是一百年前人家玩过的。

在1929年大萧条之后,美国的股市终于进入重要的规范发展期。

在大萧条期间,道琼斯工业指数跌幅接近90%,股市下跌、公司破产,银行倒闭,整个社会陷入了大萧条。

接下来就是大家熟悉的历史:罗斯福新政。罗斯福新政重构了美国证券市场的监管框架,金融操纵被立法禁止,上市企业的信息透明度和投资者保护成为华尔街监管的主题。在美国股票市场已经运行了100多年后,美国终于出台第一部全国性的证券业法规《1933年证券法》,主要规范证券发行人的信息披露。

《1934年证券交易法》颁布,该法案对证券操纵和欺诈进行了界定,证券诉讼中的辩方举证得以建立,大大规范了证券交易行为,1934年,大名鼎鼎的美国证券交易委员会(SEC)的建立,负责美国的证券监督和管理工作,是美国证券行业的最高机构。

这几乎是金融市场全面监管的开始。与此同时,本杰明·格雷厄姆的《证券分析》首次出版,提出了新古典价值投资理论。1938年,约翰·威廉姆斯出版《投资价值理论》,提出了著名的股票价值的折现原理。终于,美国股市真正进入投资时代,价值投资思想成为主流。直到如今,巴菲特等诸多投资大佬仍是贯彻这一思想在股市中叱咤风云。

回到咱们大A股,这位叶飞单枪匹马在A股掀起腥风血雨,揭开了这条心照不宣的黑色产业链。5月14日下午,叶飞继续在微博公开点名了隆基机械、维信诺和昊志机电3家上市公司,并称有几百G的料,估计40天爆完,准备爆料18家公司,“只多不少!”

同时,监管已向中源家居、东方时尚、隆基机械等公司发了监管函。

5月17日一早,叶飞再次确认被点名的上市公司名单,法兰泰克、祥鑫科技、东方时尚、今创集团、ST华钰、*ST众应、城地香江多家上市公司被牵扯其中,这些上市公司也被股民戏称为“叶飞概念股”。这些“叶飞概念股”也是齐齐下跌。

东方时尚多次跌停 图片来自尊嘉金融APP

参考美股各种丑闻后的严厉监管,每一次金融危机后美股市场的新生。从美股的历史中,可以看出A股仍然处于一个不成熟的阶段,各种投资者保护手段仍不健全,联合坐庄、操纵股价割股民韭菜的事情屡见不鲜。

尊嘉金融投研团队发现,美股市场的成熟,让美国股民不会像中国股民一样在股市中被反复收割,而是在股指的持续上涨中躺赢。在A股仍处于不成熟阶段的现在,美股或许是一些成熟投资者更合适的选择。

返回列表

返回列表