新世纪评级工商企业部

在城市化和经济增长的持续推动下,近年来我国水务市场容量不断扩大。然而,我国水资源总量并不丰富,人均占有量更为有限;降雨时空分布不均,水土资源不相匹配;加之水体污染,水质型缺水问题日趋严重,水资源短缺已成为制约我国经济和社会可持续发展的重要因素。

我国现行水务体系仍处于向市场化方向过渡阶段,存在行业集中度低、运营服务能力弱等问题,同时水价受限,总体价格水平不高,导致行业内企业盈利能力偏弱。近年来国家持续的政策支持使得有实力的重资产水务投资集团快速扩张,加剧了行业的竞争程度,但有利于行业集中度的提高,推动行业内企业提高自身服务水平,促进行业整体良性发展。

从水务行业内已发债企业来看,发行人大部分为国有企业,信用评级大部分AA级及以上。由于已发债的高信用等级企业近年对超短期融资券的发行选择倾向较明显,2016年第一季度,行业内发行一般短期融资券、中期票据、企业债和公司债等传统债券支数较少。级别调整方面,2016年第一季度,水务行业共有3个主体级别发生调整,均为向上调整。

一、行业信用质量分析

在城市化和经济增长的持续推动下,近年来我国水务市场容量不断扩大。然而,我国水资源总量并不丰富,人均占有量更为有限;降雨时空分布不均,水土资源不相匹配;加之水体污染,水质型缺水问题日趋严重,水资源短缺已成为制约我国经济和社会可持续发展的重要因素。

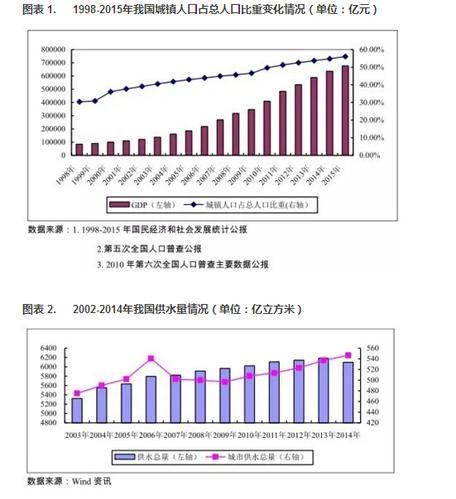

目前我国正处于高速城市化和工业化的发展阶段,自1998年开始,我国城市化进程迅速加快,至2015年末,城镇常住人口占总人口的比重达到56.10%,年复合增长率为3.46%;全年GDP总量达到67.67万亿。在城市化和经济增长的持续推动下,我国水务市场容量不断增长。

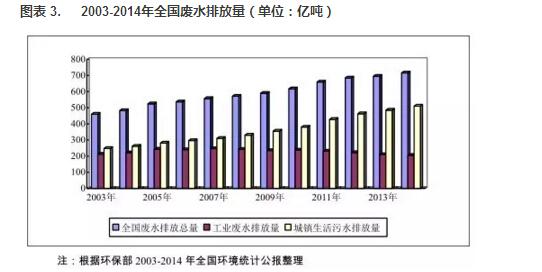

2002年以来,我国供水总量总体呈增长态势,2014年供水总量为6091亿立方米,同比略有下降,但城市供水总量为546.66亿立方米,自2009年以来连续6年维持增长态势。

从水资源供给情况来看,我国是一个水资源贫乏和分布不均匀的国家,其基本特点体现在:总量并不丰富,人均占有量更低;降雨时空分布不均,水土资源不相匹配。我国是一个干旱缺水严重的国家,淡水资源总量约为28000亿立方米,占全球水资源的6%,次于巴西、俄罗斯、加拿大、美国和印度尼西亚,居世界第6位,但人均只有2200立方米,仅为世界平均水平的1/4、美国的1/5,在世界上名列121位,是全球13个人均水资源最贫乏的国家之一。根据《2015年国民经济和社会发展统计公报》,2015年,我国水资源总量为28306亿立方米,人均水资源量2056.49立方米[1]。与此同时,由于人口的增长,预计2030年我国人均水资源占有量将降至1700至1800立方米。

国家环境保护部(简称“环保部”)公布的数据显示,我国水资源污染情况如下:在我国长江、黄河、珠江、松花江、淮河、海河、辽河、浙闽片河流、西北诸河和西南诸河等十大流域的国控断面中,Ⅰ-Ⅲ类、Ⅳ-Ⅴ类和劣Ⅴ类水质断面比例分别为61.0%、25.3%和13.7%,其中,珠江、西北诸河和西南诸河流域水质为优,长江、浙闽片河流水质良好,黄河、松花江、淮河和辽河流域水质为轻度污染,海河流域为中度污染。根据环保部公布的《2015年上半年全国环境质量状况》,其监测的956个地表水控断面中,IV类水以上比例为36%,其中IV类占18.9%,V类占6.7%,劣V类占10.3%。较严重的水质污染使得缺水问题更加突出。

在污水处理方面,近年来随着城市化进程的加快,我国污水排放量逐年增加。

我国城市污水排放主要包括生活污水排放和工业污水排放两种。生活污水排放主要是居民用水的排放,排水量受城镇化程度和人口数量影响较大,污染性没有工业污水强;工业污水即工业生产中排放的污水,一般情况下污染程度比生活污水要大,较难处理。根据环保部于2016年1月发布的《全国环境统计公报(2014年)》,2014年,全国废水排放总量716.2亿吨。其中,工业废水排放量205.3亿吨、城镇生活污水排放量510.3亿吨。2007年,我国工业废水排放达到了前期峰值,之后在国家大力实施产业结构调整、淘汰落后产能,以及积极推广节能减排等政策的作用下,工业废水排放逐步呈现下降趋势,但城市化进程的加快导致城镇生活污水排放量快速增长,带动全国废水排放总量持续增长。基于污水排放量与经济增长水平、人口数量及城市化进程等因素高度相关,预计未来我国污水排放总量将继续保持增长。

我国现行水务体系仍处于向市场化方向过渡阶段,存在行业集中度低、运营服务能力弱等问题,同时水价受限,总体价格水平不高,导致行业内企业盈利能力偏弱。

我国城市水务产业脱胎于计划经济体制,在此体制下城市供水为政府福利事业,城市水务与政府关系密切,主要表现为经营管理上的政企合一、政资合一,各城市拥有自己的供水厂,并以事业单位的形式进行运营管理,同一地区内的水厂形成区域性供水垄断。20世纪90年代以来,各城市对城市水务事业单位进行了企业化改革,形成了一批城市自来水公司和城市排水公司。2002年,原国家建设部(现“国家住房和城乡建设部”)颁布了《关于加快市政公用行业市场化进程的意见》,使城市水务行业的市场化改革向纵深推进,城市水务行业对国外资本、民营资本的逐步开放也使得外国水务企业和民营水务企业在整个行业中扮演着越来越重要的角色,我国水务运营主体转变为地方政府下属的区域性水务企业、重资产水务投资集团和专业化水务公司协同发展的格局。但是目前,我国水务行业仍处于向市场化方向过渡阶段,地方政府下属的区域性水务企业仍占主导地位,行业仍存在集中度低、运营服务能力较弱等问题。

截至2016年2月末,我国水的生产和供应业企业单位数为1620个,数量多,规模小,市场集中度低,小型水务企业生产技术和经营管理水平低。此外,作为城市水务市场主体,由传统改制形成的水务企业由于长期以来的事业单位经营管理体制缺乏企业化和市场化的经营管理理念和经验,对城市水务的服务功能认识不到位,缺乏改善服务水平的投入和能力,管网老化,管材质量差,质量不过关,建设标准低,缺乏维护等因素导致我国城市供水管网平均漏损率超过15%,在水资源紧缺的大环境下,通过市场化方式引入社会资本,加快城市水务市场主体的企业化运营的改革是解决我国水资源问题的重要方式。

作为供水行业市场化改革的核心,水价水平尤其直接影响供水企业的运营能力,对拓宽水务市场融资渠道及改革现行供排水管理体制至关重要。目前,我国水价由政府主导定价,采用价格听证会制度,根据加成成本保证水务企业合理的利润空间。在市场经济条件下,构成供水成本的电费、原材料费、人工成本受市场变化影响较大,各成本因素上涨的速度远超供水价格的调整速度,水务企业往往被动地承受原材料价格上涨。2000年以来,我国城市居民用水价格不断提高,但提速较慢,污水处理价格总体处于上升趋势,但上升速度慢于居民用水价格。由于以上原因,许多水务公司在经营方式上形成了“低水价+亏损+财政补贴”的模式,进而导致全行业经营效率不高、整体盈利能力不佳的局面。根据中国城镇供水排水协会数据,截至2016年2月末,我国供水企业1620个,其中亏损企业616家,亏损企业占比为38.02%。污水处理领域情况相对较好,截至2015年10月末,我国从事污水处理及其再生利用企业342家,其中亏损企业数量为56家,占比为16.37%。

2016年第一季度,在我们统计的直辖市和各省会城市中,仅合肥和成都两城调整了居民用水价格。

从我国水资源的稀缺性以及水污染程度来看,现行水价既不能反映市场供求关系,也不能反映资源稀缺程度和环境污染成本,在资源品价格改革以及节能减排的大趋势下,水的资源属性将逐渐得以体现。同时,近年来我国对自来水生产企业出水质量要求不断提高,2015年11月环保部公布《城镇污水处理厂污染物排放标准》(征求意见稿),预计未来我国污水处理厂排放标准也将全面提高,水质标准的提高也将促使水务企业不断加大自身投入,提升服务质量。

近年来国家持续的政策支持使得有实力的重资产水务投资集团快速扩张,加剧了行业的竞争程度,但有利于行业集中度的提高,推动行业内企业提高自身服务水平,促进行业整体良性发展。

2011年,中央1号文件首次关注水利发展,其中重要一点就是要“继续推进农村饮水安全建设”,“积极推进集中供水工程建设,提高农村自来水普及率。有条件的地方延伸集中供水管网,发展城乡一体化供水”。该文件还提出,要“加大公共财政对水利的投入”,“多渠道筹集资金,力争今后十年全社会水利年平均投入比2010年高出一倍”。

加大城市供水管网的建设力度,发展城乡统筹的区域供水,扩大城镇供水的服务范围是保证水资源得到合理利用的有效方式之一,符合我国城乡一体化建设的需要。建设部近年来大力推行以核心城市为中心的区域供水,充分发挥政府协调指导作用,同时运用市场配置手段,打破行政区划束缚,统筹安排,推进空间资源整合和区域基础设施的集约利用。

为提高我国污水处理设施覆盖程度及污水再生利用能力,未来我国污水治理领域投资规模仍将保持在较高水平。根据国务院于2012年4月发布的《“十二五”全国城镇污水处理及再生利用设施建设规划》,“十二五”期间,我国城镇污水处理及再生利用设施建设规划投资近4300亿元。其中,各类设施建设投资4271亿元,包括完善和新建管网投资2443亿元、新增城镇污水处理能力投资1040亿元、升级改造城镇污水处理厂投资137亿元、污泥处理处置设施建设投资347亿元以及再生水利用设施建设投资304亿元。“十二五”期间,我国将新建污水管网15.9万公里,新增污水处理规模4569万立方米/日,升级改造污水处理规模2611万立方米/日,新建污泥处理处置规模518万吨(干泥)/年,新建污水再生利用设施规模2675万立方米/日;到2015年,我国城市污水处理率及城镇污水处理设施再生水利用率规划分别达85%和15%以上。根据《2015年国民经济和社会发展统计公报》,截至2015年末,我国城市污水处理厂日处理能力达到13784万吨,城市污水处理率达到91.0%,超额完成十二五规划85%的目标。

此外,2015年4月16日,国务院印发《水污染防治行动计划》(“水十条”,下称“计划”),从全面控制污染物排放、推动经济结构转型升级、着力节约保护水资源、强化科技支撑、充分发挥市场机制作用、严格环境执法监管、切实加强水环境管理、全力保障水生态环境安全、明确和落实各方责任、强化公众参与和社会监督十个方面开展防治水污染防治行动,计划的出台进一步推动了污水处理领域的投资需求。与此同时,财政部、环保部两部门印发了《关于推进水污染防治领域政府和社会资本合作(PPP)的实施意见》(以下简称“意见”)。意见包括鼓励水污染防治领域推进PPP工作,实施城乡供排水一体、厂网一体和行业“打包”,实现组合开发,吸引社会资本参与等。意见提出,完善制度规范,优化机制设计,在水污染防治领域形成以合同约束、信息公开、过程监管、绩效考核等为主要内容,多层次、一体化、综合性的PPP工作规范体系;转变供给方式,改进管理模式,加强水污染防治专项资金等政策引导,建立公平公正的社会资本投资环境;进水污染防治,提高水环境质量,优化水资源综合开发途径,创新水环境综合治理模式。

在融资方面,2015年9月23日,中共中央、国务院《生态文明体制改革总体方案》发布,提出要建立绿色金融体系,推广绿色信贷。当年12月,中国人民银行推出绿色债券市场,以完善绿色银行信贷。12月底,国家发改委印发了《绿色债券发行指引》,进一步发挥企业债券融资对节能减排、发展节能环保产业等方面的作用。2016年第一季度,全球共计发行160亿美元绿色债券,中国在其中贡献了一半份额,成为速度最快、最抢眼的角色,我国绿色债券市场的推出,将为水务行业企业的融资带来较大便利。

近年来持续的政策推动提高了行业内企业发展的积极性,部分实力较强的重资产水务投资集团快速扩张,2015年以来,我国水务行业集中度不断提升。据了解,目前重资产水务投资集团正成为我国水务投资和运营的重要力量,其运营供水能力占全国的12.8%,污水处理能力占全国的30.7%,二者合计共占全国污水处理和供水能力总量的18.7%,这一比例伴随着PPP的深化还在继续增加中。

与此同时,政策推动也导致行业进入者众多。2014年12月12日,中国光大国际有限公司分拆旗下环保水务业务并成功反向收购新加坡证券交易所主板上市公司汉科环境科技集团有限公司,将其正式更名为中国光大水务有限公司,此后,中国光大水务有限公司凭借较强的资本实力快速发展,2015年8月与东达集团有限公司(简称“东达集团”)签署股权转让协议,分期收购东达集团旗下大连东达水务有限公司(简称“东达水务”),东达水务为辽宁省污水处理领域的龙头企业。2015年,中国葛洲坝(600068)集团有限公司通过并购整合的方式,快速切入环保市场。同时,中国葛洲坝集团有限公司投资约4.73亿元,收购凯丹水务75%的股权,水务板块以凯丹水务作为主要运营平台。凯丹水务公司主业为城镇供水及污水处理、工业污水处理、中水回用等。行业新进入者携资本进入并快速扩张,加剧行业竞争的同时,也倒逼行业内现有企业不断完善自身管理运营体制,提高服务水平,对行业整体发展起到一定的推动作用。

二、行业信用等级分布及级别迁移分析[3]1主体信用等级分布

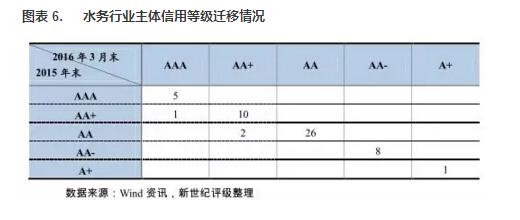

由于水务行业准入门槛不高,企业分布的子行业范围较广。从行业内已发债企业来看,发债企业主要为地方政府下属的区域性水务企业、重资产水务投资集团和民营专业化水务公司,发行人整体信用等级主要集中在AA-级及以上。2016年第一季度,水务行业公开发行债券主体共计9家,其中AAA级主体1家,AA+级主体3家,AA级主体4家,AA-级主体1家;截至2016年3月末,水务行业仍在公开发行债券市场有存续债券的发行主体共计53家[4],其中AAA级主体6家,AA+级主体12家,AA级主体26家,AA-级主体8家,A+级主体1家。

2主体信用等级迁移

2016年第一季度,行业内3家企业主体信用等级发生调整,均为向上调整,分别为山东水务发展集团有限公司(简称“山东水务”)、成都市兴蓉环境(000598)股份有限公司(简称“兴蓉环境”)和广西绿城水务(601368)股份有限公司(简称“绿城水务”)。鉴于山东省经济、财政实力的增强、公司业务范围拓展以及得到政府支持,大公国际将山东水务主体信用等级由AA级调升至AA+级。鉴于预计供水能力显著提升、成都市阶梯水价政策的执行和公司环保业务的拓展,中诚信国际将兴蓉环境主体信用等级由AA+级调升至AAA级。鉴于公司污水处理业务结算方式调整后结算价格高于原污水处理费价格以及公司在上交所成功上市,中诚信国际将绿城水务主体信用等级由AA级调升至AA+级。

除此之外,2016年第一季度,水务行业内未发生其他主体信用等级调整情况,行业内主体信用质量整体基本保持稳定。

三、行业主要债券品种利差分析[6]

由于水务企业目前发债主体数量相对较少,而同时已发债的高信用等级企业近年对超短期融资券的发行选择倾向较明显,行业内发行一般短期融资券、中期票据、企业债和公司债等传统债券支数较少。2016年第一季度,水务企业合计发行3支一般短期融资券、2支中期票据和1支企业债,具体发行利差情况详见附录三。

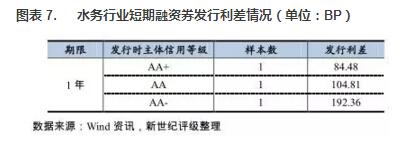

1短期融资券[7]

2016年第一季度,水务行业内由广西绿城水务股份有限公司、南京市江宁区自来水公司和呼和浩特春华水务开发集团有限责任公司各发行1支一般短期融资券,发行利差随主体信用等级的降低而明显扩大。

2中期票据[8]

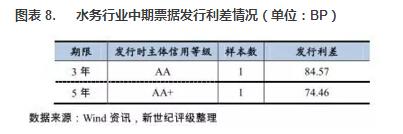

2016年第一季度,抚州市投资发展(集团)有限公司和北京水务投资中心各发行1支中期票据,发行利差分别为84.57BP和74.46BP。

3企业债券

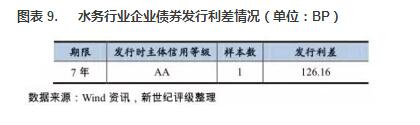

2016年第一季度,泰州市鑫泰集团有限公司(简称“鑫泰集团”)发行1支企业债券,由江苏省信用再担保有限公司提供保证担保,有效增强了债务偿付的保障程度,债项信用等级高出主体信用等级1个子级,为AA+级,一定程度上降低了鑫泰集团的融资成本。

[1]根据《2015年国民经济和社会发展统计公报》2015年末全国大陆总人口137462万人计算。

[2]本图表数据来自对象为全国四个直辖市和各省会城市。

[3]本部分主体信用等级均仅考虑发行人付费模式的评级机构的评级结果,即不考虑中债资信的评级结果。此外,本部分统计主体等级分布时对重复主体进行了剔除,即单一主体发行多支债券时只按该主体最新信用等级统计一次。

[4]昆明滇池投资有限责任公司分别由大公国际和鹏元资信进行评级,其中大公给予其主体级别AA级,鹏元资信给予其主体级别为AA+级。石狮市国有投资发展有限公司分别由中诚信国际和东方金诚进行评级,其中中诚信国际给予其主体评级为AA-级,东方金诚给予其主体评级为AA级。

[5]包含超短期融资券发行主体。

[6]本部分所统计债券均为公开发行的债券,发行利差=发行利率-起息日同期限中债国债到期收益率。

[7]短期融资券统计对象仅为1年期短期融资券,不包含超短期融资券。

[8]不包含中小企业集合票据。