大智慧(601519 SH)并购湘财证券的闹剧,还在继续。

2月15日,大智慧通过了《关于延长发行股份及支付现金购买资产并募集配套资金暨关联交易的方案有效期的议案》,拟延长半年时间为并购湘财证券做最后努力。但上交所随后发函询问质疑,而大智慧在回复中称,“预计将可能不符合该文件规定的条件”。这一令投资者大跌眼镜的表态,意味着大智慧并购湘财证券命悬一线。

2月19日,大智慧发布公告对收购湘财证券可能受阻一事作出回应,称本次重大资产重组存在的终止风险,已对市场投资者进行了提示。此外,湘财证券公布的2015年年报数据显示,去年湘财证券净利润为12.12亿元,同比增长了53.55%;而大智慧却在近日发布预计亏损的2015年业绩预告,业内人士认为,即使收购方案能够获得监管部门的通过,收购成本也将大幅增加。

在此之前,大智慧因信息披露涉嫌违反证券法律规定,被证监会立案调查。上海华容律师事务所许峰律师对时代周报记者表示,“处罚如果落实,大智慧收购湘财就不可能了,同时财务指标也不再符合”。

正是由于2013年造假的财务数字粉饰业绩,大智慧躲过了连续两年亏损被戴上ST帽子的命运,并购方案得以通过。如果当时被戴上ST帽子,并购湘财的方案也许一开始便不会被批准。一切回到原点后的大智慧不仅要面临处罚,而并购湘财计划一旦失败,亏损严重的大智慧又将如何转型?

许峰律师认为,“延期并无实际意义,带有一定的误导性,投资者会误认为收购湘财还可以继续。监管层应该尽快给出结果,不管处罚与否,以免继续误导投资者”。

延期系误导?

2月15日,大智慧发布公告称,拟将发行股份及支付现金购买湘财证券并募集配套资金等重组方案的有效期延长6个月。大智慧表示,延长有效期目的是公司董事会能对本次重大资产重组面临的各种因素进行更充分的研判,并将与重组各方就本次重大资产重组如果终止后的善后事宜进行沟通。

而上述公告一经发布,便收到上交所的问询函。上交所提出,“结合2015年度的业绩情况以及受到的行政处罚情况,核实公司是否符合有关主体收购金融业资产需连续两年盈利的资质要求,并充分予以风险提示”。对此,大智慧回应称,预计公司2015年度经营业绩将出现亏损,实现净利润为-4.6亿—-4.3亿元。中金公司分析师杜丽娟指出,“亏损幅度超预期,主因公司大幅增计资产减值准备。公司全年预计计提减值准备2.73亿元,其中69%与互联网彩票相关业务有关。杭州大彩的股权转让款和互联网彩票销售政策的负面影响是导致该项业务计提减值准备的主要原因”。

与大智慧亏损业绩形成鲜明对比的是,被收购方湘财证券却交出了一份靓丽的成绩单。根据湘财证券2015年年报显示,公司去年的营业收入为30.28亿元,同比增长50.53%,归属于母公司股东净利润为12.12亿元,同比增长53.55%。同时,湘财证券对2015年度利润分配方案是不对股东进行利润分配,也不进行资本金转增股本。截至2015年12月31日,湘财证券的总资产为408.7亿元,归属于母公司股东的净资产为55.88亿元。

在去年初大智慧公布的重组预案中,湘财证券的资产评估报告显示,截至2014年9月30日,湘财证券总资产为211.91亿元,净资产为39.98亿元。与评估基准日2014年9月30日相比,截至2015年12月31日,湘财证券的总资产增长了92.87%,净资产也增长了39.76%。目前距离评估基准日2014年9月30日,已经超过了1年的有效期,而即使收购方案能够获得监管部门的通过,收购成本也将大幅增加。

此外,证监会的相关规定指出,“持有证券公司5%以上股权的股东应当净资产不低于人民币2亿元,最近两个会计年度连续盈利(可以扣除非经常性损益后的净利润为依据)”。大智慧表示,“预计将可能不符合该文件规定的条件”。

同时,根据相关规定,入股股东应当信誉良好,最近三年无重大违法违规记录,并且不存在被判处刑罚、执行期满未逾三年的情形。但大智慧去年4月30日曾因信息披露涉嫌违反证券法律规定,被证监会立案调查,随后其并购湘财证券事宜被证监会中止审查。2015年11月7日,大智慧收到证监会行政处罚及市场禁入事先告知书,同时还披露公司和相关当事人已向证监会申请听证或陈述、申辩。

截至目前,大智慧方面表示,公司尚未收到行政处罚决定书。上海华容律师事务所许峰律师对时代周报记者表示:“处罚如果落实,大智慧收购湘财就不可能了,同时财务指标也不再符合。”许峰认为,面对行政处罚和业绩亏损的双重因素,大智慧收购湘财证券大概率或会以失败收场。

既然无法符合并购的相关规定,大智慧延长收购有效期目的何在?“延期并无实际意义,带有一定的误导性,投资者会误认为收购湘财还可以继续。”许峰指出,“证监会应该尽快给出结果,不管处罚与否,以免继续误导投资者。而之所以上交易所会介入问询,就是因为延期的公告可能误导了市场和投资者。”

粉饰业绩后的并购

实际上,大智慧收购湘财证券可谓一波三折。

2014年8月,大智慧发布公告,称拟通过向湘财证券全体股东非公开发行大智慧股份及支付现金的方式购买湘财证券100%的股份,交易价格原则上不超过90亿元。

作为国内资本市场上互联网企业收购证券公司的先例,大智慧突然抛出的计划,备受市场瞩目。彼时,湘财证券截至2013年底的总资产为120.66亿元,净资产35.47亿元,经营状况良好;但大智慧在经历了2012年巨亏后2013年的业绩仅称得上勉强达标。

历史数据显示,大智慧2012年归属于上市公司股东的净利润为-2.67亿元,2013年扭亏为盈,实现净利润1166万元。值得一提的是,当时的投资者并不知道,这一“勉强达标”的业绩却是大智慧靠虚假财务数字来逃避“披星戴帽”命运的。

躲过戴帽命运,却无法满足“最近两个会计年度连续盈利”的监管要求,捉襟见肘的基本面,让大智慧迎娶湘财证券蒙上了一层阴影。华泰证券在一份研究报告中就曾指出,“大智慧作为证券公司股东资格或受阻,收购存在一定不确定性。”可以说,从一开始,大智慧的收购计划便不被市场看好。

5个月后,整体收购湘财证券方案细节进一步明晰。2015年1月22日,大智慧发布预案,拟向新湖控股、国网英大、新湖中宝等16家公司以发行股份的方式购买其持有的湘财证券96.5%的股份。其全资子公司财汇科技拟以现金方式购买新湖控股持有的湘财证券剩下的3.5%的股份。同时,作为配套融资,拟向特定投资者定向增发募集不超过27亿元资金,用于增加湘财证券资本金及补充其营运资金。

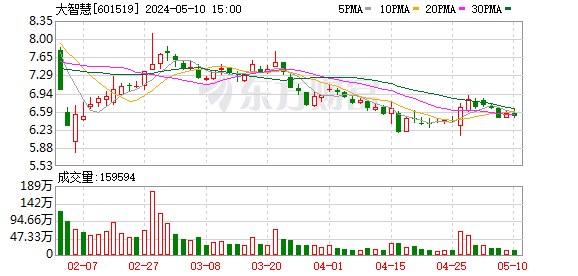

随着重组方案的落定,大智慧复牌后受到市场热捧。根据Wind历史数据显示,从2015年1月23日复牌后,大智慧连续12个交易日上演“一字涨停秀”。从复牌首日的6.58元在短短3个月内一路飙升至最高35元。同时还撬动了参股湘财证券的4家上市公司出现不同幅度上涨。

还账期如何转型

然而“大牛股”在3个月后,2015年4月30日出现转折。大智慧当日发布公告称,因信息披露涉嫌违反证券法律规定,中国证监会决定对其进行立案调查。随后,2015年5月11日,大智慧公告称公司发行股份购买资产并募集配套资金的申请被证监会中止审查。

一纸“中止”通知,直接给收购计划按下暂停键。前一刻还是被市场追捧的牛股,后一刻便被各家机构纷纷减持,股价应声而落。被立案调查半年后,大智慧于2015年11月5日收到了证监会下发的《行政处罚及市场禁入事先告知书》。

公告显示,大智慧在2013年存在多起虚增收入的行为,公司当年账面多处被做手脚:提前确认有承诺政策的收入8744.69万元、虚增销售收入287.25万元、延后确认2013年年终奖减少应计成本费用2495.43万元、利用与广告公司的框架协议以及业务合同分别虚增收入93.34万元以及1567.74万元,同时公司子公司还涉嫌提前合并天津民泰,影响合并报表利润总额825.01万元,商誉433.13万元。

这便是当年那份“勉强达标”的业绩的真面目。以此计算,大智慧共计虚增了过亿元营业收入,彼时公司报表显示2013年度的营业收入为8.9亿元,净利润为1166.14万元,如果将未计入的2495.43万元成本费用计入,公司2013年的净利润则应该是亏损的。

如果没有凭借虚假的财务数字粉饰业绩,大智慧难以逃过因连续两年亏损被披星戴帽的命运;如果被戴上ST的帽子,并购湘财的方案也许一开始便不会被批准;如果没有并购预期,没有遇上去年的大牛市,大智慧的股价也不会迅速上涨数倍。

而如今,“卸妆”后的大智慧开始进入“还账”期,面临编造谎言带来的处罚。华东地区一家私募投资经理对时代周报记者指出:“出来混的迟早都要还。靠造假编造的业绩终归纸包不住火,现在不仅是收购湘财很危险,自身的经营更是问题。业绩不是靠讲故事做成的,无法用虚假业绩掩盖亏损后要怎么经营,如何自保如何转型都是大智慧要面临的问题。”