1月26日,金浦钛业(000545.SZ)发布了《控股股东按期清偿质押借款、避免发生控制权变更的承诺函》(以下简称《承诺函》)。金浦钛业控股股东金浦集团披露,其持有金浦钛业36804.01万股,其中36801.2万股处于质押状态。金浦集团承诺,将按期偿还质押借款,债务到期时,将以自有及自筹资金进行清偿,如发生无法按期清偿的情况,将通过优先处置其他资产等方式偿还质押借款,避免出现金浦钛业控股股东地位变动的情况。

“一石激起千层浪”,市场迅速将此消息解读为又一例大股东爆仓事件。

另外,金浦钛业正在筹划定增事项,本次非公开发行的发行对象为包括金浦集团实控人郭金东、上海瀚叶财富管理顾问有限公司在内的不超过10名(含10名)特定对象,募集资金总额40亿元。其中,郭金东认购金额为20%,即8亿元。对此,许多投资者担心,面临爆仓危机的郭金东是否还有能力参与认购。

然而,更让人担心的,或许是金浦钛业自身大规模购买的理财产品,部分亦可能面临爆仓风险。

股权质押接近100%

资料显示,金浦钛业前身为南京钛白,作为金浦集团旗下的重要资产之一,其多年来都在谋求登陆资本市场,最终在2012年年底找到借壳目标*ST吉药,彼时*ST吉药已暂停上市。经过一系列运作,2013年7月26日,*ST吉药恢复上市,并更名为“金浦钛业”,股票代码“000545”不变,公司将不再从事医药业务,摇身变成了一家化工企业。

截至 2015年9月28日,金浦钛业复牌时公司实施了每10股送10股,金浦集团持股数量变为36804.01万亿股,其中36801.2万股处于质押状态,质押率接近100%。

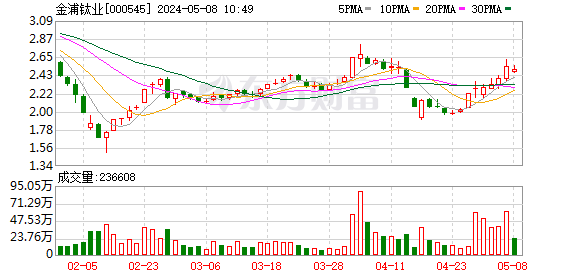

值得一提的是,金浦钛业在2015年5月中旬停牌筹划定增事项,在其停牌前的5月15日,公司股价以涨停收盘,报收10.67元/股,而金浦钛业在停牌期间,合计质押8621.6万股,接近总持股数18402.01万股的一半。而金浦钛业在1月27日盘中创出了5.63元/股的低价,较10.67元下折47.24%。

大同证券策略分析师刘云峰接受笔者采访时表示,以股权进行质押融资的折扣率通常在3至6折之间,预警线和平仓线多为160%、140%或者150%、130%。据此计算,假设金浦集团质押折扣率为6折,平仓线为130%。平仓价即为8.32元/股(10.67×0.6×1.3=8.32元/股)。若以此比例质押,其在停牌期间质押的股份悉数面临爆仓。

公司大股东各笔质押股份约定的预警线、补仓线和平仓线分别是多少?有哪些质押股份面临爆仓?对于此问题,金浦钛业董秘汤巍并未正面回答。仅表示金浦集团拥有房地产、化工等诸多资产,即使真的发生强制平仓,也可以很快筹集到资金,用于清还债务,金浦集团的控股地位不会动摇。

笔者查阅发现,金浦集团目前以化学原料及化学制品制造业为核心,房地产开发为骨干业务。目前,金浦集团拥有江苏钟山化工有限公司、金浦新材料股份有限公司、南京金陵塑胶化工有限公司、南京钛白化工有限公司等数十家大中型成员企业,生产聚醚、环氧丙烷、农乳、聚丙烯、钛白粉等数百个系列产品。

值得一提的是,在南京钛白借壳*ST吉药之前,金浦集团多次试图登陆资本市场,其旗下的南京石化于2006年和2008年连续两次冲关IPO未果。2010年1月,郭氏兄弟把金浦集团旗下三块资产南京钛白、南京石化和金浦地产3家企业集中在一起,打包重组借壳ST钛白也未获成功。2012年7月,已改名为金浦新材料的南京石化IPO,也未能成功。

汤巍还表示,公司发布《承诺函》的原因,主要是证监会要求公司定增方案审核回复中,说明“实际控制人郭金东参与本次认购,请保荐机构和申请人律师核查其从定价基准日前六个月至本次发行完成后六个月内是否存在减持情况或减持计划,如是,就该等情形是否违反《证券法》第四十七条以及《上市公司证券发行管理办法》第三十九条第(七)项的规定发表明确意见;如否,请出具承诺并公开披露”。汤巍表示,按照证监会的要求,控股股东出具了该函,并不是大股东质押股份要爆仓。不过正巧碰上股票市场暴跌这样一个时点,所以引发了市场的各种猜测。

“大股东各项资产很多,完全没有问题。而大股东愿意出具这么个函,也是一个负责任的态度。”汤巍表示。

对于金浦集团满仓质押的原因,汤巍称主要是三个方面考虑:“相比其他融资方式,质押这种方式融资比较快;质押股份是上市公司股东融资的一种常见方式,不质押也是一种浪费;股权质押100%的股东也不少见,而控股股东股东旗下有很多资产,可以通过很多方面筹集资金,不会有平仓危机。”

信托理财或临平仓危机

除了控股股东股权质押危机,金浦钛业面临的另一个隐忧是认购了大量的证券投资信托产品的劣后级份额,这些产品也可能面临爆仓危机。

金浦钛业2015年2月17日发布公告称,其全资子公司南京钛白化工有限责任公司于2月12日与云南国际信托签订了资金信托合同,以人民币两亿元参与“云南信托·紫峰稳健结构化证券投资集合资金信托计划”。该信托计划项下募集资金总额为6亿元,其中优先级4亿元,劣后级两亿元,投资于A股股票、交易所债券和基金等有价证券。上述信托计划期限为12个月,南京钛白以其自有资金2亿元认购信托计划劣后份额。

随后金浦钛业又以1.27亿元认购4月17日成立的“山东信托·久真一期证券投资集合信托”劣后级份额;6月17日以2亿元认购“云南信托·源盛恒瑞7号结构化证券投资集合资金信托”劣后级份额。

笔者注意到,前述三款结构化证券投资信托产品警戒线和止损线分别均为0.9、0.85,在信托计划存续期间任何一个工作日,信托单位净值触及或低于平仓线0.85,受益人将面临追加资金或平仓。

除了上述三个理财产品,金浦钛业在2015年还购买了17款理财产品,公司2015年购买理财产品动用的资金总额达34.22亿元。

理财产品收益已成为公司扮靓业绩的主要手段。根据公司2015年半年报,公司上半年的非经常性损益达5053万元,其中4927万元来源于委托他人投资或管理资产的损益。扣除非经常性损益之后,金浦钛业的净利润仅为1473万元,非经常性损益接近扣非净利润的3倍。

此前的2014年,公司购买的理财产品不过4款,动用的资金仅1.45亿元。财务数据显示,在2014年金浦钛业实现净利润4169.75万元,同比下降56.07%。

金浦钛业预计2015年实现净利润1.5亿~1.6亿元,比2014年同期增长259.73%~283.72%,对于业绩增长的原因,金浦钛业的一个重要解释是闲置资金进行理财,投资收益有所增长。

金浦钛业大规模购买理财产品、甚至激进的购买劣后级信托产品的背后源于借壳时的“对赌协议”,金浦集团承诺南京钛白2015年度经审计的合并报表净利润至少比2013年承诺的净利润增长50%以上,即不低于14215.67万元。

汤巍表示,公司购买的信托劣后级目前比较安全,股灾之后公司证券投资很少,没有什么风险。至于具体的净值、利润情况,公司会在年报中披露。