中国经济网编者按:近日,关于中信证券设立的房地产信托投资基金——中信启航专项资产管理计划(简称“中信启航”)陷入争议。该资管计划的次级份额间接持有人,即中信证券员工向媒体曝光,称中信证券试图以年化收益率8%的对价向员工回购中信启航的次级份额,而员工们则认为这一价格明显不公。

中信启航作为国内第一单REITs产品,原本是房地产证券化的重要尝试,其中作为基础资产的北京、深圳两座中信证券办公楼,两年已经增值近11.1亿元,因此中信证券的回购定价与增值部分的两年收益率差额达到29%,这也是此次低价收购引起投资人不满的重要原因。

针对投资人的举报,中国经济网试图联系中信启航资管计划的相关管理人员,但截至发稿时未收到回复。

中信证券打造首单REITs遭举报回购价大打折扣

中信启航是中国第一单权益型REITs (房地产信托投资基金)产品,在2014年5月23日设立,其中优先级发行规模36.5亿元,次级发行15.6亿元,每份受益凭证的面值为人民币100 元,期限为五年,该资管计划的目标资产是北京朝阳区的中信证券大厦和深圳福田区的中信证券大厦。

在一连串关联交易之后,形成了以天津京证、天津深业两家SPV持有办公楼,中信证券子公司中信金石代表中信启航持有人的利益持有两家SPV全部股权,并向中信启航持有人分配办公楼租金及地产增值收益的交易结构。

同时,中信证券及包括中信金石在内的多家子公司也是相关办公楼的主要租户,提供了逾90%的租金。

根据《中信启航专项资产管理计划受益凭证募集说明书》显示,优先级持有人可在计划存续期内获得7%的年化预期收益,并在计划终止时享受10%的地产增值收益。次级持有人则在计划存续期内获得租金满足优先级收益及相关费用后剩余部分,同时在计划终止时享受90%的地产增值收益。

为此,中信证券的孙公司、华夏资本管理有限公司相应推出了“邦星1号专项资产管理计划”,用于投资中信启航的次级份额。产品规模6.9亿元,占中信启航次级份额的44%。另有10%次级份额为中信证券认购,即1.56亿元。

据报道,“邦星1号”的推介书中,预期该资管计划整体投资年化收益率为12%——42%,主要认购对象为中信证券内部员工。

但根据投资者发给的举报信,仅两年时间,中信证券就在公司内部强制要求员工签字同意,以年化收益率8%左右的价格转让邦星1号份额。据《上海证券报》报道,目前不少中信证券员工迫于压力,签订了同意转让合同。

而中信启航2015年年报显示,作为基础资产的京深两座办公楼,截至2015年底经普华永道审计的公允价值合计已达61.38亿元,较中信启航成立时增加11亿元。按照产品设计,次级份额已获得了9.9亿元的潜在增值收益,考虑扣除各类税费,每单位次级份额浮盈在50%左右。

因此部分“邦星1号”持有人表示,扣除相关费用后,次级份额获得的收益率应该约为45%,即年化收益率22.5%。这与中信证券的定价比,两年收益率差额达到29%,因此这些投资者无法接受中信证券回购的定价。

值得注意的是,这个资管计划中,资产的原持有人与计划管理人均为中信证券,非公募基金的基金管理人为中信证券间接拥有全部权益的下属公司,担任专项计划托管人、基金托管人和项目公司监管人的中信银行的控股股东和实际控制人中信股份,同时为中信证券的第一大股东。

回购原因成迷为业绩还是利益输送?

根据《华夏资本——邦星1号专项资产管理计划资产管理合同》中产品提前终止的适用条件,投资者表示,合同约定在产品三年封闭期内不允许委托人退出和转让,除非以非交易过户形式,因此中信证券严重背离产品合同。举报的投资者质疑,“有理由相信,此次要求强制以低价回购,正是为了调整报表,让业绩不那么难看。”

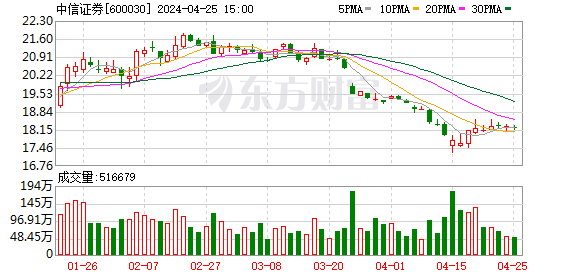

一季度券商业绩的确表现不佳,中信证券一季报显示, 2016年一季度实现营业收入76.00亿元,同比下降23.49%;归属于母公司股东的净利润16.41亿元,同比下降57.00%。

而在2014年,向SPV出售京深两栋物业带来的约50亿元收入扮靓了中信证券年报,当年实现净利润113.3亿元,同比增长116.2%,考虑到成本摊销因素,中信启航对中信证券当年净利润的贡献大约在20亿元左右。因此曾被媒体质疑,业绩高速增长背后是通过该首单REITs实现的。

然而随着市场行情下滑,中信证券一季度加权平均资产收益率则从3.76%降至1.18%,大幅减少近七成,但不动产租金却水涨船高。

中信证券及其子公司2014年产品成立日(4月25日)至年底为相关办公楼支付租金2.7亿元,2015年租用相关办公楼的租金为3.99亿元。

由于中信启航的目标资产是中信证券的主要办公场所,如果不动产价格维持当前水平,中信证券则可能要在计划终止时以较高溢价购回这笔资产,同时因为仅持有10%的次级份额而无法对冲。

而中信启航的次级份额间接持有人则表示,“中信证券强制要求孙公司管理的资产管理计划的投资人以极不公允的价格转让份额给自己,交易对手还大多是本公司员工。但中信证券未履行董事会程序,且未进行任何信息披露,我们认为涉嫌严重利益输送。”

类REITs产品折射中信证券创新窘境

业内人士表示,目前国内尚无真正的REITs,中信启航与REITs部分相似,属金融创新型产品,中信证券的资管、直投子公司、营业部都参与其中,分别扮演渠道、管理、销售等角色。

事实上,REITs产品在国际上主要由房地产企业设立,通过REITs将重资产的物业转化为流动性更高的资产支持证券,相当于资产变现过程。

有业内人士指出,REITs产品的设计者应该是持有酒店、写字楼等的物业运营机构,即购买物业并打包成REITs上市然后退出。但中信证券盘活的资产是自己重要的办公场所,房地产又并非经营主业,导致目前难以实现风险对冲,也难以退出的两难局面。

另外,国内REITs市场之所以迟迟未能发展,主要还是由于在税收、登记制度、上市交易和退出机制等方面的规则不完善,并且涉及《信托法》、《公司法》等相关法律。此外,国内目前对于REITs投资者的准入、退出等相关措施也不太完备,流动性难以把握,较难实现大规模推行。