160亿元的定增募资刚完成不到一个月,渤海租赁就火速停牌,筹划注入飞机租赁资产。

昨日早间,渤海租赁宣布临时停牌。当晚,公司公告称,于1月29日接到控股股东海航资本通知,海航资本及相关方拟将其持有的飞机租赁资产等相关资产注入公司。经公司申请,渤海租赁自2月1日开市起停牌,公司承诺十个交易日内披露相关事项并复牌或者转入重大资产重组程序。

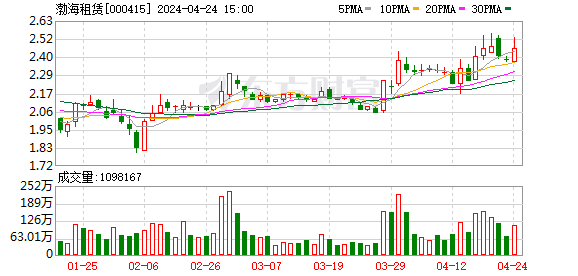

作为“海航系”的重要板块之一,渤海租赁刚刚完成了一次高达160亿元的定增方案。公司按照6.07元每股的价格,向包括海航资本在内的机构非公开发行了26.36亿股,用于拓展多个项目。

在分析人士看来,渤海租赁一直被视为“海航系”重要的租赁业务板块,此前就被市场认为有希望被注入飞机租赁业务。就在不久前,公司还斥资25.55亿美元并购知名飞机租赁公司Avolon Holdings Ltd.100%股权。

公开资料显示,Avolon是一家在美国纽交所挂牌上市的飞机租赁公司,是全球第11大航空租赁公司,截至2015年6月底其机队规模260架,飞机资产账面价值达63.6亿美元。渤海租赁在完成并购后将在全球飞机租赁行业纵身一跃成为排名前十的中资飞机租赁公司。

或许因为涉足业务板块较多,渤海租赁在今年1月15日宣布拟更名公告,拟将公司名称由“渤海租赁股份有限公司”变更为“渤海金控投资股份有限公司”,同时,公司证券简称拟由“渤海租赁”变更为“渤海金控”。

值得注意的是,不仅是渤海租赁,一向在资本市场上长袖善舞的“海航系”自牛市以来就保持着高速的资本运作效率,旗下上市公司频频拿出规模宏大的方案。

2015年牛市之中,海南航空、海航投资、渤海租赁就接连推出再融资方案,总募资金额高达520亿元。此外,“海航系”还将旗下优质资产装入上市平台,例如将凯撒同盛装入易食股份,变身“凯撒旅游”;将基础产业集团装入海岛建设,变身“海航基础”。此外,九龙山本月也公告,拟更名“海航创新”,经营范围变更为“旅游投资及管理、旅游景点综合经营管理等”。

在分析人士看来,由于自身产业布局庞杂,“海航系”的资本运作方案都不是简单的募集资金,而是与海航系体内的资产整合及资产证券化紧密相关。“通过资本平台进行资产整合及资产证券化,进一步扩大了‘海航系’的资本体量,使其有了更多扩张及融资转圜的空间。”