近日,创兴资源(600193.SH)虚假陈述投资者索赔案在上海第一中级人民法院一审开庭审理。

这宗案件让人联想到2014年4月30日创兴资源曾经针对媒体监督性报道发布的一则感情色彩强烈的奇葩公告。该公告不仅招致交易所的监管处罚,公司及多名高管遭到公开批评,并记入上市公司诚信档案。而且,媒体的质疑事项之后被证监会调查认定为虚假陈述,投资者针对创兴资源的索赔诉讼也如期而至。

在创兴资源虚假陈述索赔案中,投资者索赔金额超过1600万元,包括因虚假陈述造成的投资差额损失人民币1611.42万元,佣金损失人民币11280元,印花税损失人民币16114.2元,资金利息损失人民币11.3万元。而《第一财经日报》记者在庭审现场了解到,案件揭露日期的确定成为控辩双方交锋争论的焦点问题,而该日期的确定又直接影响到上市公司多赔、少赔甚至不赔的情况。

原告代理律师广东奔犇律师事务所主任刘国华认为,案件揭露日期应以2013年9月27日中国证券报首发质疑文章起;而创兴资源方面代理人、该公司法务人员则认为,案件揭露日期应以2015年6月19日公司的信披为准。双方指出的两个时间点相差近两年之久,按前者的观点,虚假陈述对投资者损益构成重大影响;而按后者的说法,投资者损失将归因于去年A股“千股跌停”的系统性风险爆发。

截至记者发稿,案件法庭仍未作出最终判决。

造假“赔了夫人又折兵”

创兴资源虚假陈述案缘于2012年5月12日的一则高溢价收购资产公告。对于这一案发日期控辩双方均无异议,但对于案件的揭露日期,双方存在较大争议。

2012年5月12日创兴资源的公告显示,公司拟以10400万元收购上海振龙房地产开发有限公司持有的桑日县金冠矿业有限公司(下称“桑日金冠”)70%股权。桑日金冠的主要资产为其持有的中铝广西有色崇左稀土开发有限公司(下称“崇左稀土”)27%股权。

对于收购价格的确定,创兴资源的公告显示是根据北京天健兴业资产(下称“天健兴业”)评估有限公司出具的《资产评估报告》,崇左稀土总资产账面价值为1826.57万元,评估价值为55654.67万元。

不过,崇左稀土工商资料显示,在2012年1月广西有色金属集团有限公司将崇左稀土51%股权转让给中铝广西有色稀土开发有限公司的交易中,聘请的中介机构对崇左稀土的评估值为5406.39万元。经测算,创兴资源披露的收购价比四个月前同一项资产的的评估值高出近十倍。

实际上,天健兴业以2011年5月31日为评估基准日出具评估报告,且在评估报告中明确指出“不得用作其他目的”。然而,随后作为崇左稀土资产评估敏感要素的稀土价格出现暴跌,较天健兴业评估时下跌了40%。

资产面临基本面恶化反而给出高收购溢价,这样的行为遭到媒体的质疑。2013年9月27日,中国证券报刊发《创兴资源高价收购稀土资产评估值暴增成疑问》一文,揭露了创兴资源连环交易掩盖高溢价收购,并对评估值暴增提出质疑。随后,又有多家媒体跟进报道。

刘国华对《第一财经日报》称:“这些事情当时如果媒体不揭露的话,也许投资者还蒙在鼓里。2013年9月27日(中国)证券报的报道发表后,他们看了才知道有这样的情况,所以这一天理所当然应该被认定为虚假陈述揭露日。需要强调,虚假陈述揭露日不是虚假陈述确定日。”

若按刘国华所言,那投资者的损失又如何确定呢?相关的时间区间又是如何界定呢?多位接受本报采访的业内人士称,这里边有个基准日的界定,如果投资者没有中途“下车”,一般是按照买入至基准日期间的损失来界定。

“2013年12月6日是投资差额损失计算的基准日。”刘国华称,根据《司法解释》的规定,就本案而言,为从虚假陈述揭露日起至被虚假陈述影响的证券累计成交量达到其可流通部分100%之日止。2013年9月27日至2013年12月6日,创兴资源股票的刚好“达标”了这一规定,因此2013年12月6日应为基准日。

刘国华称,投资者的损失基本上是2013年12月6日基准日对应的持股市值与买入成本的差额,经测算损失为1611.42万元。

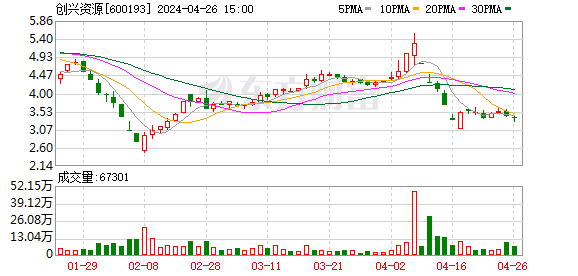

从这一角度看,上市公司虚假陈述对投资者投资决策带来不利影响。记者查阅市场行情资料发现,创兴资源股价在9月27日、28日两个交易日出现暴跌,并在其后很长一段时间内表现弱于大市。2013年9月27日至2013年12月6日,创兴资源股价累计跌幅为17.16%,同期上证指数累计上涨3.56%,两者背离超过20个百分点。

损失因“股灾”引发?

创兴资源代理人提出了另一版本的揭露日期。按照这个说法测算,被告几乎不需要为投资者的亏损进行赔偿。

2015年8月17日,证监会向创兴资源下发《行政处罚决定书》认定上述评估存在问题,对创兴资源给予警告,并处以30万元罚款;时任董事长陈冠全、时任董事兼财务总监周清松、时任董事兼总裁黄福生给予警告,并分别处以10万元罚款;对其他责任人给予警告并罚款。

创兴资源代理人称,2014年3月27日,公司在收到证监会调查通知书发布公告,直到最后公告收到证监会行政处罚决定书的期间进行了多次披露,其中2015年6月19日公司发布的公告是对于证监会下发的行政处罚事先告知书进行了完整披露,该披露与证监会最终认定的被告信披违法的实事应该说是完全对应的,所以应当把2015年6月19日作为揭露日。

不同的揭露日产生不同的损失计算基准日。按照该代理人的说法,对应的基准日是2015年12月12日。投资者买入创兴资源平均成本价为11.61元/股,低于基准日逾14元的股价。该代理人称:“原告买入均价显然低于基准价,他实际上不存在所谓的投资损失,因此被告是不应该承担赔偿责任的。”

上述代理人辩称,从2015年6月份开始股市是迎来了“千股跌停”,这是一个客观事实,涉及股市每一个投资者、参与者,“创兴资源作为股市的一份子,毫无疑问不可避免地受到影响,所以原告的投资即便存在损失也是由于系统性风险引起的”。

虽然法院目前尚未作出判决,但多位法律人士认为,披露日期可能更贴近原告提出的日期。

金茂律师事务所裴海峰对记者称,虚假陈述可能是影响股价的一个重要因素,但决定这段期间股价走势的原因肯定不止这一个。“理论上来说揭露日以投资者实际知道虚假陈述情况的日期为准,从媒体揭露的日期来说是站得住脚的。”他表示。