暴风集团并购重组近日被叫停后,同样因收购标的盈利问题被质疑的乐视网 、万达院线也成为关注焦点。

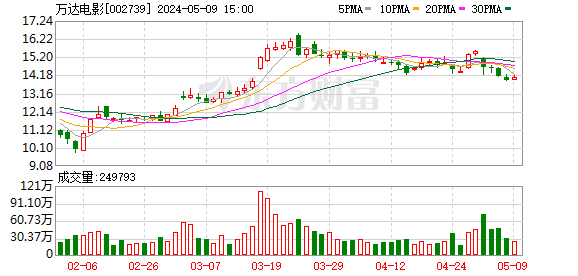

万达院线因筹划对万达影视的收购事项,自2月24日起停牌,6月6日复牌后强势涨停,但接下来的四个交易日却连续下跌。截至昨日收盘,万达院线报76元,跌穿复牌前的80.3元。就在《魔兽》累计票房超过10亿人民币的6月13日,最大的受益方万达院线却暴跌逾7%,令市场傻眼。

分析人士指出,从暴风科技的定增被否,到乐视网收购乐视影业复牌五日跌近20%来看。显然,从监管层到投资者,对于传媒行业的估值泡沫已更为警惕。

“双高”影视并购成监管重点

暴风集团重组遇阻,令涉及影视并购的公司陷入紧张气氛。

6月7日晚间,证监会发布公告称,暴风集团发行股份购买资产并募集资金的事项未获通过,原因是标的公司盈利能力具有较大不确定性,不符合相关规定。

针对上市公司收购标的资产高估值、高利润承诺等现象,监管部门则频频发出问询函。其中,乐视网和万达影业在重组中,都存在标的资产增值率及利润承诺的“双高”的情况,也都因此引发了交易所问询,更重要的是,其标的公司的盈利能力同样受到质疑。

以万达院线为例,公司拟并购包括传奇影业在内的万达影视,预估值为375亿元,预估增值率约为171.46%,各方协商暂确定标的资产交易价格为372亿元。预案称,万达投资承诺万达影视2016年度、2017年度、2018年度合并报表中扣除非经常性损益的净利润累计不低于50.98亿元。而未经审计的模拟合并财务报表显示,其2014和2015年净利润分别为-26.91亿元和-39.70亿元。深交所要求万达院线补充披露整合前的万达影视、传奇影业以及互爱互动等主要标的资产在业绩承诺期内预计实现的净利润等情况,说明业绩承诺的依据和合理性。

万达重组能否过审不确定

除了万达院线和乐视网,唐德影视 、宏达新材并购计划也都因为高估值而遭到交易所问询。

由于这些公司的并购方案都遭监管机构“亮黄灯”,在监管趋严的情况下,其方案未来能否过会,不确定性大大增加。

分析人士表示,增发重组的审批流程非常繁琐,从宣布计划到最后获得通过,往往耗时一年以上。一般来说,上市公司提交议案3个月后,证监会方面才开始着手审核,而暴风集团刚递上去还不到3个月就被否了,从某种意义上来说,监管层已经摆明态度。目前来看,乐视网和万达院线的重组议案,应该都还没开始过审。结果如何,仍是未知数。