随着6月14日证监会一张《行政处罚事先告知书》的发布,让财经公关撞上了冰山。

《告知书》显示,安硕信息 (300380)董事长高鸣、董秘曹丰与某证券机构分析师接触达成默契,通过信息披露、投资者调研、路演等多种形式持续、广泛、有针对性地宣传安硕信息开展互联网金融相关信息。2014年4月30日至2015年4月30日间,安硕信息在多次与投资者进行业务交流的过程中,披露的信息存在与公司现实状况不符,存在不准确、不完整情形。涉案信息为公司对前景的描绘和设想,缺乏相应的事实基础,未来可实现性极小,具有较大误导性。一时间舆论喧哗,财经公关成为众矢之的。

财经公关还做不做,怎样才不算“毁三观”?

被包装的误导信息

中国上市公司舆情中心认为,财经公关指企业为了寻求和维护其在资本市场投资者及其他关键人士中的企业形象和价值定位,为了增强投资者持股信心、使公司市值和真实价值相符合,而展开的一系列有目的的信息披露、解释、沟通等公关推广工作。

从目的诉求上看,它是市值管理的一部分。从行为上看,它主要包括传播和沟通。从这个角度说,只要是上市公司的股东,无论持股多少,无论将股票套现离场还是兼并收购、定向增发、股权激励,对财经公关都是欢迎的。从另外一个层面说,避免股价的大起大落,也是对公司稳健经营和长远发展的保障。

比如,去年底今年初,不少上市公司被“野蛮人”频繁举牌,甚至因为股东持股比例的剧变而上演对公司控制权的争夺。一个原因是公司董事会和管理层怠于财经公关,或者把财经公关跟产品、市场层面的传播和公关相混淆,觉得股价要么不重要、要么懒得管。但资本的竞争不管这一套,你不管就有别人管。

财经公关怎么做,展示的是公司的态度。好比体操比赛,完成规定动作只是达到平均水准,自选动作才能拉开分差。

安硕信息的动作覆盖“信息披露、投资者调研、路演等多种形式”。首先是公告。公告是上市公司强制性信息披露最重要的手段,其内容权威性和可信度毋庸置疑,且公告必须刊登在证监会指定信息披露媒体上,受众覆盖面不可谓不广。资料显示,2014年5月22日,公司宣布与杭州盈丰展开资本层面的合作;6月宣布与数位计算机专家人物合资成立公司,开发互联网信息的搜索技术和产品;8月公告宣布拟设立征信业务子公司;10月称拟受让网络信息服务商恺域信息股权并增资。到2015年,公司宣布对子公司增资,用于投资第三方支付公司;3月宣布征信子公司成立,同月还宣布与董事长高鸣等人新设公司用于开展互联网金融业务。

其次,在安硕信息一连串投资、增资的公告发布的同时,多家券商全面跟进,发布研究报告。研究报告在活跃交易方面有不可替代的作用,同时也是分析师职业发展的必要条件。据统计,从2014年4月开始,关于安硕信息的调研、深度研究、动态点评迅猛增加。从标题看,对公司互联网金融业务全面看好,“买入”、“推荐”不绝于耳。其中,原宏源证券和银河证券的报告数量居各机构前列。

上述两项都属于传播,而分析师和机构投资者面对面的调研、沟通,不仅更具“现场感”,而且让公司直接和“资金方”亲密接触。数据显示,从2014年4月至今,安硕信息披露的投资者关系活动记录表超过25份。彼时,互联网金融无疑是资本圈最感兴趣的话题,在这些投资者交流活动的纪要中我们发现,公司不止一次向机构投资者传达“公司未来可能会在数据业务和互联网业务领域有较大的投入”。

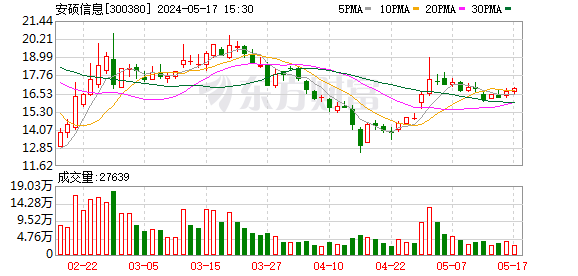

在这样密集的财经关公动作下,且不说戈培尔那句著名的口号,安硕信息表现出的“阿庆嫂精神”足以感动市场。资料显示,从2014年三季度开始,机构投资者开始成为公司前十大股东的常客。华宝兴业、银华基金、南方基金、交银施罗德、宝盈基金你来我往。数据显示,2014年4月30日至2015年4月30日期间,安硕信息的股价从14.04元的低点,直接涨到152.09元的高位,股价涨幅高达975.56%。这样的财经公关不可谓不成功。

真伪价值传播之辩

证监会指出,安硕信息的具体违规行为有三点,一是安硕信息互联网金融相关业务不符合现状,二是安硕信息互联网金融相关业务缺乏未来实现的基础,三是安硕信息宣传披露互联网相关业务信息具有片面性。证监会认为,安硕信息在披露涉及公司未来经营信息时,不完整、不准确,不够谨慎、客观,将重大不确定性信息当做确定性信息对外披露。

我们没有必要再去分析安硕信息这样做的动机,重要的问题是,上市公司在价值传播中应该说什么。

如今的商业机会瞬息万变,企业既要快速把握商机,又要清晰地向投资者传递未来前景,并不是容易的事情。从这个角度说,这是价值传播真正的意义所在。

中国上市公司舆情中心认为,上市公司建立一支专业、勤勉、尽责的信息披露团队尤为重要。一方面,他们是上市公司信息披露、财经公关等活动的把关人,不能越过底线。另一方面,他们也能完整、清晰地将公司价值向市场传递,代表公司向投资者和监管机构友善地表达诉求。

最近一年,监管机构基于信息披露的监管方式更趋专业化和市场化。武汉科技大学金融证券研究所所长董登新指出,问询函是证交所专门针对上市公司信息披露中的重大事项、关键细节及疑点进行的事后审核与询问,它要求上市公司在规定时间内正面回复并予以公开。证交所向上市公司发出审核问询函件,既是证交所对上市公司信息披露实施事后监管的有效手段,也是规范信息披露制度的重要举措。今年1月份以来,沪深交易所对上市公司发布数百份问询函、关注函,这些手段显然避免了安硕信息违规披露案件的再次上演。

对于上市公司而言,信息披露和财经公关应该充分参考证交所在分行业监管及信息披露合规性方面的要求。中国上市公司舆情中心建议,上市公司应持续关注证交所最新的上市公司行业分类结果及其适用的行业信息披露指引,对于实际经营中因为技术创新、商业模式创新导致的与证监会公司行业分类不一致的,要和监管层保持积极的沟通,在其指导下根据实际情况选择所属行业信披指引。从事跨行业经营的,可以分别参照相应各个行业的信披指引要求。

证券机构分析师提升专业能力、保持职业操守也将更加重要。本次安硕信息涉及的券商分析师并没有遭受处罚,也许说明了这些“看多”的报告并不是与上市公司合谋的结果,但是因为不谨慎、勤勉,导致事件中的一批分析师被媒体曝光,从而对其个人职业生涯带来的了难以挽回的损失。

信息披露制度建设是A股市场化、法治化改革的一项基础性工作,目前对涉事公司及其个人的违规违法处罚有过轻的嫌疑。根据证监会的决定,对安硕信息给予警告,并处罚款60万元;对高鸣给予警告,并处罚款30万元;对曹丰给予警告,并处罚款20万元;这些已经是目前《证券法》框架下的顶格处罚,相比于公司和当事人获得的巨大利益,这显得九牛一毛。