保利地产(600048)近日公告,公司成功向4名特定对象以8.19元/股的价格共计募集资金90亿元,除去大股东保利集团外,泰康人寿认购60亿元,另一家险资珠江人寿认购10亿元,剩下10亿元由个人投资者张远捷认购。此次募集资金将全部用于地产主业的发展,涉及南京、珠海、佛山、合肥、天津、福州、成都等地的11个优质项目。

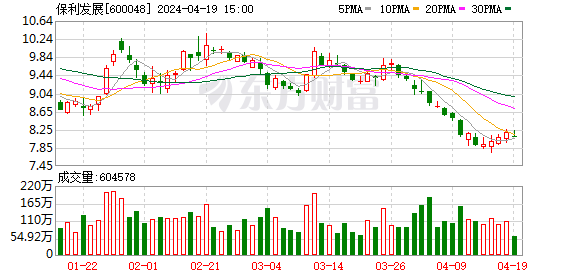

值得关注的是,保利地产自1月份获得证监会的批复之后,公司股价与定增底价并未拉开价差,证券时报记者统计公告前30个交易日的情况发现,公司二级市场的平均价格仅为8.47元/股,溢价率仅为3.4%。

尽管如此,保利地产此次非公开发行股份就得到两家险资认购,认购份额共计70亿元,凸显出保险资金对地产蓝筹的信心。而且,本次也并非保险资金首次关注保利地产,2015年年报前十大股东名册中,安邦保险以3.76%的持股比例位居保利地产第二大股东。

根据年报显示,保利地产盈利能力持续稳定,净资产回报率始终维持在20%左右的较高水平。而且进入2016年,在销售市场上保利更是高歌猛进,前5月,保利实现签约金额836亿,同比增长66%,据有关人士预测,保利有望成为第四家半年业绩过千亿的房企。

本次入股保利地产的泰康人寿在资本市场上显得十分低调,此次举牌保利地产是其在资本市场的首次举牌。

本次发行后,保利地产的所有者权益增厚至1083亿元,公司并购实力得到进一步凸显和增强,并进一步优化资本结构,降低资产负债率。2013年~2015年保利地产资产负债率已由78%下降至76%,而此次定增完成后,公司负债率将降至74.8%,较一季度资产负债率下降1.6个百分点。